子どもにかかる相続税の計算方法と早見表を紹介!相続税を減らす方法も

[ご注意]

記事は、公開日(2019年6月5日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続税の課税遺産総額とは

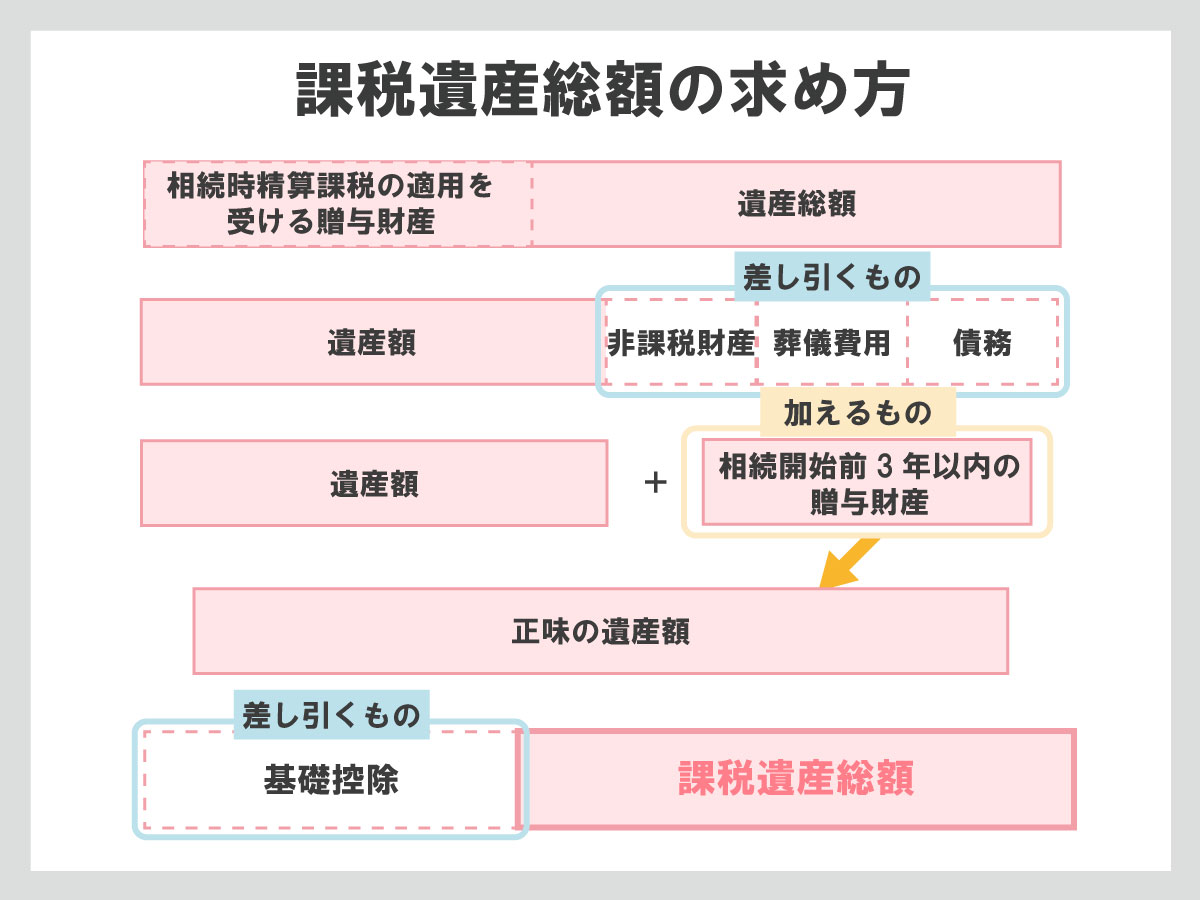

相続税はどのような場合でも課されるわけではなく、一定の金額を差し引いた「課税遺産総額」について、相続税が課されることになります。 遺産額が少ないのに相続税までかかってしまうと、残された家族の生活が立ち行かなくなってしまうからです。 そのため相続税額を計算するには、まず課税遺産総額を算出する必要があります。課税遺産額がゼロであれば相続税はかかりません。課税遺産総額の求め方

課税遺産総額を求めるためにはいくつかの手順があります。- 課税対象となる財産の合計額を求める

- 遺産額から債務、葬儀費用などを差し引く

- 正味の遺産額から基礎控除額を差し引く

課税対象となる財産の合計額を求める

課税対象となる財産には、現金、不動産、株式などの故人の財産のほか、死亡保険なども含みます。また、故人の死亡から3年以内に受け取った贈与財産も課税遺産総額に含まれます。 また、相続時精算課税制度の適用を受ける場合は、その財産の価額を合計します。課税対象となる財産

- 預貯金・現金・貸金庫の中にある財産

- 家屋・設備・構築物(マンション、店舗、工場など)

- 土地(宅地、農地、山林など)・土地の上に存在する権利(借家権、借地権など)

- 国債・社債・株式・手形・小切手などの有価証券

- 貸付金、立替金などの債権

- 家庭用財産(自動車、骨董品、絵画、貴金属など)

- 事業用財産(機械、農具など)

- 死亡保険金・死亡退職金(いずれも非課税限度額は除く)

- 3年以内に生前贈与された財産

- 3年より前に生前贈与されて相続時精算課税を適用した財産

遺産額から債務、葬儀費用などを差し引く

葬儀費用は故人の債務ではありませんが、葬儀は必然的に行うものであるとして、差し引くことが認められています。差し引かれるもの

- 借金や未払税金などの債務

- 告別式までの葬儀費用・納骨費用など

- 一定の非課税財産(墓地、仏壇など)

- 国、地方公共団体、特定の公益法人などに寄付した財産

正味の遺産額から基礎控除額を差し引く

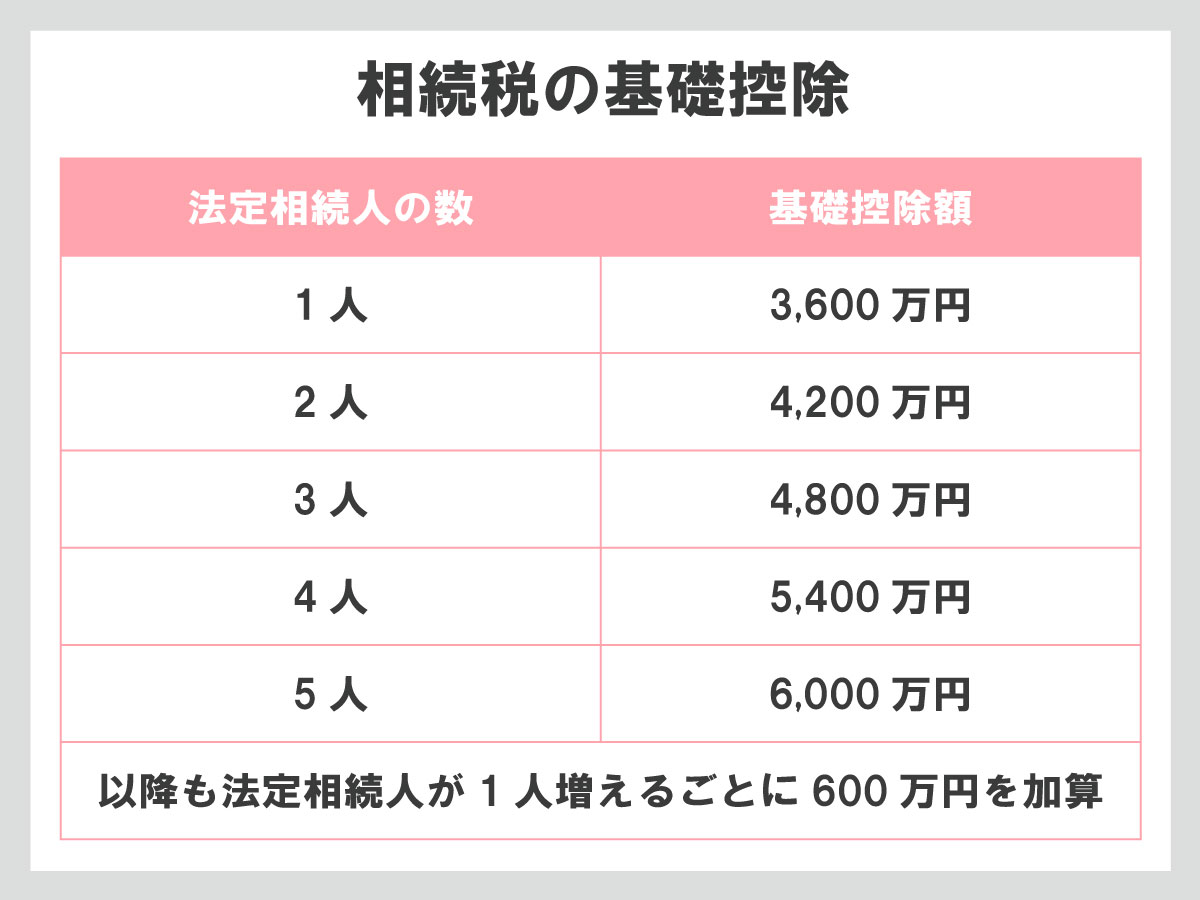

課税対象となる財産から債務や葬儀費用を差し引いた遺産額を、正味の遺産額と言います。ここから基礎控除額を差し引いたものが、課税遺産総額です。基礎控除とは

基礎控除とは「相続財産のうち、ここまでの金額までは相続税をかけません」という最低保障の金額です。基礎控除額が課税遺産総額を上回っていれば、相続税を払う必要はありません。 基礎控除額は以下の計算式によって求められます。

法定相続人とは

法律によって定められた、故人の遺産をもらうことができる人(相続人)のことです。配偶者は必ず相続人となります。 配偶者がいなければ、法定相続人は子どものみです。 子がいなければ孫、直系尊属(両親や祖父母)が相続人となり、直系尊属がいなければ兄弟姉妹が相続人となります。相続税の計算方法

相続税は、各相続人がもらった遺産からそれぞれ計算するわけではありません。相続税の総額を出してから、各相続人に割り振ることになります。 詳しい手順については、以下のようになります- 課税遺産総額を法定相続分で取得したと仮定して、課税遺産総額を分ける

- 各相続人の財産に相続税率をかけて相続税額を計算する

- 相続税総額を、実際に取得した財産の取得割合に応じて負担する

課税遺産総額を法定相続分で取得したと仮定して、課税遺産総額を分ける

上記のとおり課税遺産総額を求めることができれば、相続税の総額を計算することが可能です。 このときは、実際に遺産をどのように分割するかにかかわらず、民法で定められた法定相続分で相続したと仮定して分配します。この各相続人の相続税の合計が、相続税の総額になります。法定相続分とは

法定相続分とは、民法で定められた相続財産を受け取る(割合)です。この割合は相続人によって異なります。しかし、絶対に従わなければいけない、というものではありません。法定相続分の具体例

法定相続分は、相続人に配偶者がいるかどうかで変わります。 配偶者がいなければ、相続人の間で均等に分けられます。配偶者がいる場合は、相続人の組み合わせによって異なります。 法定相続分は相続人の組み合わせによって異なります。例えば妻と子2人に相続する場合、妻が1/2、子は残りの1/2を2人で分けて1/4ずつとなります。 また、妻がおらず子どものみの場合、子どもの人数で均等に割り振ります。| 相続人 | 相続人の相続割合 | 配偶者の相続割合 |

|---|---|---|

| 子 | 1/2 | 1/2 |

| 直系尊属 | 1/3 | 2/3 |

| 兄弟姉妹 | 1/4 | 3/4 |

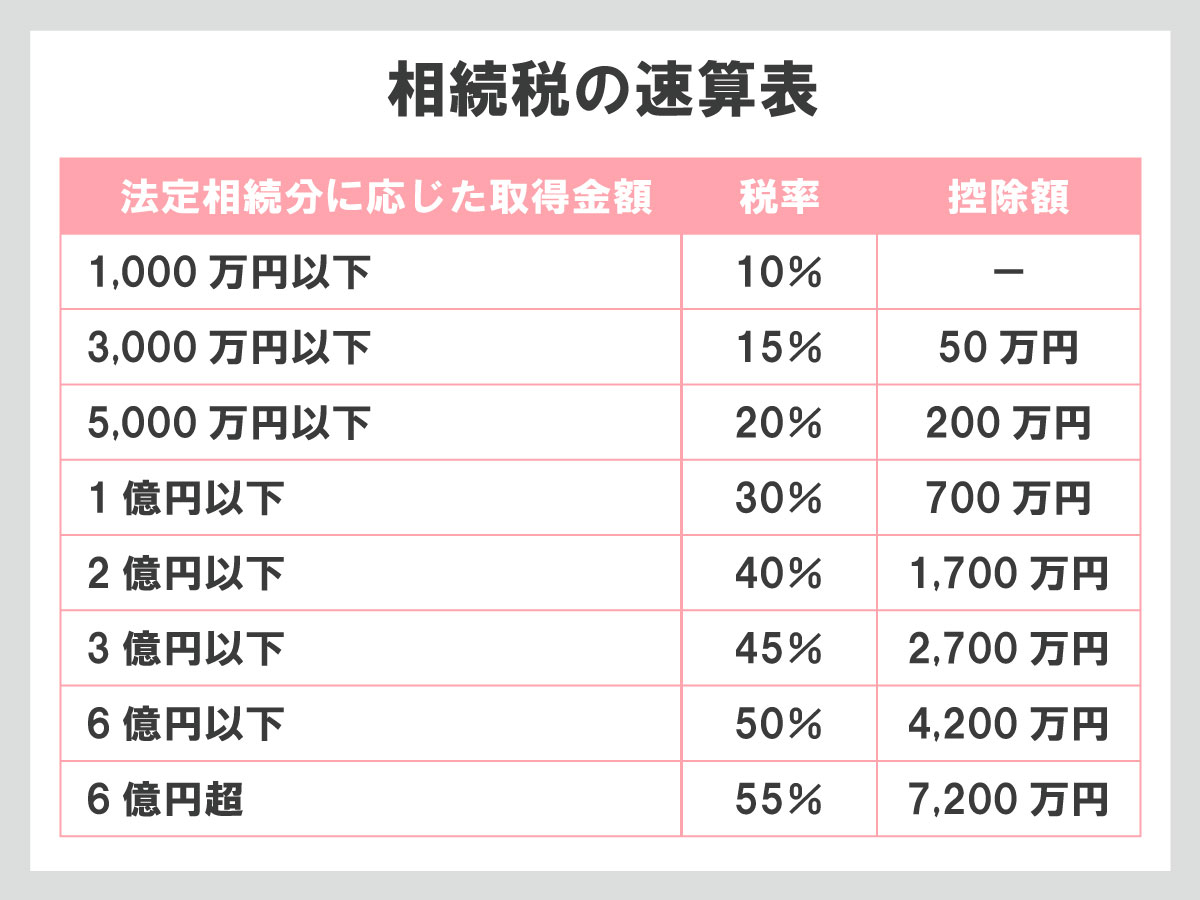

各相続人の財産に相続税率をかけて相続税額を計算

それぞれの相続人が仮で納める相続税額について計算していきます。これには以下の速算表を使用します。 相続税の税率は、課税遺産総額に応じて高く課税されます。 相続人の取得金額が4,000万円の場合、相続税の金額はこのようになります。

相続人の取得金額が4,000万円の場合、相続税の金額はこのようになります。

相続税総額を、実際に取得した財産の取得割合に応じて負担する

各相続人の相続税を合計した相続税の総額を、実際に遺産を分けた割合に応じて分けます。これが相続人ごとの納税額となります。 このとき場合によっては「未成年者控除」「障害者控除」などを利用することができます。それにより相続税額が0円になることもあります。相続人が子どものみの場合の相続税早見表

前述のとおり、配偶者がいなければ法定相続人は子どものみとなります。 以下の早見表では、正味の遺産額(基礎控除を除く前の遺産額)と、子どもの人数に応じた相続税の合計について確認できます。 子どもが複数いる場合は、相続税の合計からそれぞれの取得分に応じて按分してください。| 正味の遺産額\子供の数 | 1人 | 2人 | 3人 | 4人 |

|---|---|---|---|---|

| 5,000万円 | 160万円 | 80万円 | 20万円 | 0円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 60万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 160万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 260万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 360万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 490万円 |

| 1億1,000万円 | 1,520万円 | 960万円 | 780万円 | 640万円 |

| 1億2,000万円 | 1,820万円 | 1,160万円 | 930万円 | 790万円 |

| 1億3,000万円 | 2,120万円 | 1,360万円 | 1,080万円 | 940万円 |

| 1億4,000万円 | 2,460万円 | 1,560万円 | 1,240万円 | 1,090万円 |

| 1億5,000万円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 1億6,000万円 | 3,260万円 | 2,140万円 | 1,640万円 | 1,390万円 |

| 1億7,000万円 | 3,660万円 | 2,440万円 | 1,840万円 | 1,540万円 |

| 1億8,000万円 | 4,060万円 | 2,740万円 | 2,040万円 | 1,720万円 |

| 1億9,000万円 | 4,460万円 | 3,040万円 | 2,240万円 | 1,920万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2億5,000円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

| 3億5,000万円 | 1億1,500万円 | 8,920万円 | 6,980万円 | 6,080万円 |

| 4億円 | 1億4,000万円 | 1億920万円 | 8,980万円 | 7,580万円 |

| 4億5,000万円 | 1億6,500万円 | 1億2,960万円 | 1億980万円 | 9,080万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 | 1億1,040万円 |

子どもが利用できる税額控除

残された子どもたちの生活のためにも、相続税はできる限り少なくしたいですよね。 子どもが未成年や障害者の場合、その後の生活負担を軽減するための税額控除が利用できることがあります。未成年者控除

未成年者には今後も養育費、教育費等がかかることを踏まえ、相続税の軽減制度が設けられています。

未成年者控除は、相続人が未成年の場合に利用できますが、要件を満たすことが必要です。

また未成年控除を受ける場合は、相続税申告の際に相続税申告書の第6表に必要事項を記入して提出します。

相続税申告や控除の申請について不明点があれば、税理士などの専門家に依頼することをおすすめします。

未成年者には今後も養育費、教育費等がかかることを踏まえ、相続税の軽減制度が設けられています。

未成年者控除は、相続人が未成年の場合に利用できますが、要件を満たすことが必要です。

また未成年控除を受ける場合は、相続税申告の際に相続税申告書の第6表に必要事項を記入して提出します。

相続税申告や控除の申請について不明点があれば、税理士などの専門家に依頼することをおすすめします。

未成年者控除の要件

- 相続や遺贈で財産を取得したときに日本国内に住所がある人

- 相続や遺贈で財産を取得したときに20歳未満である人

- 相続や遺贈で財産を取得した人が法定相続人

扶養義務者とは

扶養義務者とは、配偶者、直系血族及び兄弟姉妹、もしくは特別な事情があれば3親等以内の親族のうち、家庭裁判所が扶養の義務を負わせた人をいいます。現に扶養をしていなくても構いません。障害者控除

相続人である子が障害者の場合、障害者控除が利用できる場合があります。

この制度は相続税額から最大1,700万円まで差し引くことが可能です。また、未成年者控除と同様に、障害者本人の残りを扶養義務者と分け合うことができます。

障害者控除の適用を受けるには、以下の要件を満たすことが必要です。また、障害者は特別障害者と一般障害者に分けられ、控除される金額が異なります。

相続人である子が障害者の場合、障害者控除が利用できる場合があります。

この制度は相続税額から最大1,700万円まで差し引くことが可能です。また、未成年者控除と同様に、障害者本人の残りを扶養義務者と分け合うことができます。

障害者控除の適用を受けるには、以下の要件を満たすことが必要です。また、障害者は特別障害者と一般障害者に分けられ、控除される金額が異なります。

障害者控除の要件

- 相続や遺贈で財産を取得した時に日本国内に住所がある人(一時居住者で、かつ、被相続人が一時居住被相続人または非居住被相続人である場合を除く)

- 相続や遺贈で財産を取得した時に障害者である人

- 相続や遺贈で財産を取得した人が法定相続人(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)であること

特別障害者とは

特別障害者とは、障害者のうち特に重度の障害をもち、以下のいずれかの条件に該当する人のことを言います。- 身体障害者1級または2級の人

- 精神障害者1級の人

- 重度の知的障害者と判定された人

- いつも病床にいて、複雑な介護を受ける必要がある人

一般障害者とは

一般障害者とは、特別障害者より障害の程度が軽く、以下のいずれかの条件に当てはまる人です。- 知的障害者のうち、重度の知的障害者とされた以外の人

- 精神障害者2級または3級の人

- 身体障害者3級から6級の人

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す