生前贈与のやり方は?贈与税がかからず生前贈与する方法はある?

生前贈与とは、自分が生きている間に子供や孫などに財産を贈与することです。生前贈与により将来の相続財産を減らして相続税を減らす狙いがあります。

生前贈与は正しく活用しないと贈与税が課せられる可能性も。この記事では、生前贈与のやり方や注意点について解説します。

生前贈与のやり方

生前贈与の主なやり方として、暦年贈与と相続時精算課税制度があります。自分の状況にあわせて適切なやり方を検討しましょう。また、贈与税の非課税特例として、配偶者への自宅(居住用不動産)の贈与や、子どもなどへの住宅購入資金の贈与などがあります。

暦年贈与

「暦年贈与」は、1月1日から12月31日までの1年間で贈与額が110万円以下なら贈与税がかからず贈与できる方法です。したがって数年間にわたって暦年贈与をすることで、多額の財産を非課税で贈与することができます。この方法は計画的におこなうことで、相続税対策として非常に効果的です。

贈与できる財産は現金だけでなく土地や建物も有効です。ただし土地や建物は登記手続きなど手間や費用がかかるため、おこなうことは少ないでしょう。

また110万円の非課税枠は贈与を受ける側を基準として計算するため、同時に複数人に贈与することができます。

暦年贈与のやり方

実際に暦年贈与をする場合の流れを紹介します。複雑ではありませんが、贈与者(あげる人)と受贈者(もらう人)がきちんと把握しておくことが大切です。

- 贈与契約書を作成

- 資金の受け渡しをおこなう

- 贈与額が110万円を超えた場合は贈与税申告

- 不動産取得税を納付する(不動産を生前贈与した場合)

贈与契約書の作成

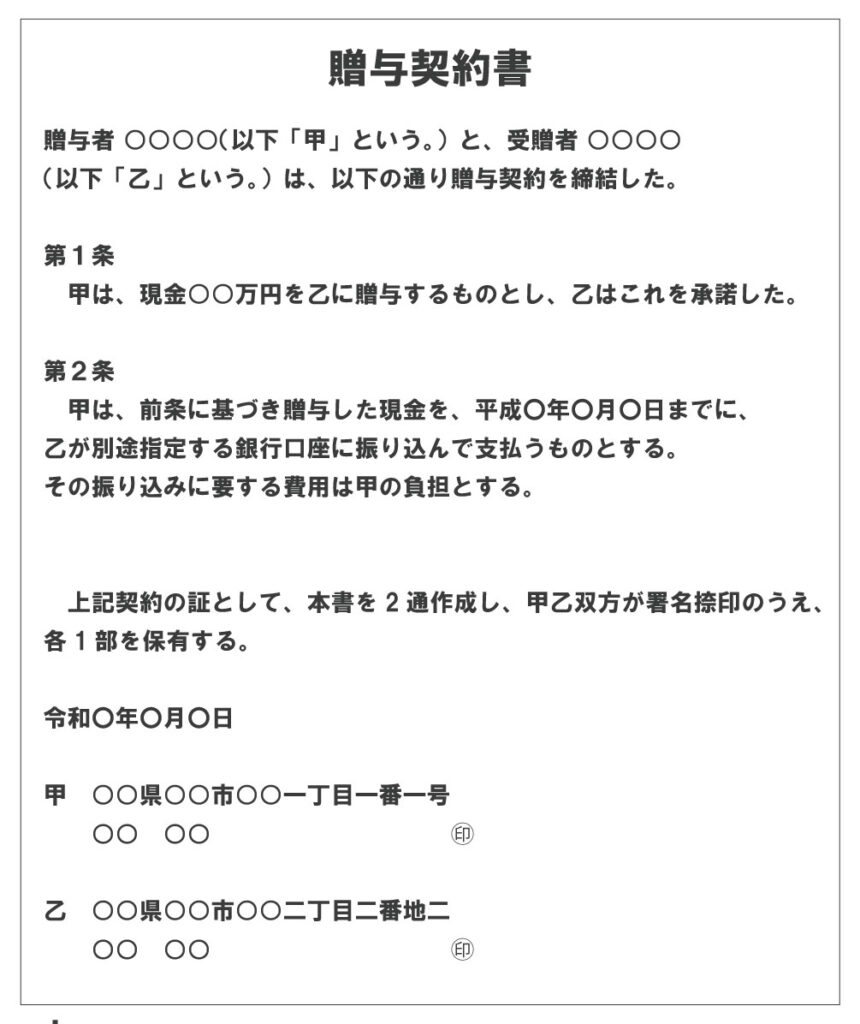

贈与したという事実を残すために、贈与計画書を作成します。贈与契約書は「誰が」「いつ」「誰から」「誰に」「いくら」がわかるようにしましょう。

贈与契約書は贈与者と受贈者が署名し、日付も記載します。また、最寄りの公証役場に贈与契約書を持参することで、公正証書化できます。手数料として1部700円かかりますが、確実に贈与したい場合は、公正証書にしておくと良いでしょう。

贈与契約書の例は以下の通りです。2通作成し、それぞれ署名捺印をして1通ずつ保管します。

資金の受け渡しをおこなう

資金の受け渡しは銀行振込にして、通帳に記録が残るようにおこないます。このとき資金の受け渡し日を贈与契約書と同じにしておくと良いでしょう。

贈与者名義の銀行口座から受贈者の口座へ直接振り込みます。振込手数料は贈与者の負担で問題ありません。

贈与額が110万円を超えた場合は贈与税申告

贈与額が110万円を超えると贈与税がかかるため、贈与税の申告・納付が必要になります。

受贈者が贈与税申告書に必要事項を記載して税務署に提出し、贈与税を納付します。暦年贈与でも相続時精算課税制度でも、贈与税の申告期限は同じで、贈与を受けた年の翌年の3月15日までとなります。

110万円を超えると贈与税がかかる

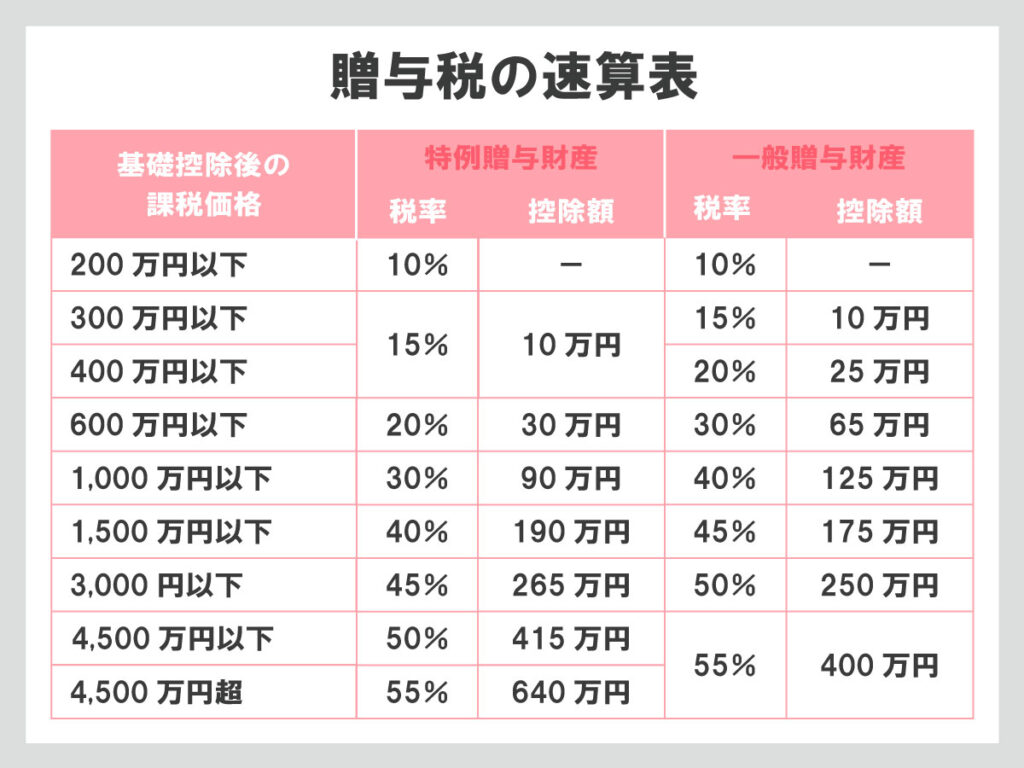

贈与税は贈与を受けた側が支払義務のある税金です。110万円を控除した後の金額が200万円以下であれば10%で、贈与額が大きくなると税率があがります。

贈与財産は一般贈与財産と特例贈与財産に区別されます。特例贈与財産は直系尊属(父母・祖父母など)から18歳以上の直系卑属(子・孫など)へ贈与する財産を指します。一般贈与財産は特例贈与財産にあてはまらない財産です。

生前贈与加算に注意

暦年贈与を検討する際は「生前贈与加算」に注意しましょう。

生前贈与加算とは相続が起こった場合に、相続人が被相続人から生前に受けた贈与のうち死亡前7年以内に受けたものについては、被相続人の相続財産に持ち戻す(加算する)というものです。

令和5年度税制改正により、生前贈与加算の持ち戻し期間が3年から7年に延長されました。つまり、暦年贈与を有効におこなうためには、死亡の7年前には贈与を終えておく必要があるでしょう。相続開始までの時間に余裕のある人は、暦年贈与での相続対策が向いています。

不動産取得税を納付する(不動産を生前贈与した場合)

不動産を生前贈与した場合は、暦年贈与や相続時精算課税制度を適用によって贈与税がかからなかった場合でも、不動産取得税は課税されます。不動産取得税は不動産を取得した者(受贈者)が支払います。

不動産を贈与された場合、不動産の所有権移転登記をおこないます。登記が完了し、不動産の名義が受贈者に変わった後3~6カ月くらいすると、自宅に納税通知書と納付書が届きます。納付書に記載されている期日までに、金融機関等で納付手続きを行いましょう。

相続時精算課税制度のやり方

相続時精算課税制度は、60歳以上の親(または祖父母)から18歳以上の子供(または孫)に対して贈与を行う際に利用できる制度です。相続時精算課税制度では累計2500万円まで贈与税が非課税となりますが、相続時に贈与額が相続財産に加算され、相続税の対象となります。

贈与額が2,500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されます。

相続時精算課税制度の利用の際には、受贈者が税務署へ申告する必要があります。相続時精算課税制度は暦年贈与と併用できず、選択すると撤回はできません。

令和5年度税制改正により、年間110万円の基礎控除が創設

令和5年度の税制改正において、相続時精算課税制度に年間110万円の基礎控除が創設されました。2024(令和6)年1月1日以降の贈与については年間110万円以下の贈与であれば贈与税はかからず、さらに、累計2,500万円までの特別控除に含める必要はありません。

新しい相続時精算課税制度では、基礎控除の年間110万円を超えるかどうかで提出書類が異なります。

- 110万円超…贈与税申告書と相続時精算課税選択届出書をあわせて提出

- 110万円以下…相続時精算課税選択届出書のみ提出 相続時精算課税制度のやり方

相続時精算課税制度の流れは、以下のようになります。

- 1 贈与する

- 2 最初の贈与を受けた年の翌年2月1日から3月15日(贈与税の申告期限)までに、受贈者が相続時精算課税選択届出書及び一定の書類を贈与税の申告書に添付して住所地を管轄する税務署へ提出

- 3 贈与者が亡くなったとき、相続財産に贈与額を加算して相続税申告をおこなう

相続時精算課税制度の必要書類

- 贈与税の申告書

- 相続時精算課税選択届出書

- 受贈者の戸籍の謄本または抄本

- 贈与税の申告書

相続時精算課税制度による贈与をおこなった場合、贈与税申告書の第一表と第二表を作成します。申告書は国税庁ホームページや税務署で入手することが可能です。

相続時精算課税選択届出書の作成

相続時精算課税選択届出書は国税庁のHPでダウンロードするか、最寄りの税務署で貰うことができます。令和6年1月1日から年間110万円の基礎控除が設けられたことによって、令和6年分の様式は変更になります。ご注意ください。

相続時精算課税制度を選択した際の相続税申告

相続時精算課税制度を利用した場合、必ず相続税申告しなければならないわけではありません。相続財産の総額に相続時精算課税制度を利用した贈与財産を加算した金額から基礎控除を差し引いた課税遺産総額が0になる場合には、相続税申告は必要ありません。

ただし、配偶者控除や小規模宅地の特例を適用した結果相続税が発生しない場合は、別途相続税申告が必要になります。

相続時精算課税制度を利用した場合の相続税申告は、通常の申告書様式に加えて「第11の2表」の提出が必要になります。相続税申告をおこなうことで還付を受ける場合は、「第11の2表」に加えて「第1表の付表2」を提出しなければなりません。

まとめ

この記事では、生前贈与のやり方について解説しました。生前贈与は有効な節税対策となりますが、場合によっては贈与税がかかることもあります。贈与税の仕組みを理解し、贈与税申告や納税の有無を確認しておこなうと安心です。

またトラブルを防ぐためにも、きちんと贈与契約書を作成し、贈与者と受贈者が納得したうえで贈与をおこなうと良いでしょう。

生前贈与や相続対策について不安がある人は、相続に詳しい専門家に相談してみることをおすすめします。いい相続では相続に強い専門家をご紹介しています。ぜひお問い合わせください。

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

Webで無料相談はこちら

Webで無料相談はこちら