遺族厚生年金は誰がもらえる?いつまでもらえる?【基礎編】

本記事は、いい相続の姉妹サイト「遺産相続弁護士ガイド」で2020年1月3日に公開された記事を再編集したものです。

遺族厚生年金とは?

「遺族厚生年金」とは、厚生年金保険の被保険者が亡くなった後に、一定の要件を満たす遺族が受け取ることができる年金のことです。 「遺族基礎年金」というよく似た言葉があり混同されがちのため、詳しく説明していきましょう。遺族基礎年金と遺族厚生年金は違う制度

遺族基礎年金とは、国民年金に加入中の人等が亡くなった場合に、亡くなった人によって生計を維持されていた一定の要件を満たす遺族が受け取ることのできる年金のことです。 遺族基礎年金は、遺族厚生年金とは受給要件も受給額の仕組みも異なる別の制度ですが、この2つを合わて「遺族年金」と呼びます。 要件を満たせば両方とも受給することができます。 遺族基礎年金については、以下の記事で詳しくご紹介しています。

遺族基礎年金については、以下の記事で詳しくご紹介しています。

▼死後手続きに役立つ資料が、今なら無料でダウンロードできます▼

遺族厚生年金を受給するために必ず知っておきたい言葉

遺族厚生年金をもらうことを「受給する」と言い、もらう人を「受給者」と呼びます。 遺族厚生年金をもらうためには遺族が一定の要件を満たしている必要があり、それを「受給資格」と言います。 厚生年金を払っていて亡くなった方は「被保険者であった人」と言い表しますが、被保険者であった人が遺族厚生年金の「支給要件」を満たしている必要があります。 つまり、遺族と被保険者であった人の両方が受給するための要件を満たすことで遺族厚生年金をもらうことができるのです。被保険者であった人の加入状況「支給要件」

死亡した人(被保険者であった人)に関する要件を満たすこと

まず、厚生年金保険の被保険者または被保険者であった人が、次のいずれかの要件を満たす必要があります。- 厚生年金保険の被保険者である間に死亡したとき

- 厚生年金保険の被保険者期間に初診日がある病気やけがが原因で、初診日から5年以内に死亡したとき (※初診日とは、死亡の原因となった病気やけがについて、初めて医師または歯科医師の診療を受けた日。その疾病で転医があった場合でも、初めて医師等の診療を受けた日が初診日となります)

- 1級・2級の障害厚生(共済)年金を受け取っている人が死亡したとき

- 老齢厚生年金の受給権者であった人が死亡したとき※

- 老齢厚生年金の受給資格を満たした方が死亡したとき※ (※老齢厚生年金の受給権者とは、保険料納付済期間、保険料免除期間および合算対象期間を合算した期間が25年以上ある人)

被保険者であった人の払済み期間「納付要件」を満たすこと

先述の1、2の場合は、死亡日が含まれる月の前々月までの被保険者期間に、国民年金の保険料納付済期間および免除期間、厚生年金保険の被保険者期間、共済組合の組合員期間の合計が3分の2以上であることが必要です。 なお、死亡日が2026年3月末日までのときは、死亡した人が65歳未満であれば、死亡日が含まれる月の前々月までの直近1年間に保険料の未納がなければ良いことになっています。遺族の受給要件

遺族厚生年金は、「死亡した人によって生計を維持された人」でなければ受け取ることができません。死亡した人によって生計を維持された人とは

被保険者であった人の死亡当時、死亡した人と生計を同一にしていた人で、原則として、年収850万円未満の人が該当します。 しかし、死亡当時に年収850万円以上であっても、概ね5年以内に年収が850万円未満となると認められる事由(退職・廃業など)がある人は、遺族厚生年金を受け取ることができます。

受給要件の確認方法

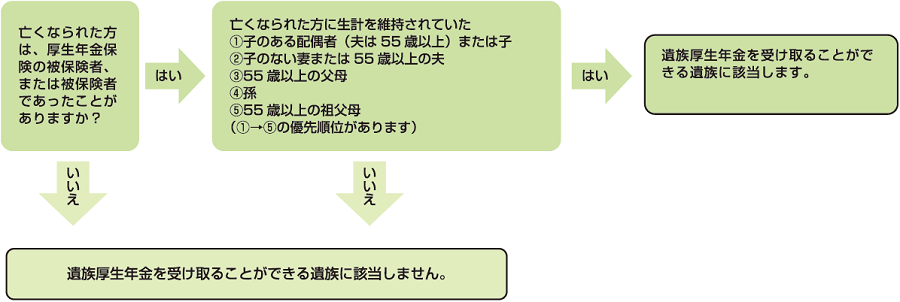

ざっくりと調べたい人はフローチャートを活用!

遺族基礎年金を受け取ることができる遺族に該当するかどうかは、簡易的に、下のフローチャートに沿って確かめることができます。 引用:日本年金機構「遺族年金ガイド 令和3年度版」

このフローチャートで「該当しません」になった場合は、遺族厚生年金の受給資格はありません。しかし、「該当します」になってからといって、確実に受給資格があるとはいえません。受給資格があるかどうかは、詳細な要件を満たさなければなりません。

引用:日本年金機構「遺族年金ガイド 令和3年度版」

このフローチャートで「該当しません」になった場合は、遺族厚生年金の受給資格はありません。しかし、「該当します」になってからといって、確実に受給資格があるとはいえません。受給資格があるかどうかは、詳細な要件を満たさなければなりません。

遺族年金をもらえる人「受給者」を確認する方法

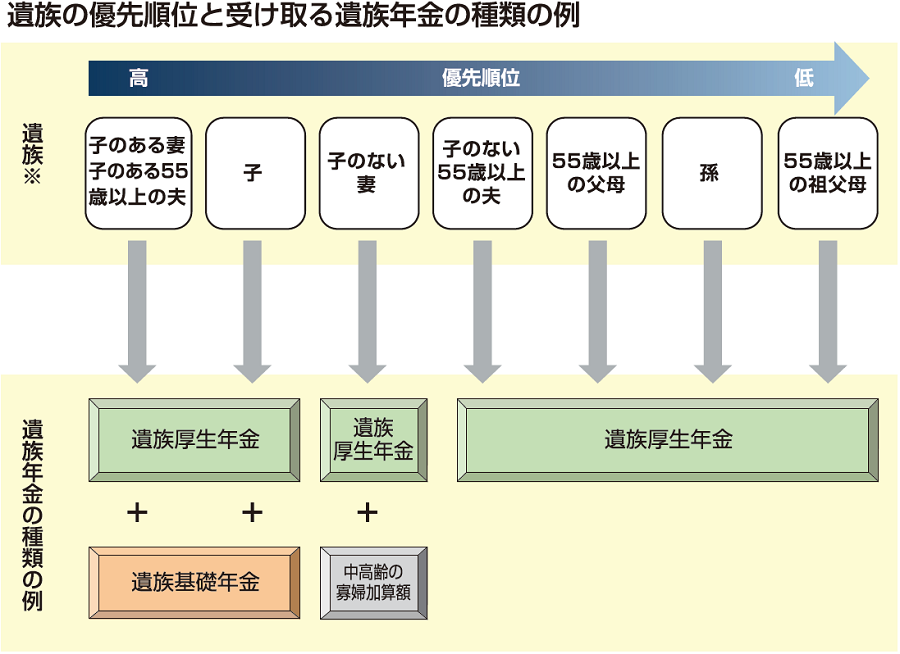

遺族厚生年金を受け取ることができる遺族は、被保険者であった人によって生計を維持されていた人が対象です。妻や子以外にも父や母といった遺族も含め、最も優先順位の高い人が受け取ることができます。 以下の図は日本年金機構「遺族年金ガイド 令和3年度版」から引用したものですが、わかりやすく一覧で表されています。 この図の、それぞれの遺族※について説明します。

この図の、それぞれの遺族※について説明します。

妻

遺族年金受給の優先順位最上位です。「子のある」「子がない」で遺族年金の種類が変わります。(「子」の要件は以下で説明します。)30歳未満の子のない妻は5年間の有期給付となります。子と孫

次の1と2のいずれかを満たし、かつ、3も同時に満たしていなければなりません。- 死亡当時、18歳になった年度の3月31日までの間にあること ※死亡当時に胎児であった子も出生以降に対象となります。

- 20歳未満で障害等級1級または2級の障害の状態にあること

- 婚姻していないこと

子のある〇〇

「子のある55歳以上の夫」「子のある妻」の「子」についても、前述の子の要件を満たしている「子」を指します。つまり、婚姻している子のある妻や夫は「子のない妻(又は夫)」になるということです。夫

被保険者の死亡当時55歳以上であることが原則で、「子のある」「子がない」で遺族年金の種類も変わります。受給開始は60歳です。ただし、遺族基礎年金を受給中の場合に限って、60歳以前でも遺族厚生年金を併せて受け取ることができます。父母、祖父母

被保険者の死亡当時55歳以上であることです。なお、受給開始は60歳です。受給金額の計算方法

遺族厚生年金の金額は、老齢厚生年金の報酬比例部分の4分の3です。老齢厚生年金とは

公的年金制度のひとつで、厚生年金に加入していて受給要件を満たした人が、原則65歳に達してから老齢基礎年金に上乗せしてもらえる年金のことです。 老齢厚生年金には、報酬比例部分と定額部分とがあり、報酬比例部分とは、年金額が厚生年金保険加入期間中の報酬及び加入期間に基づいて計算される部分です。 この報酬比例部分の4分の3が遺族厚生年金の金額になります。具体的な計算方法

老齢厚生年金の報酬比例部分は、平成15年3月以前の加入期間におけるもの(A)と、平成15年4月以降の加入期間におけるもの(B)とを足し算して計算します。平成 15 年 3月以前の加入期間(A)を計算する

Aは、次の計算式で求めることができます。(A)で亡くなった人が老齢厚生年金の受給権者だった場合

亡くなった人が老齢厚生年金の受給権者だった場合(前述の死亡した人に関する要件の4に該当する場合)は、A式中の7.125/1000は、亡くなった人の生年月日に応じて、7.125/1000~9.5/1000となります。平成15年4月以降の加入期間(B)を計算する

Bは、次の計算式で求めることができます。(B)で亡くなった人が老齢厚生年金の受給権者だった場合

亡くなった人が老齢厚生年金の受給権者だった場合(前述の死亡した人に関する要件の4に該当する場合)は、B式中の5.481/1000は、亡くなった人の生年月日に応じて、5.481/1000~7.308/1000となります。 なお、先述の死亡した人に関する要件の1~3に該当する場合は、厚生年金の被保険者期間が300月(25年)未満の場合は、300月とみなして計算します。いつまでもらえる?

次のいずれかに該当するようになった場合は、遺族厚生年金を受け取る権利がなくなります。- 死亡したとき

- 婚姻したとき(事実婚を含む)

- 直系血族および直系姻族以外の方の養子となったとき

- 離縁によって死亡した方との親族関係がなくなったとき

- 子・孫の場合、18歳になった年度の3月31日に達したとき(障害の状態にある場合には20歳になったとき)

- 子・孫の場合、18歳になった年度の3月31日後20歳未満で障害等級1級・2級の障害の状態に該当しなくなったとき

- 父母・孫・祖父母の場合、死亡した人の死亡当時胎児だった子が生まれたとき

遺族厚生年金の請求手続き

遺族厚生年金の受給の手続きは、年金事務所または街角の年金相談センターの窓口でおこないます。必要書類

年金請求書

年金請求書は、年金事務所および街角の年金相談センターの窓口で入手するか、日本年金機構のウェブサイトからダウンロードすることもできます。その他書類

年金請求書以外にも戸籍謄本や住民票の写し、死亡者の住民票の除票、請求者の収入が確認できる書類、市区町村長に提出した死亡診断書(死体検案書等)のコピー、受取先金融機関の通帳等(本人名義)などが必要になり、状況によってはさらに書類が必要になる場合もあります。 自分はどの書類が必要になるのか、日本年金機構のウェブサイト「遺族基礎年金を受けられるとき」で確認できますので、漏れなく準備しましょう。マイナンバーが分かるとかなり書類の添付が簡略化できます。請求書の提出先

提出先は、お近くの年金事務所および街角の年金相談センターです。まとめ

以上、遺族厚生年金について説明しました。 家族が亡くなると、年金関係に限らず、様々な相続手続きが必要となることが多いです。専門家にまとめて依頼することで、手間が省けますし、申請漏れで損することもなくなります。一度、相談してみるとよいでしょう。

▼実際に「いい相続」を利用して、行政書士に死後手続きを依頼した方のインタビューはこちら

ご希望の地域の専門家を探す

ご相談される方のお住いの地域、遠く離れたご実家の近くなど、ご希望に応じてお選びください。

️

️