相続税の基礎控除額の計算方法を知って上手に節税する方法

「相続税って高いんでしょ?払えないよ」という声をよく聞きます。大丈夫です、相続税は必ずかかるわけではありません。

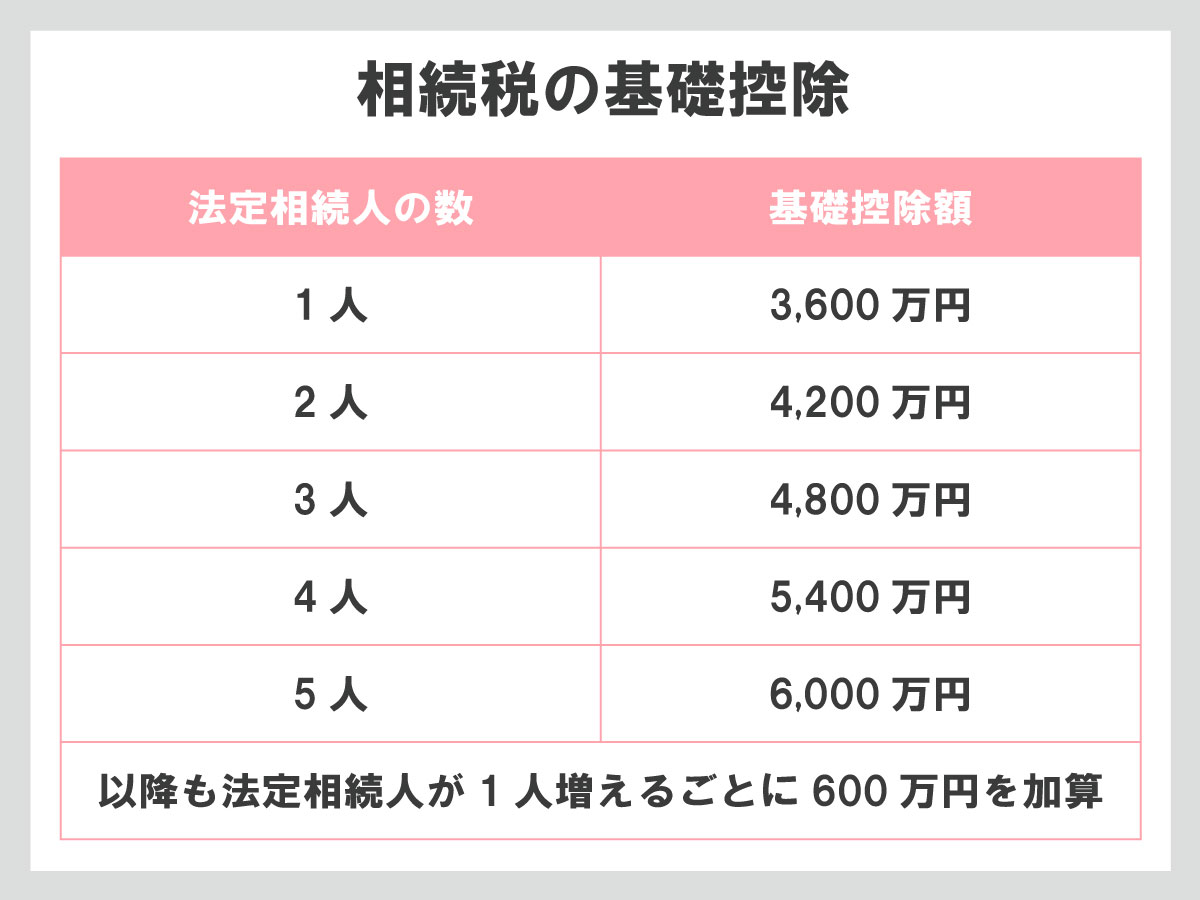

相続税には基礎控除があり、財産の価額が基礎控除以下なら相続税がかかりません。この基礎控除額は相続人の人数によって変わります。

相続税がかかるかどうか、まずは基礎控除がいくらか把握しておきましょう。もし相続税が発生していた場合、申告が遅れると、延滞税や無申告加算税がかかってしまいます。

また、基礎控除のほかにも相続税額の控除、軽減できる制度があります。合わせて紹介しますね。

相続税の計算方法がわからない…という方は是非、参考にしてください。

相続問題でお悩みの方はまずは弁護士にご相談ください

[ご注意]

記事は、公開日(2018年7月20日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続税の基礎控除とは

基礎控除とは「相続財産のうち、ここまでの金額までは相続税をかけません」という最低保障の金額です。残された家族の負担を考慮して基礎控除が設けられているのです。

遺産の総額が基礎控除額を越えている場合は、相続税申告・納付が必要です。

基礎控除の減額

2015年に改正相続税法が施行され、基礎控除額が減額されました。つまり少ない遺産額でも相続税が課されることになった、ということです。

「自分には相続税なんて関係ない」と思っている人でも、相続税がかかるかどうか確認しておきましょう。

相続税法の改正後、課税対象者はどのくらい増えた?

改正前の2014年の相続税の課税があった被相続人(相続される人=財産を残す人)の割合は4.4%でしたが、改正後の2015年は8.0%、2016年は8.1%と増加しています。なお、納付税額も増えており20014年が1兆3908億円だったのに対し、2015年は1兆8116億円、2016年は1兆8681億円となっています。(国税庁「相続税の申告状況について」より)税収が増えることは国にとっては喜ばしいことですが、遺産額が改正前の基礎控除額ぎりぎりだった人にとっては、この改正は痛いですね。

基礎控除額の計算方法

相続税の基礎控除額は、以下の計算式によって求められます。

法定相続人とは、民法で定められた相続人を言います(後述)。

例えば夫婦で子ども2人の4人家族で夫が亡くなった場合、法定相続人は3人(妻、子2人)になり、以下のように求められます。

遺産の総額が基礎控除額4,800万円を越えていれば、相続税が課税されます。それ以下であればかかりません。法定相続人の人数によって、基礎控除額は次のようになります。

相続問題でお悩みの方はまずは弁護士にご相談ください

法定相続人とは

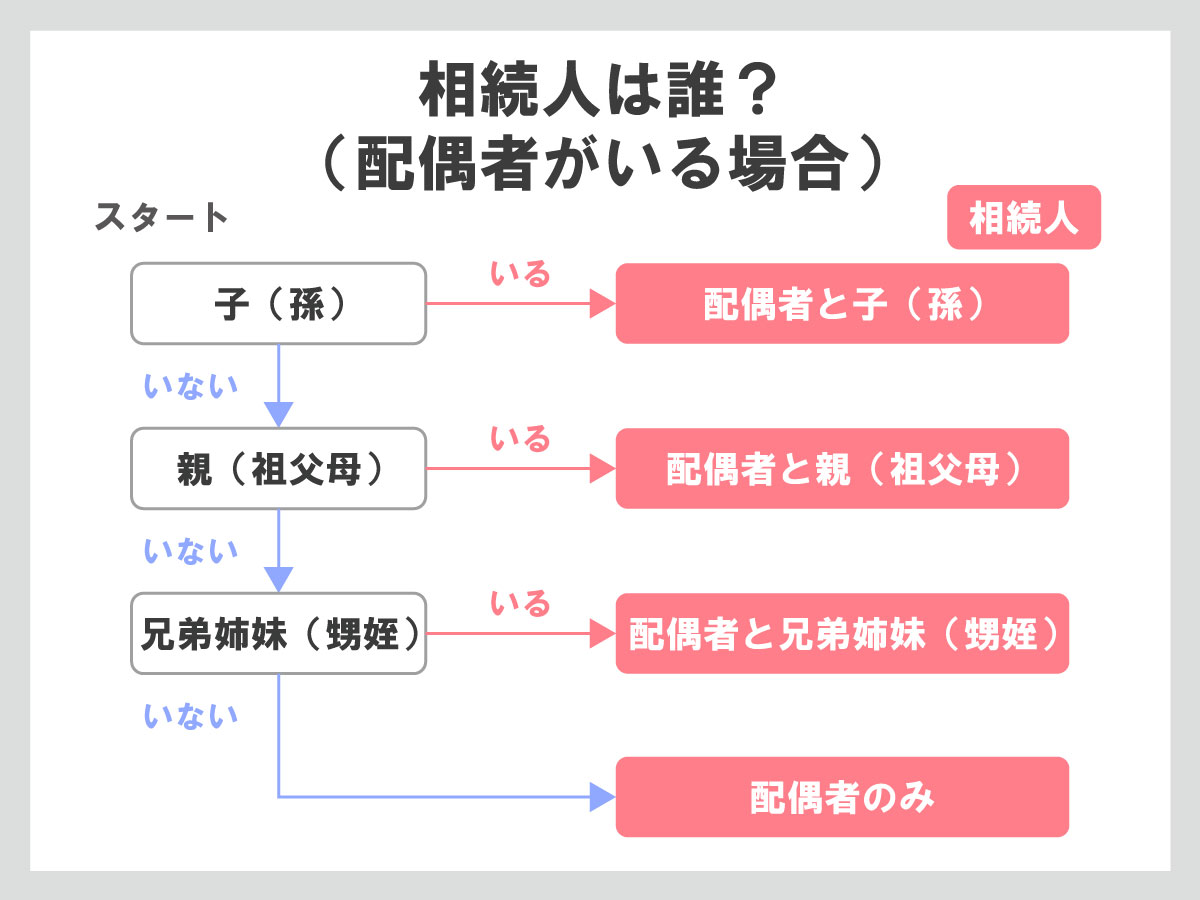

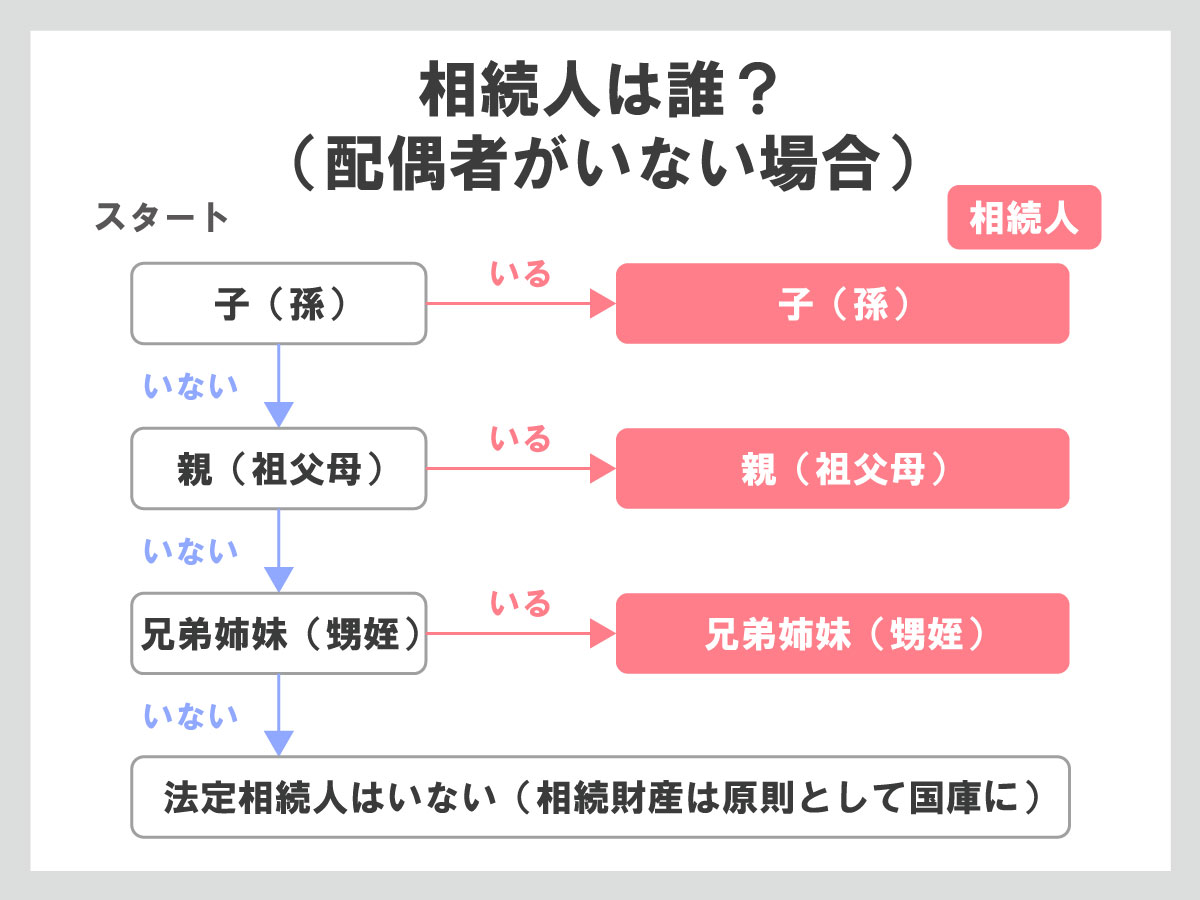

基礎控除額を計算するためには、誰が法定相続人なのかを把握する必要があります。法定相続人には優先順位があり、その順番で相続権が回ってきます。

まず配偶者は常に相続人となります。その次の優先順位は次のようになります。

- 子及びその代襲者

- 直系尊属

- 兄弟姉妹及びその代襲者

配偶者

ここでいう配偶者は法律上の婚姻関係がある人に限られます。事実婚や内縁関係は含まれません。

子及びその代襲者

被相続人(故人)の子がいれば、実子、養子問わず相続人となります。

ただし、子が特別養子縁組で外に出た場合は、実親の遺産を相続することはできません。特別養子縁組は実親との親子関係を解消する制度だからです(養親の相続権はもつ)。

ちなみに胎児については胎児の状態で既に相続権を持ちますが、相続税を計算する上では生まれるまで法定相続人と数えることはできません。

代襲者

被相続人の子が親より先に亡くなっていたり、欠落事由や廃除によって相続権を失っていた場合は、孫が相続人となります。これを代襲相続と言います。

孫が亡くなっている場合は曾孫が相続人となります(再代襲相続)。

相続欠落

相続人が遺言書の偽造などの不正行為をおこなった場合に、その人の相続権を剥奪することです。

廃除

相続人が被相続人に対して虐待や重大な侮辱、著しい非行などを行った場合に、相続人の相続権を剥奪することを言います。

相続問題でお悩みの方はまずは弁護士にご相談ください

直系尊属

子及びその代襲者がいない場合は、直系尊属(父母、祖父母など)が相続人となります。

親等が異なる者がいるときは関係が近い人が優先です。両親と祖父母が健在であれば、両親だけが相続人になる、ということです。

兄弟姉妹及びその代襲者

子及びその代襲者がいない、さらに直系尊属もいなければ、被相続人(故人)の兄弟姉妹が相続人となります。

兄弟姉妹が亡くなっていて、その子がいれば相続人になることができます(代襲相続)。再代襲相続はできません。

相続税の控除・軽減制度

相続税の金額はできるだけ抑えたいですよね。基礎控除以外にも相続税を減らせる制度があります。

この制度の適用には要件を満たす必要があるので、きちんと確認しておきましょう。

- 贈与税控除

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 小規模宅地等の特例

贈与税控除

贈与税控除とは、相続税額から既に納めた贈与税額を控除できる制度です。

相続開始前3年以内のに贈与された財産は相続税の課税対象となります。しかし、贈与を受けたときに既に贈与税を納めていた場合、相続税もかかると二重課税になってしまうからです。

なお、贈与税額の方が大きくても、差額の払い戻し(還付)を受けることはできません。

配偶者の税額軽減

この制度は、配偶者が遺産分割や遺贈により取得した遺産額から、配偶者の法定相続分相当額か1億6,000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ課税するという制度です。

つまり、相続税額が1億6,000円以内であれば、相続税を支払う必要はありません。

この特例を受けられるのは、法律上婚姻関係があった配偶者に限られます。そのため、離婚した元配偶者や事実婚の人は適用されません。

未成年者控除

未成年者控除は相続人が未成年の場合に利用できる、相続税の軽減制度です。未成年者には今後の養育費・教育費がかかる点から控除の措置がとられています。

未成年者控除は以下の計算式で求められます。年齢が低いほど控除額が大きくなります。

また、もし未成年の相続人に課される相続税より控除額が大きい場合は、引ききれない分を扶養義務者の相続税から差し引くことができます。

扶養義務者とは、配偶者、直系血族及び兄弟姉妹もしくは特別な事情があれば3親等以内の親族のうち、家庭裁判所が扶養の義務を負わせた人のことです。

未成年者控除の要件

- 財産の取得したときに日本国内に住所があること

- 財産の取得したときに20歳未満であること

- 財産を取得した人が法定相続人であること

障害者控除

相続人が障害者の場合、障害者控除を受けられる可能性があります。

障害者控除は相続人の年齢や障害の程度によって異なります。また、未成年者控除と同様に障害者本人の障害者控除の残りがあれば、扶養義務者の相続税を差し引くことができます。

障害者控除の要件

- 財産の取得したときに日本国内に住所があること

- 財産の取得したときに障害者であること

- 財産を取得した人が法定相続人であること

障害者控除の計算式

一般障害者の場合の計算式

特別障害者の場合の計算式

特別障害者とは

- 身体障害者1級または2級の人

- 精神障害者1級の人

- 重度の知的障害者と判定された人

- いつも病床にいて、複雑な介護を受ける必要がある人

一般障害者とは

- 知的障害者のうち、重度の知的障害者とされた以外の人

- 精神障害者2級または3級の人

- 身体障害者3級から6級の人

相次相続控除

相次相続控除とは、今回の相続開始前10年以内に被相続人が相続や遺贈などによって財産を取得し相続税が課されていた場合、相続人の相続税から一定の金額を控除する制度です。

短期間に続けて相続が発生すると、同じ財産に二重に相続税が課税されるため、今回の相続の一定部分を控除する措置がとられています。

この控除額は、前回の相続において課税された相続税額のうち、1年につき10%の割合で減額されます。

小規模宅地の特例

小規模宅地等の特例とは、土地の相続税評価額を減額することで相続税額を減らせる制度です。最大で相続税評価額が8割引きになります。

特例を受けるには要件があり、特例が認められる主な対象の土地は、被相続人の自宅の土地か事業用の土地に限られます。また、配偶者、同居の親族などの人の要件、土地の広さの条件など細かく決まっています。

小規模宅地等の特例については、関連記事も合わせてご覧ください。また、土地の相続税について不明点があれば、税理士などに相談しても良いでしょう。

相続問題でお悩みの方はまずは弁護士にご相談ください

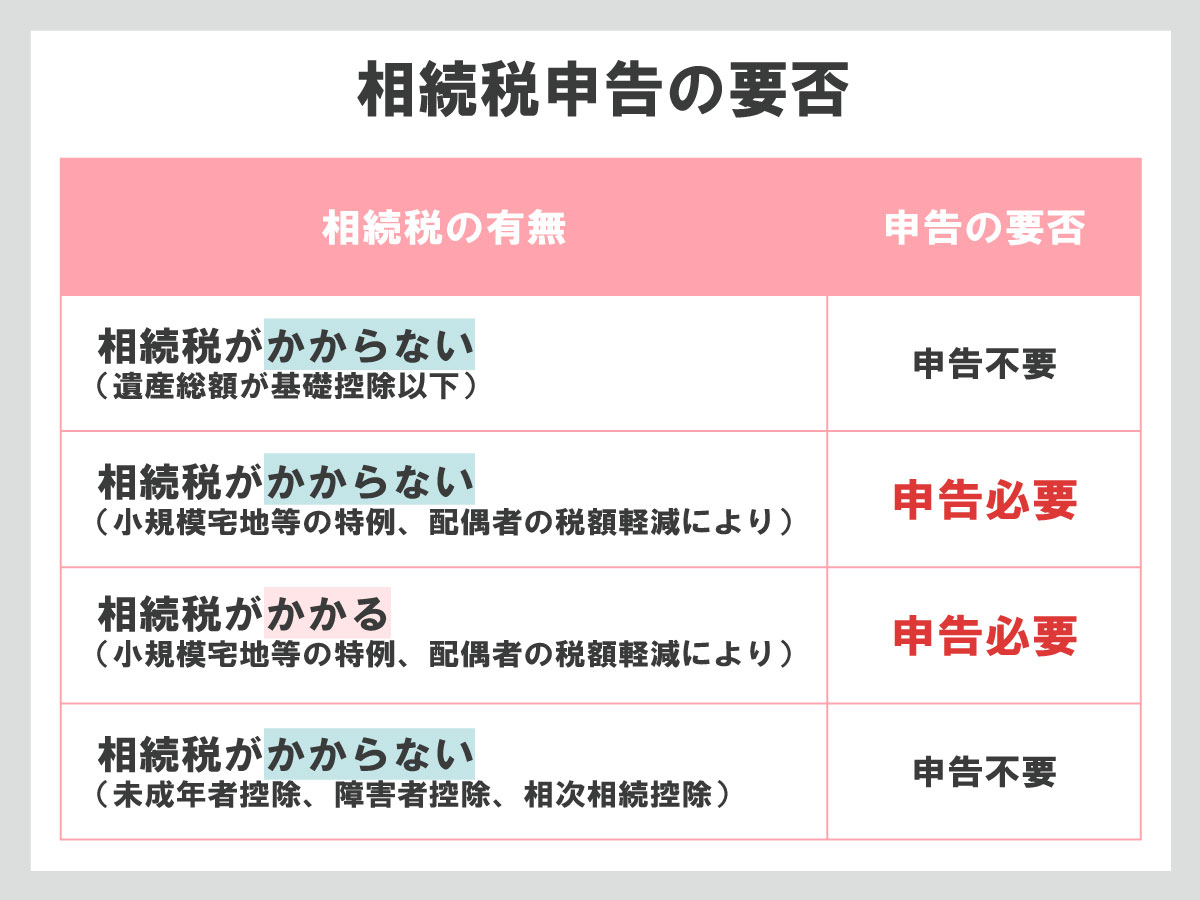

相続税申告は必要?

上記の通り、遺産の総額が基礎控除額より少なければ相続税はかかりません。この場合、相続税申告もしなくて大丈夫です。

しかし、配偶者の税額軽減や小規模宅地等の特例で税額がゼロになった場合は、相続税申告が必要になる場合があります。

相続税申告の期限

相続税申告・納付期限は、相続の開始があったことを知った日(通常は相続人の死亡日)の翌日から10か月以内です。この日までに納付まで終えていないと、延滞税や無申告加算税が発生する可能性があるので注意してください。

また、相続税申告の詳しい手順や必要書類については、関連記事をご覧ください。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す