貸家建付借地権とは?評価方法等についてわかりやすく説明!

相続では聞き慣れない言葉がいくつも登場しますが、「貸家建付借地権」もそのひとつです。

これは、貸家の敷地の用に供されている借地権のこと、わかりやすく言うと、アパートなどの貸家が建っている土地を借りる権利を言います。

貸家建付借地権を相続したときは、どのくらいの価値があるか相続税評価額を計算します。そして、相続税を払う必要があれば相続税申告をしなければなりません。

今回は、貸家建付借地権について、評価方法や相続税対策について紹介します。この記事を読んでも「よくわからない」という方は、相続税に詳しい税理士に相談することをおすすめします。

相続問題でお悩みの方は

まずは弁護士にご相談ください

[ご注意]

記事は、公開日(2020年8月28日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

貸家建付借地権とは?

貸家建付借地権とは、貸家の敷地の用に供されている借地権のことをいいます。

よりわかりやすく言うと、アパートなどの貸家が建っている土地を借りる権利のことです。

読み方は「かしやたてつけしゃくちけん」です。

貸家建付借地権の評価方法

貸家建付借地権の評価額は、次の算式により計算します。

借地権の評価額×(1-借家権割合×賃貸割合)

借地権の評価額は、次の算式により計算します。

自用地の評価額×借地権割合

借地権割合とは、自用地の相続税評価額に対する借地権の相続税評価額の割合のことをいいます。

借地権割合の確認手順は次のとおりです。

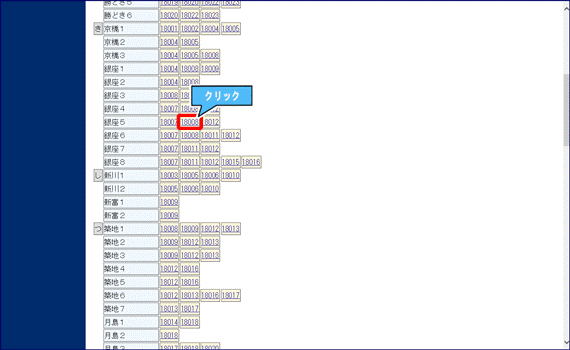

- 国税庁の「財産評価基準書」のサイトにアクセス

- 課税時期に該当する(相続又は贈与によって貸家建付借地権を取得した)年のボタンをクリック

- 土地のある都道府県をクリック

- 「評価倍率表」欄の下の「一般の土地等用」をクリック

- 土地のある区市町村をクリック

- 「町(丁目)又は大字名」欄と「適用地域名」欄で土地がある地域を探し、「借地権割合」欄を確認する。数字が記載されている場合は、その数字がその地域の借地権割合。「-」が記載されている場合は、次の7に進む。

- 上記の4のページまで戻り、「路線価図」という文字をクリック

- 土地のある市区町村をクリック

- 土地のある町丁の右の数字(路線価図ページ番号)をクリック

※一つの町丁に対して右の数字が複数ある場合は、順にクリックして土地が掲載されている路線価図ページを探す

- 土地が面する路線のアルファベットを確認

各アルファベットの借地権割合は次のとおりです。

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

土地が複数の路線に接している場合は、路線価の大きい方の路線の借地権割合を採用します。

なお、路線価地域(評価倍率表の「借地権割合」欄に「-」と記載されている地域)であるにもかかわらず、路線に借地権割合を示すアルファベットが記載されていない地域が稀にありますが、その場合の借地権割合は20%とします。

自用地とは、他人の権利の目的となっておらず、自分で自由に使用できる土地のことをいいます。

自用地の評価方法には、主に路線価方式と倍率方式があります。

評価倍率表の「借地権割合」欄に「-」と記載されている地域が路線価方式により評価すべき地域で、「借地権割合」欄に数字が記載されている地域が倍率方式により評価すべき地域です。

路線価方式、倍率方式のそれぞれの評価方法については、関連記事をご覧ください。

自用地の評価額が1億円で借地権割合が60%なら、借地権の評価額は、「1億円×60%=6000万円」となります。

借家権割合は、2020年現在、全国どの地域でも「0.3」となっています。

賃貸割合は、「当該家屋の各独立部分の床面積の合計のうち課税時期において賃貸されている各独立部分の床面積の合計」を「当該家屋の各独立部分の床面積の合計」で除した(割った)値です。

なお、この「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

相続した、または、贈与を受けた家屋の各独立部分の床面積の合計が100㎡で、そのうち、課税時期(相続時または贈与を受けた時)において賃貸されている各独立部分の床面積の合計が80㎡であった場合の賃貸割合は、「80㎡÷100㎡=0.8」となります。

なお、継続的に賃貸されていたアパート等の各独立部分で、例えば、次のような事実関係から、アパート等の各独立部分の一部が課税時期において一時的に空室となっていたに過ぎないと認められるものについては、課税時期においても賃貸されていたものとして差し支えありません。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること

- 課税時期後の賃貸が一時的なものではないこと

借地権の評価額が6000万円、借家権割合が0.3、賃貸割合が0.8の場合、貸家建付借地権の評価額は「6000万円×(1-0.3×0.8)=4560万円」となります。

貸家建付借地権に小規模宅地等の特例は適用できる?

貸家建付借地権に小規模宅地等の特例を適用することも、所有権の場合と同様に要件を満たせば可能です。

小規模宅地等の特例の適用要件については、関連記事をご参照ください。

借地上に貸家を建てると相続税対策になる?

借地権の相続税評価額よりも貸家建付借地権の相続税評価額の方が、およそ3割低くなります(借家権割合0.3、賃貸割合1.0の場合)。

しがたって、借地上に貸家を建てることで相続税対策とすることが可能です。

ただし、次の点に注意が必要です。

- 節税メリットよりも事業として成功するかどうかの方が経済的なインパクトが大きいので、慎重に判断する必要がある。

- 貸家にすることができるか、増改築や再建築ができるか等、土地賃貸借契約の内容や、建築基準法等の関係法令を確認する

- 建築費用等の融資が必要な場合、融資が受けられるかを確認する

まとめ

以上、貸家建付借地権について説明しました。

貸家建付借地権による相続税対策や、貸家建付借地権を相続又は贈与によって取得した場合の税の申告については、相続税に精通した税理士に相談することをお勧めします。また、遺産相続で相続人同士トラブルになってしまった場合は、早めに弁護士に相談しましょう。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す