倍率地域とは?倍率地域の土地の評価額の計算方法を丁寧に説明

この記事では、土地を相続した方の次のような疑問を解消するべく、出来るだけわかりやすく丁寧に説明します。

- 倍率地域とは?

- 倍率地域か路線価地域かは、どうやって調べればいい?

- 倍率地域の土地の評価額の計算方法は?

- 倍率地域の雑種地に倍率が定められていない場合は、どうやって評価すればよい?

- 倍率地域でも不整形地補正などの画地補正はできる?

- 倍率地域でも地積規模の大きな宅地の評価は受けられる?

- セットバックを必要とする宅地の評価を受けられる?

- 都市計画道路予定地にある宅地の評価は受けられる?

- 倍率地域の借地権割合の調べ方は?

是非、参考にしてください。

[ご注意]

記事は、公開日(2020年8月12日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続問題でお悩みの方は

まずは弁護士にご相談ください

目次

倍率地域とは?

倍率地域とは、土地の相続税評価額を倍率方式によって計算すべき地域をいいます。

倍率方式

倍率地域の土地の評価方法である倍率方式とは、土地の相続税評価額の計算方式の一つで、固定資産税評価額に国税局長が一定の地域ごとにその地域の実情に即するように定める倍率を乗じて計算した金額によって評価する方式をいいます。

宅地の相続税評価額の計算方式には、倍率方式以外に路線価方式があります。

路線価方式

路線価方式とは、相続税路線価に画地補正を行い、地積を乗じて評価する方式をいいます。

路線価方式によって土地の相続税評価額を計算すべき地域のことを路線価地域といいます。

郊外は主に倍率地域、市街地は主に路線価地域というかたちで分けられています。

宅地比準方式

田、畑、山林、原野の場合は、路線価方式はなく、倍率方式と宅地比準方式があります。

宅地比準方式とは、その土地が宅地であるとした場合の1平方メートル当たりの価額からその土地を宅地に転用する場合にかかる通常必要と認められる1平方メートル当たりの造成費に相当する金額を控除した金額に、その土地の地積を乗じて計算した金額により評価する方法をいいます。

評価方式を調べる方法

評価対象の土地の評価方式は、次の手順で調べることができます。

- 国税庁の「財産評価基準書」のサイトにアクセス

- 相続又は贈与によって土地を取得した年のボタンをクリック

- 土地のある都道府県をクリック

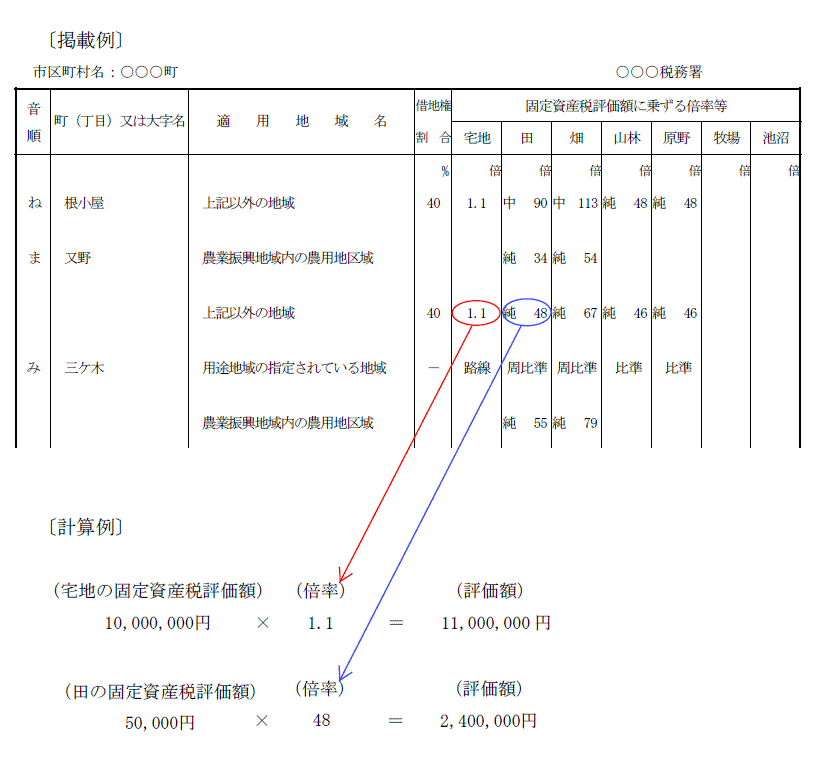

- 「評価倍率表」欄の下の「一般の土地等用」をクリック

- 土地のある区市町村をクリック

- 「町(丁目)又は大字名」欄と「適用地域名」欄で土地がある地域を探し、「固定資産税評価額に乗ずる倍率等」欄で該当する地目を探す

「地目」が「宅地」の場合は、「路線」と記載されていれば路線価地域、数字が記載されていれば倍率地域です。

「地目」が「田」「畑」「山林」「原野」の場合は、「純○」「中○」(「○」は数字)と記載されていれば倍率方式、「比準」「市比準」「周比準」と記載されていれば宅地比準方式で評価します。

なお、「個別」又は「個」と記載されている場合は、税務署に「個別評価申出書」を提出して、個別評価を受けなければならない地域です。

土地の地目は固定資産評価証明書又は固定資産税の課税明細書で確認できます。

登記地目と現況地目が記載されていますが、現況地目の方を参照してください。

記載されている現況地目と本当の現況地目が異なる場合は、本当の現況地目に基づいて評価します。

また、一つの土地を複数の地目で利用している場合は、地目ごとに相続税評価額を算出します。

固定資産評価証明書を取得するには交付手数料が必要ですが、相続税申告や登記の際には固定資産評価証明書が必要なので取得しても無駄にはなりません。

固定資産評価証明書の取得方法については「固定資産評価証明書について相続人が知っておくべき取得方法や見方」をご参照ください。

相続税申告を税理士に依頼する場合は、代行して取得してくれることが多いでしょう。

また、固定資産税の課税明細書は、毎年4月~6月頃(役所によって異なります)に納税義務者に届く「固定資産税納税通知書」に同封されています(別送の場合もあります)。

倍率方式による相続税評価額の算出方法

倍率方式による相続税評価額は、「固定資産税評価額×評価倍率」で算出することができます。

例えば、固定資産税評価額が1000万円で、相続税の評価倍率が1.1倍の土地の相続税評価額は、1000万円×1.1倍=1100万円です。

「宅地」の場合の評価倍率は、ほとんどが「1.1」になっています。

固定資産税評価額は、次のいずれかの書類で確認することができます。

- 固定資産評価証明書

※固定資産課税台帳登録事項証明書または固定資産課税台帳記載事項証明書という名称になっている自治体もあります - 固定資産税・都市計画税の課税明細書

固定資産評価証明書で確認する場合でも課税明細書で確認する場合でも、相続開始の年(贈与の場合は贈与を受けた年)のものを確認してください。

縄伸びしている場合は実際の地積で再計算する

課税明細書等に記載されている地積と実際の地積が異なる(縄伸びしている)場合は、以下の算式によって、実際の地積に計算し直します。

固定資産税評価額×(実際の地積/課税明細書等に記載された地積)×評価倍率

倍率地域でも画地補正はできる?

いびつな形状の土地の評価額は低く計算することができるという話を聞いたことがある方もいるのではないでしょうか?

いびつな形状の土地は、不整形地といって、不整形地補正の対象となり、減額することができるのですが、これは路線価地域に限った話であり、倍率地域では適用できません。

倍率地域では、前述のとおり、固定資産税評価額を基に評価しますが、固定資産税税評価額を算定する際に、既に、不整形地補正のような画地補正が行われるためです。

路線価地域では、不整形地補正のほかにも、奥行価格補正など、多くの画地補正の制度がありますが、倍率地域では利用できません。

倍率地域でも利用できる評価額を減額できる制度

次のいずれかに該当するケースでは、土地の評価額を減額できます。

- 地積規模の大きな宅地

- セットバックがある宅地

- 都市計画道路の予定地の区域内にある宅地

以下、それぞれについて説明します。

地積規模の大きな宅地

地積規模の大きな宅地の評価の対象となるのは、「地積規模の大きな宅地の評価」の適用要件チェックシートの「確認結果」欄の全てが「はい」の場合のみです。

倍率地域では、「地積規模の大きな宅地の評価」の対象となる宅地は、次のうちの低い方の価額により評価します。

- その宅地の固定資産税評価額に倍率を乗じて計算した価額

- その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1平方メートル当たりの価額に、普通住宅地区の奥行価格補正率、不整形地補正率などの各種画地補正率のほか、規模格差補正率を乗じて求めた価額に、その宅地の地積を乗じて計算した価額

市街地農地等(市街地農地、市街地周辺農地、市街地山林及び市街地原野をいいます。)については、その市街地農地等が宅地であるとした場合に「地積規模の大きな宅地の評価」の対象となる宅地に該当するときは、「その農地等が宅地であるとした場合の1平方メートル当たりの価額」について「地積規模の大きな宅地の評価」を適用して評価します。

規模格差補正率は、次の算式により計算します(小数点以下第2位未満は切り捨てます。)。

(地積×A+B)×0.8÷地積

上記算式中の「A」及び「B」は、地積規模の大きな宅地の所在する地域に応じて、それぞれ次に掲げる表のとおりです。

【三大都市圏に所在する宅地】

| 地積 | 普通商業・併用住宅地区、普通住宅地区 | |

|---|---|---|

| A | B | |

| 500 以上1,000 未満 | 0.95 | 25 |

| 1,000 以上3,000 未満 | 0.90 | 75 |

| 3,000 以上5,000 未満 | 0.85 | 225 |

| 5,000 以上 | 0.80 | 475 |

【三大都市圏以外の地域に所在する宅地】

| 地積 | 普通商業・併用住宅地区、普通住宅地区 | |

|---|---|---|

| A | B | |

| 1,000 以上3,000 未満 | 0.90 | 100 |

| 3,000 以上5,000 未満 | 0.85 | 250 |

| 5,000 以上 | 0.80 | 500 |

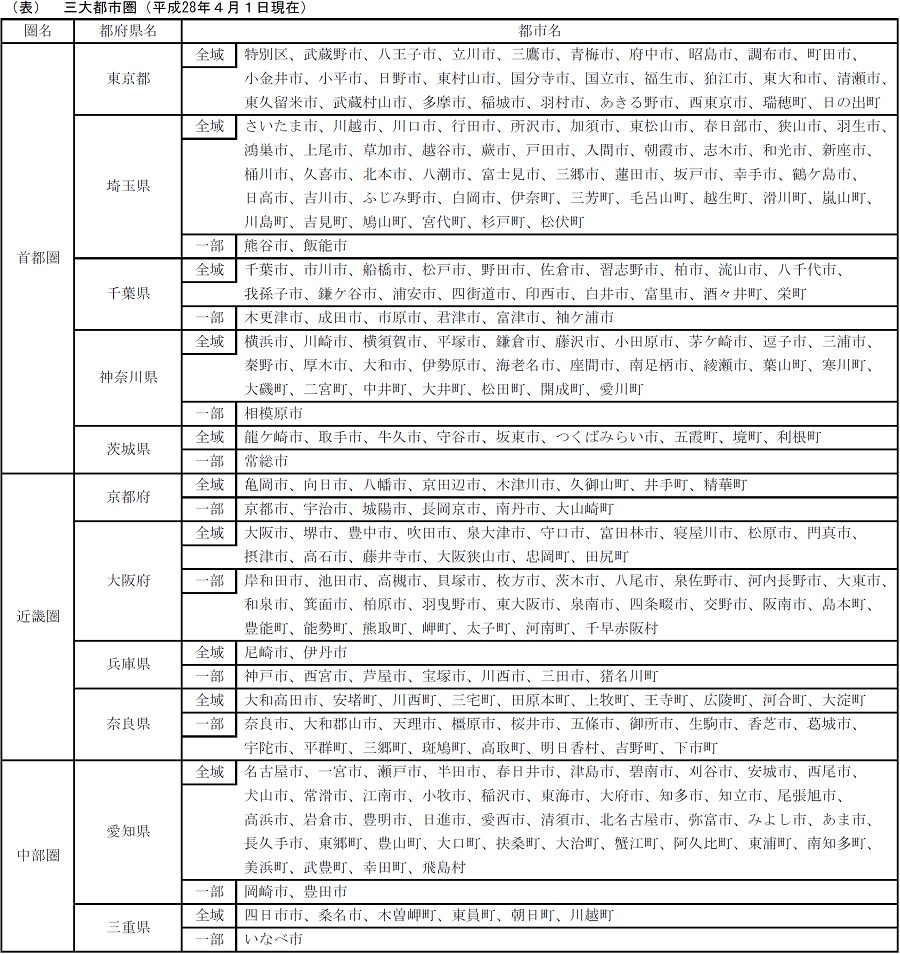

上の表の三大都市圏とは、下の表の区域をいいます。

「一部」の欄に表示されている市町村は、その行政区域の一部が区域指定されているものです。評価対象となる宅地等が指定された区域内に所在するか否かは、当該宅地等の所在する市町村又は府県の窓口でご確認ください。

セットバックがある宅地

セットバックを必要とする宅地とは、建築基準法第42条第2項に規定する道路に面しており、将来、建物の建替え時等に同法の規定に基づき道路敷きとして提供しなければならない部分を有する宅地のことをいいます。

セットバックを必要とする宅地の自用地としての評価額は、次の算式により計算します。

自用地の評価額-自用地の評価額×(該当地積÷総地積)×0.7

都市計画道路の予定地の区域内にある宅地

都市計画道路予定地の区域内にある宅地の自用地としての評価額は、次の算式により計算します。

自用地の評価額×補正率

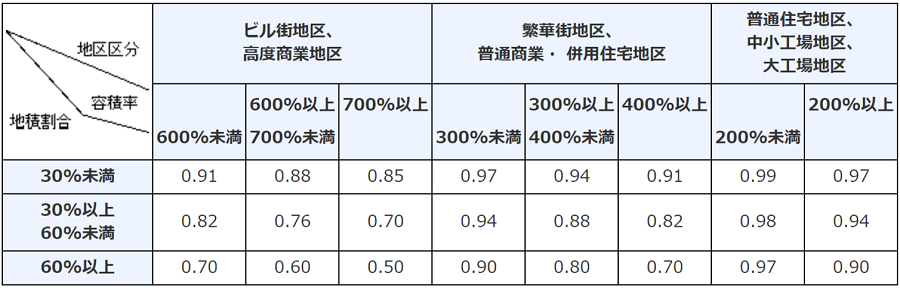

上の算式中の「補正率」は、地区区分、容積率、地積割合の別に応じて下の表のとおり定められています。

上の表中の「地積割合」とは、その宅地の総地積に対する都市計画道路予定地の部分の地積の割合をいいます。

また、評価の対象となる宅地等が倍率地域にある場合、普通住宅地区内に所在するものとします。

倍率地域の借地権割合の調べ方

借地権割合とは、自用地の相続税評価額に対する借地権の相続税評価額の割合のことをいいます。

借地権割合は、借地権や貸宅地、貸家建付地等を評価する場合に使用します。

倍率地域では、借地権割合も評価倍率表に記載されています(倍率の左隣の列)。

まとめ

以上、倍率地域について説明しました。

倍率地域の土地の評価は、路線価地域に比べると比較的易しいですが、それでも、地目をどのように判断するか等、評価額を減額できるポイントは多数あります。

相続税申告に当たっては、土地の評価に精通した税理士に相談することをお勧めします。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す