遺産の寄付で相続税や所得税が減らせる?寄付金控除について詳しく解説

[ご注意]

記事は、公開日(2019年7月26日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

被相続人が寄付するケースと相続人が寄付するケース

遺産を寄付する方法には、次の2つのパターンがあります。- 被相続人が遺贈によって寄付する

- 相続人が寄付する

遺産の寄付と税金

遺産を寄付し一定の要件を満たすと、寄付した遺産については相続税が非課税になり、さらに、確定申告によって所得税の控除を受けることができます。

以下、それぞれについて説明します。

遺産を寄付し一定の要件を満たすと、寄付した遺産については相続税が非課税になり、さらに、確定申告によって所得税の控除を受けることができます。

以下、それぞれについて説明します。

相続税

相続や遺贈によって取得した財産を国や、地方公共団体又は特定の公益を目的とする事業を行う特定の法人などに寄付した場合や特定の公益信託の信託財産とするために支出した場合は、その寄付をした財産や支出した金銭は相続税の対象としない特例があります。国、地方公共団体又は特定の公益を目的とする事業を行う特定の法人などに寄付した場合の特例

この特例を受けるには、次の要件すべてに当てはまることが必要です。

- 寄付した財産は、相続や遺贈によって取得した財産であること。 ※相続や遺贈で取得したとみなされる生命保険金や退職手当金も含まれます。

- 相続財産を相続税の申告書の提出期限までに寄付すること。

- 寄付した先が国や地方公共団体又は教育や科学の振興などに貢献することが著しいと認められる特定の公益を目的とする事業を行う特定の法人(以下「特定の公益法人」といいます。)であること。 ※特定の公益法人の範囲は独立行政法人や社会福祉法人などに限定されており、寄付の時点で既に設立されているものでなければなりません。

相続や遺贈によって取得した金銭を特定の公益信託の信託財産とするために支出をした場合の特例

この特例を受けるためには、次の要件すべてに当てはまることが必要です。

- 支出した金銭は相続や遺贈で取得したものであること。 ※相続や遺贈で取得したとみなされる生命保険金や退職手当金も含まれます。

- その金銭を相続税の申告書の提出期限までに支出すること。

- その公益信託が教育や科学の振興などに貢献することが著しいと認められる一定のものであること。

特例の適用除外

次の場合はこれらの特例が適用できません。

- 寄付を受けた日から2年を経過した日までに特定の公益法人又は特定の公益信託に該当しなくなった場合や特定の公益法人がその財産を公益を目的とする事業の用に使っていない場合。

- 寄付又は支出した人あるいは寄付又は支出した人の親族などの相続税又は贈与税の負担が結果的に不当に減少することとなった場合 ※例えば、財産を寄付した人又は寄付した人の親族などが、寄付を受けた特定の公益法人などを利用して特別の利益を受けている場合は、これに該当することになります。

特例の適用手続

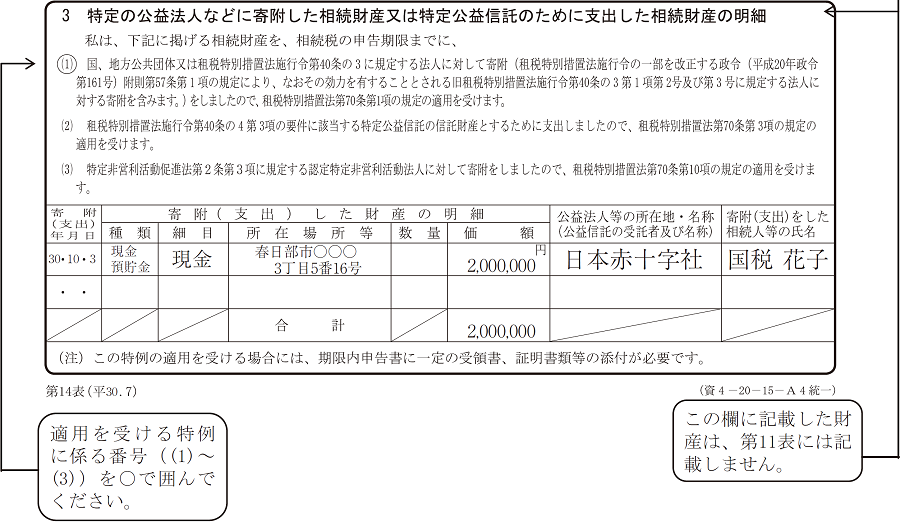

相続税の申告書に寄付又は支出した財産の明細書や一定の証明書類を添付することが必要です。 相続税の申告書の第14表が寄付又は支出した財産の明細書になっています。記載例については、下図をご参照ください。

所得税

納税者が国や地方公共団体、特定公益増進法人(後述)などに対し、「特定寄付金」(後述)を支出した場合には、所得控除を受けることができます。これを寄付金控除といいます。 なお、政治活動に関する寄付金、認定NPO法人等に対する寄付金及び公益社団法人等に対する寄付金のうち一定のものについては、所得控除に代えて、税額控除(国税庁ウェブサイトの「政党等寄付金特別控除制度」「認定NPO法人に寄付をしたとき」及び「公益社団法人等に寄付をしたとき」参照)を選択することができます。特定寄付金とは?

特定寄付金とは、次のいずれかに当てはまるものをいいます。 ただし、学校の入学に関してするもの、寄付をした人に特別の利益が及ぶと認められるもの及び政治資金規正法に違反するものなどは、特定寄付金に該当しません。

- 国、地方公共団体に対する寄付金(寄付をした人に特別の利益が及ぶと認められるものを除きます。)

- 公益社団法人、公益財団法人その他公益を目的とする事業を行う法人又は団体に対する寄付金のうち、次に掲げる要件を満たすと認められるものとして、財務大臣が指定したもの

- 広く一般に募集されること

- 教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に寄与するための支出で緊急を要するものに充てられることが確実であること

- 所得税法別表第一に掲げる法人その他特別の法律により設立された法人のうち、教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与するものとして、所得税法施行令第217条で定めるものに対する当該法人の主たる目的である業務に関連する寄付金(1及び2に該当するものを除きます。) なお、所得税法施行令第217条で定めるものとは、次の法人をいいます(「特定公益増進法人」といいます。)。

- 独立行政法人

- 地方独立行政法人のうち、一定の業務を主たる目的とするもの

- 自動車安全運転センター、日本司法支援センター、日本私立学校振興・共済事業団及び日本赤十字社

- 公益社団法人及び公益財団法人

- 私立学校法第3条に規定する学校法人で学校の設置若しくは学校及び専修学校若しくは各種学校の設置を主たる目的とするもの又は私立学校法第64条第4項の規定により設立された法人で専修学校若しくは各種学校の設置を主たる目的とするもの

- 社会福祉法人

- 更生保護法人

- 特定公益信託のうち、その目的が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与する一定のものの信託財産とするために支出した金銭

- 政治活動に関する寄付金のうち、一定のもの(寄付をした人に特別の利益が及ぶと認められるもの及び政治資金規正法に違反するものを除きます。)

- 認定特定非営利法人等(いわゆる認定NPO法人等)に対する寄付金のうち、一定のもの(寄付をした人に特別の利益が及ぶと認められるものを除きます。)

- 特定新規中小会社により発行される特定新規株式を払込みにより取得した場合の特定新規株式の取得に要した金額のうち一定の金額(1千万円を限度とします。)

寄付金控除の金額

寄付金控除の金額は、次の算式で計算することができます。- その年に支出した特定寄付金の額の合計額

- その年の総所得金額等の40%相当額 ※総所得金額等とは、純損失、雑損失、その他各種損失の繰越控除後の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等に係る配当所得の金額、先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

寄付金控除を受けるための手続き

寄付金控除を受けるためには、寄付金控除に関する事項を記載した確定申告書に、寄付した団体などから交付を受けた寄付金の受領証(領収書)又は電磁的記録印刷書面(電子証明書に記録された情報の内容と、その内容が記録された二次元コードが付された出力書面をいいます。)などを添付するか、確定申告書を提出する際に提示する必要があります。香典返しを寄付することもできる

遺産ではなく香典返しを寄付することもできます。 通常の香典返しは、香典をくれた人に対して、その返礼として、香典の額の3分の1~半額程度の品物を贈ることを指しますが、香典返しとして品物を贈る代わりに、香典返しに相当する金額を慈善団体等に寄付することがあります。 香典返しを寄付することが事前に決まっている場合は、通夜や葬儀の際に、香典返しを寄付する旨が参列者に伝わるようにしておくとよいでしょう。 また、通常、香典返しを送るタイミング(忌明けから1か月以内)で、寄付先の情報や寄付した理由(経緯)を添えてお礼状を送るとよいでしょう。 なお、多額の香典をもらうことが予想される親族等には、事前に香典返しを寄付することの了解を得ておくとトラブルを防ぐことができるでしょう。 香典返しを寄付した場合、確定申告をすることで寄付金控除を受けることができます。なお、香典返しを寄付しても、相続税の優遇措置はありません(そもそも香典が非課税なので)。寄付先の選び方

寄付先は、自己の価値観に照らして、社会的に有意義な事業を行っていると共感できる団体に決めるとよいでしょう。 その際に、前述の税制上の優遇措置の対象となっているかというのも重要なポイントです。 寄付先の候補が税制上の優遇措置に対象となっているかどうか不明な場合は、税理士に確認するとよいでしょう。まとめ

以上、遺産の寄付を検討する人が知っておくべきことについて説明しました。寄付に関する税制上の優遇措置について不明な点は税理士に相談するとよいでしょう。この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す