取得費加算の特例を受けて譲渡所得税を軽減させる方法

相続した財産を譲渡すると譲渡益が生じることがありますが、譲渡益には税金がかかります。財産の取得費は譲渡益から控除することができますが、財産を相続した時に納付した相続税は、原則として、取得費とすることはできません。

「なんだか、どんどん資産が目減りしているような気がする…」

実は、特例の適用を受けることで納付した相続税額の一部を取得費に加算して譲渡益から控除できる制度があります。

相続税額を納付した人で相続財産の譲渡を検討している人は、絶対に知っておいた方がよいこの制度について詳しくご紹介します。

[ご注意]

記事は、公開日(2019年4月24日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続問題でお悩みの方は

まずは弁護士にご相談ください

取得費加算の特例とは?

「取得費加算の特例」とは、相続により取得した土地、建物、株式などを、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができるという特例です。

この特例は譲渡所得のみに適用がある特例ですので、株式等の譲渡による事業所得及び雑所得については、適用できません。

取得費加算の特例を受けるための要件

取得費加算の特例は、次の3つすべてに該当しなければ受けることはできません。

- 相続や遺贈により財産を取得した者であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

遺贈とは、遺言により財産をもらい受けることです。

相続税の申告期限は、相続開始があったことを知った日の翌日から10か月です。

通常は、被相続人(亡くなって財産を残す人)が死亡した日に相続開始があったこと知ったことになるでしょうから、つまり、被相続人の死亡から概ね3年10か月以内に譲渡していることが要件と考えても差し支えないでしょう。

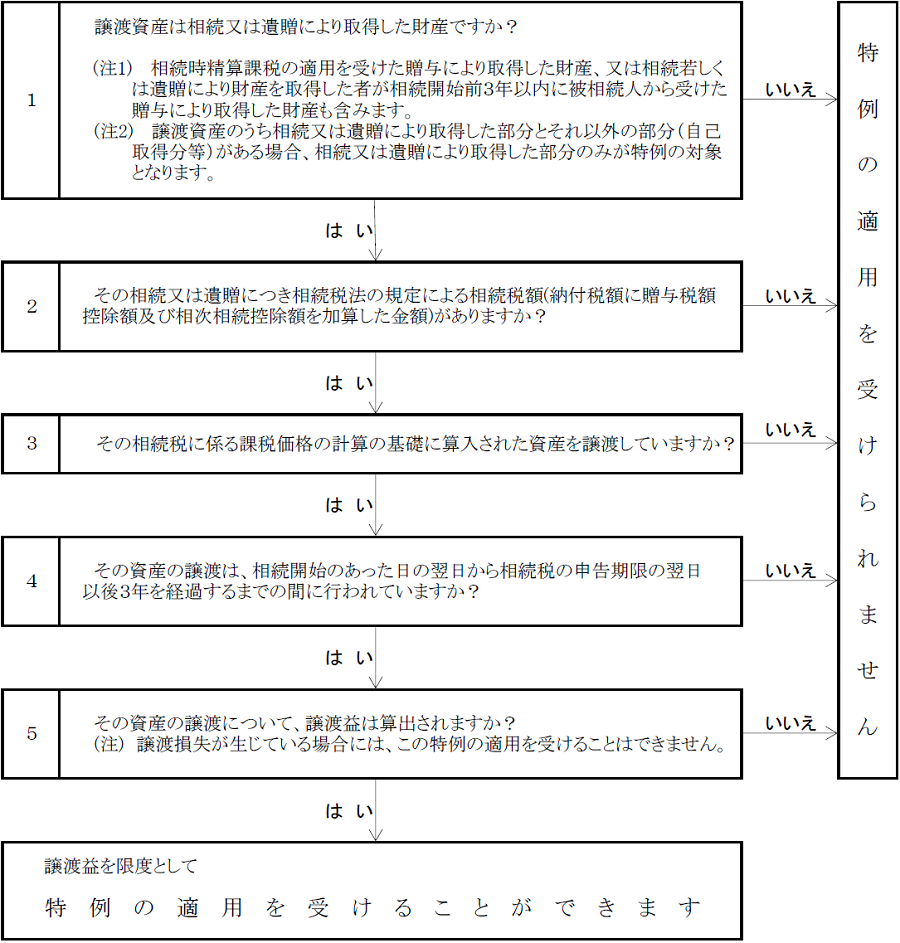

取得費加算の特例チェックシート

取得費加算の特例を受けることできるかどうかは、下のチェックシートで確認することができます。国税庁ホームページも合わせてご確認ください。

取得費に加算する相続税額

取得費に加算する相続税額は、相続の開始した日により、計算方法が異なります。ここでは、2015年1月1日以後の相続又は遺贈により取得した財産を譲渡した場合の計算方法を説明します。

それ以前に相続又は遺贈により取得した財産については、税理士や税務署にご確認ください。

計算式については、以下の通りです。

算式中の言葉の説明をします。

- その者の相続税額

- 今回、この特例を受けようとする人が、対象となる相続において納付した相続税額

- その者の相続税の課税価格の計算の基礎とされたその譲渡した財産の価額

- 今回、譲渡した財産の、相続時の相続税評価額

- その者の債務控除額

- 今回、この特例を受けようとする人が、対象となる相続において、相続税の課税価格を計算する際に控除した債務及び葬式費用の額

そして、「その者の相続税の課税価格」とは、次の算式で計算した金額のことなのですが、正確に説明するならば、下図の相続税の課税価格の仕組みから説明しなければなりません。

その説明をここでするには長くなり過ぎてしますので割愛しますが、課税価格は、相続税申告書に記載されているので、そちらで金額をご確認ください。

事例

それでは、例に沿って実際に計算してみましょう。(取得費加算の特例のみ適用を受けるものとします。)

ある人(Aさん)は、父から、相続税評価額5億円の土地と、1億円の現金を相続し、相続税1億4,000万円を納付しました。相続した土地は、Aさんの父が、亡くなる10年前に4億円で取得したものです。Aさんは父が亡くなってから3年後に、この土地を6億円で譲渡しました。その際に譲渡費用として1,000万円がかかりました。

この特例を適用しないで計算した土地の譲渡益は、「6億円-(4億円+1,000万円)=1億9,000万円」となります。

今回は長期譲渡所得に該当するので、20.315%の税率がかかります(譲渡所得税15%+住民税5%+復興特別所得税0.315%)。

そうすると、この特例を適用しないで計算した場合に納める税額は、「1億9,000万円×20.315%=3,859万8,500円」となります。

この特例を受けた場合に加算する取得費は、「1億4,000万円×5億円÷(5億円+1億円)=1億1,666万6,666円」となります。

そうすると、特例適用後の譲渡益は、「6億円-(4億円+1,000万円+1億1,666万6,666円)=7,333万3,000円」となります。

特例適用後の納めるべき税額は「7,333万3千円×20.315%=1,489万7500円」となります(百円未満切り捨て)。

このケースでは、特例の適用を受けるかどうかで、税額に「3,859万8500円-1,489万7500円=2,370万1,000円」の差が生じたことになります。

取得費加算の特例を受けるための手続き

この特例を受けるためには確定申告をすることが必要です。

確定申告書には、次のような書類等の添付が必要です。

- 相続税の申告書の写し(第1表、第11表、第11の2表、第14表、第15表)

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書【土地・建物用】)や株式等に係る譲渡所得等の金額の計算明細書

まとめ

以上、取得費加算の特例について説明しました。譲渡所得税については、他の特例を受けることができる場合もありますので、一度、税理士に相談してから進めるとよいでしょう。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す