相続税の土地の評価方法は3つ。路線価の確認方法も図解でわかる!

[ご注意]

記事は、公開日(2019年5月6日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続税の計算には相続税評価額を使う

土地の価額を表すものとして、次の4つがあります。- 実勢価格(時価・取引価格)

- 公示価格

- 相続税評価額

- 固定資産税評価額

実勢価格(時価・取引価格)

「実勢価格」とは、市場で取引された価格のことです。「時価」とか「取引価格」という言い方もされます。公示価格

「公示価格」とは、国土交通省が、代表的かつ標準的な土地について、毎年1月1日時点の価格を不動産鑑定士の鑑定評価に基づき価格判定して公示している価格のことです。公示価格は実勢価格と近い価格になります。相続税評価額

「相続税評価額」とは、相続税と贈与税の計算の際の評価に用いられる価額です。公示価格の8割程度になるように設定されています。固定資産税評価額

「固定資産税評価額」とは、固定資産税額の計算の際の評価に用いられる価額です。公示価格の7割程度になるように設定されています。土地の相続税評価額の計算方法

土地の相続税評価額の算定方式には3つある

土地の相続税評価額を計算する方法には、次の3つがあります。- 路線価方式

- 倍率方式

- 宅地比準方式

路線価方式による算定は税理士でも難しい

このうち、路線価方式と宅地比準方式は、税理士でなければ正確な評価額を計算することは難しいでしょう。特に路線価方式は、税理士でも土地の評価に精通した専門の人でなければ難しいです。 もっとも、高く評価してしまって多く税金を納める分には税務署からお咎めはありませんので、高く評価してしまったことに気付くこともないでしょう。どの算定方式で評価すればいい?

評価方法に話を戻します。 評価方法が3つあることは前述のとおりですが、これらは納税者が選べるわけではなく、地域によって、どの方式によって評価するかが決まっています。路線価が定められている地域

路線価が定められている地域は、「路線価方式」または「宅地比準方式」で評価します。路線価が定められていない地域

路線価が定められていない地域は、「倍率方式」または「宅地比準方式」で評価します。 路線価地域なのにもかかわらず、路線価が定められていない路線もありますが、その場合は、特定路線価の価格設定を税務署に申し出るか、近くの路線価を使って評価する方法があります(詳しくは税理士にご相談ください)。路線価が定められているか確認する方法

路線価を確認する方法を説明します。 まず、国税庁ウェブサイトの「財産評価基準書」のページにアクセスします。 過去の路線価図を閲覧したい場合は、閲覧したい年のボタンをクリックします(最新版を閲覧する場合はそのまま)。 相続税路線価は、毎年更新されるので、必ず、相続が開始した年の路線価を確認するようにしてください。

毎年7月初旬に、その年の相続税路線価が公表されるので、それ以前に相続が開始した場合は、7月に路線価が公表されるのを待ってから、土地を評価し、相続税を計算します。

次に、路線価を調べたい宅地が存在する都道府県名をクリックします。

相続税路線価は、毎年更新されるので、必ず、相続が開始した年の路線価を確認するようにしてください。

毎年7月初旬に、その年の相続税路線価が公表されるので、それ以前に相続が開始した場合は、7月に路線価が公表されるのを待ってから、土地を評価し、相続税を計算します。

次に、路線価を調べたい宅地が存在する都道府県名をクリックします。

次に、「路線価図」という文字をクリックします。

次に、「路線価図」という文字をクリックします。

宅地が存在する市区町村名をクリックします。

宅地が存在する市区町村名をクリックします。

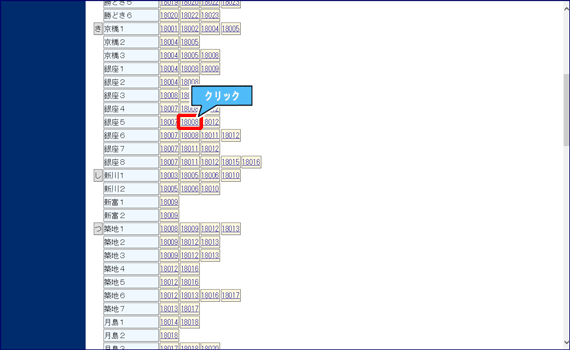

そうすると地名の一覧がでてくるので、宅地が存在する地名の右の路線価図ページ番号をクリックします。

そうすると地名の一覧がでてくるので、宅地が存在する地名の右の路線価図ページ番号をクリックします。

※国税庁ウェブサイトの「財産評価基準書路線価図・評価倍率表」を加工して遺産相続弁護士ガイド作成

路線価図ページ番号が複数に別れている場合は、それぞれクリックして宅地が面した路線が掲載されている路線価図を探してください。

国税庁の財産評価基準書のウェブページの難点は、路線価図がページごとになっており、スクロールすることができません。

探しにくい場合は、一般社団法人資産評価システム研究センターの運営する「全国地価マップ」というウェブサイトの相続税路線価図のページを利用するとよいでしょう。

全国地価マップの難点は、掲載が公表から4、5か月遅れることです。

全国地価マップでは、11月下旬頃に、その年の路線価図が掲載されます。

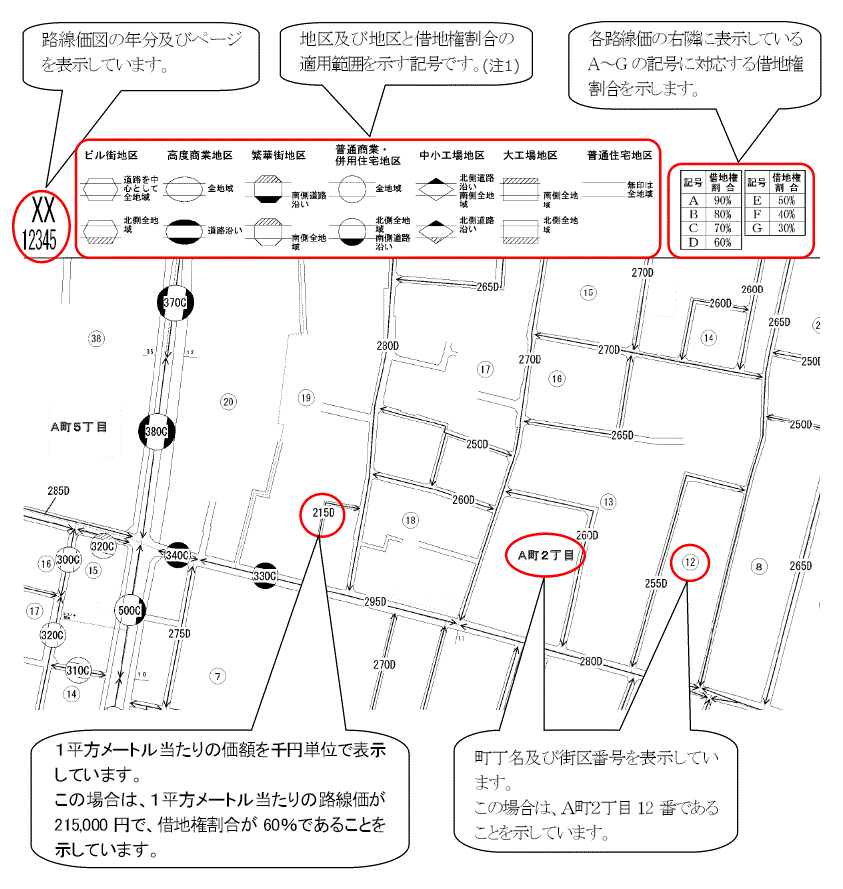

路線価図は下図のようになっています。

※国税庁ウェブサイトの「財産評価基準書路線価図・評価倍率表」を加工して遺産相続弁護士ガイド作成

路線価図ページ番号が複数に別れている場合は、それぞれクリックして宅地が面した路線が掲載されている路線価図を探してください。

国税庁の財産評価基準書のウェブページの難点は、路線価図がページごとになっており、スクロールすることができません。

探しにくい場合は、一般社団法人資産評価システム研究センターの運営する「全国地価マップ」というウェブサイトの相続税路線価図のページを利用するとよいでしょう。

全国地価マップの難点は、掲載が公表から4、5か月遅れることです。

全国地価マップでは、11月下旬頃に、その年の路線価図が掲載されます。

路線価図は下図のようになっています。

引用:国税庁「財産評価基準書路線価図・評価倍率表(路線価図の説明)」

各路線に数字とA~Gのアルファベットが記されています。

土地が面する路線に、この数字とアルファベットが表示されている場合は、その土地は路線価方式または宅地批准方式によって評価します。

数字とアルファベットが表示されていない場合は、倍率方式または宅地比準方式によって評価しますが、宅地の場合は倍率方式になります。

引用:国税庁「財産評価基準書路線価図・評価倍率表(路線価図の説明)」

各路線に数字とA~Gのアルファベットが記されています。

土地が面する路線に、この数字とアルファベットが表示されている場合は、その土地は路線価方式または宅地批准方式によって評価します。

数字とアルファベットが表示されていない場合は、倍率方式または宅地比準方式によって評価しますが、宅地の場合は倍率方式になります。

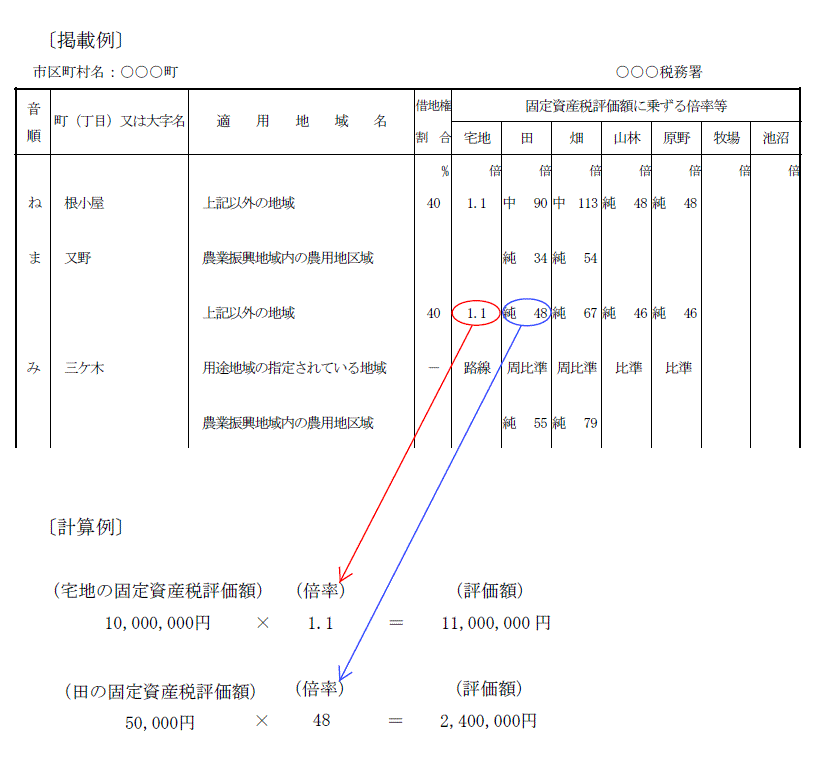

倍率方式による評価方法

倍率方式は、固定資産税評価額に地目に応じた倍率を掛けて計算します。 評価倍率は、次の手順で確認します。- 国税庁ウェブサイトの「財産評価基準書」のページにアクセス

- 評価倍率を調べたい年のボタンをクリック

※相続税の場合は相続開始の年、贈与税の場合は贈与を受けた年

- 都道府県名をクリック

- 「評価倍率表」欄の下の「一般の土地等用」、「大規模工場用地用」または「ゴルフ場用地等用」のうち、該当するものをクリック(通常は「一般の土地等用」)

- 区市町村名をクリック

宅地比準化方式による評価方法については税理士にご相談ください。

引用:国税庁「財産評価基準書路線価図・評価倍率表(評価倍率表(一般の土地等用)の説明)」

宅地比準化方式による評価方法については税理士にご相談ください。

引用:国税庁「財産評価基準書路線価図・評価倍率表(評価倍率表(一般の土地等用)の説明)」

路線価方式による評価額の概算を知りたい場合

前述のとおり、路線価方式で土地の相続税評価額を正確に計算することは税理士でも土地の評価に精通した人でなければ難しいので、一般の人が自分で計算して申告することはお勧めできません。 概算額を知りたい場合は、固定資産税評価額を使って簡単に計算する方法があるので紹介します。 固定資産税評価額を7で割って8を掛けると相続税評価額の概算額を出すことができます。 例えば、固定資産税税評価額が7000万円の土地の相続税評価額の概算は、「7000万円÷7×8=8000万円」となります。小規模宅地等の特例で土地の相続税評価額が最大8割減に

「小規模宅地等の特例」とは、亡くなった人の自宅の土地や、亡くなった人が事業に使っていた土地を相続する場合に、一定の条件を満たせば、相続税を計算する際の土地の評価額を最大8割引にしてくれる制度です。 詳しくは以下の記事で説明しています。まとめ

以上、相続税を計算する際の土地の評価方法について説明しました。 路線価方式による場合は、相続税に精通した税理士に相談することを特にお勧めします。この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す