固定資産課税台帳とは?閲覧方法や証明書の取得方法、見方について

不動産を相続するときは、管理費がかかることを頭に入れておきましょう。不動産の価値よりも毎年の管理費が大きいと損してしまいます。

登録免許税、相続税、贈与税の税額を算定したい場合等、固定資産税評価額を確認したい場合には、固定資産課税台帳によって確認することができます。

固定資産税評価額は、固定資産税・都市計画税の納税通知書の課税明細書でも確認できますが、手続きによっては、課税明細書では証明書として認めてもらえないことも。そのような場合は、固定資産課税台帳の記載事項の証明書を取得する必要があります。

この記事では、固定資産課税台帳について詳しく解説します。

[ご注意]

記事は、公開日(2019年7月22日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

固定資産課税台帳とは?

固定資産課税台帳とは、地方税法に基づき、市町村が固定資産の状況および固定資産の課税標準である固定資産の価格を明らかにするために作成するための次の5つの台帳の総称のことです。

| 名称 | 記載内容 |

|---|---|

| 土地課税台帳 | 登記簿に登記されている土地について、不動産登記法第27条第3号及び第34条第1項各号の規定により登記する事項、所有権、質権及び100年より長い存続期間の定めのある地上権の登記名義人の住所及び氏名又は名称並びにその土地の基準年度の価格又は比準価格等 |

| 土地補充課税台帳 | 登記簿に登記されていない土地で固定資産税を課税することができるものの所有者の住所及び氏名又は名称並びにその所在、地番、地目、地積及び基準年度の価格又は比準価格 |

| 家屋課税台帳 | 登記簿に登記されている家屋について、不動産登記法第27条第3号及び第44条第1項各号の規定により登記する事項、所有権の登記名義人の住所及び氏名又は名称並びにその家屋の基準年度の価格又は比準価格等 |

| 家屋補充課税台帳 | 登記簿に登記されている家屋以外の家屋で固定資産税を課税することができるものの所有者の住所及び氏名又は名称並びにその所在、家屋番号、種類、構造、床面積及び基準年度の価格又は比準価格 |

| 償却資産課税台帳 | 償却資産の所有者の住所及び氏名又は名称並びにその所在、種類、数量及び価格 |

固定資産課税台帳は、閲覧したり、記載事項の証明書を取得したり、縦覧したりすることができます。

閲覧と記載事項の証明書の取得は、その固定資産の納税義務者やその相続人等の関係者のみが可能です。

固定資産課税台帳の記載事項の証明書は、固定資産評価証明書と固定資産公課証明書があります(名称は、市町村によって異なることがあります)。

固定資産評価証明書は、固定資産課税台帳の記載事項のうち、次のような項目が記載されています。

- 固定資産の所有者

- 所在

- 地目・地積(土地の場合)

- 種類・構造・床面積(家屋の場合)

- 固定資産評価額

- 課税標準額

固定資産評価証明書は、例えば、相続登記の申請に使用します。

登記時には、登録免許税額の算定の基礎となる固定資産税評価額の証明が必要であり、その証明書ために、通常、固定資産評価証明書が必要となるのです。

固定資産評価証明書について詳しくは、関連記事をご覧ください。

また、固定資産公課証明書は、評価証明書の記載事項に加えて、次のような項目が記載されています。

- 固定資産税相当額

- 都市計画税相当額

固定資産公課証明書は、例えば、年度の途中に不動産が譲渡された場合に、通常、前の所有者と後の所有者との間で、その年度の固定資産税と都市計画税を日割計算等によって按分しますが、その際に、税額を互いに確認するため等に使用されます。

ただし、市町村によっては、公課証明書に固定資産評価額の記載されていないケースもあり、その場合は、公課証明書を登記に利用することはできません。

また、市町村によっては、固定資産評価証明書と固定資産公課証明書を一本化して、「固定資産課税台帳登録事項証明書」というような名称になっています(「固定資産課税台帳記載事項証明書」や「固定資産課税台帳記録事項証明書」という名称の場合もあります)。

その場合は、固定資産課税台帳登録事項証明書を登記に利用することができます。

固定資産課税台帳の記載内容は、年度ごとに更新されます。

毎年4月1日に新しい年度の台帳に切り替わります。

手続きごとに必要な固定資産評価証明書

不動産の登記申請に固定資産評価証明書を添付する場合は、申請日の年度の固定資産評価証明書を用います。

相続税の申告に固定資産評価証明書を添付する場合は、相続開始時の年度の固定資産評価証明書を用います。

贈与税の申告に固定資産税評価証明書を添付する場合は、贈与を受けた日の年度の固定資産税評価証明書を用います。

評価証明書は、過去5年度分までしか遡って取得することはできない場合があるので、ご注意ください。

また、固定資産課税台帳の記載内容を所有者ごとに名寄せした「名寄帳」というものもあります。

名寄帳は、相続人が、亡くなった人(被相続人)の財産を把握したり、相続人が被相続人の財産を確認する場合に、閲覧または取得します。

一方、縦覧は、その固定資産の関係者でなくても、何かしらの固定資産の納税義務者であれば可能です。

自分の固定資産の評価額が正当化どうか、ほかと比較して確認するための制度だからです。

ただし、縦覧できる期間は、毎年4月1日~20日に制限されています(20日よりも長い場合もあります)。

固定資産課税台帳の閲覧方法と証明書の取得方法

固定資産課税台帳は、対象の不動産の所在地が東京23区の場合は都税事務所で、対象の不動産の所在地が東京23区以外の場合は所在地の市区町村の役所で閲覧・取得できます。

東京23区(特別区部)の場合は、対象の不動産がある区の都税事務所でなくても、どの都税事務所でも閲覧・取得できます。

横浜市の場合は、横浜市の区役所で取得できるところ、最新年度のものはどの区役所でも閲覧・取得できますが、過年度のものは固定資産の所在する区の区役所でのみ閲覧・取得できます。

大阪市の場合は、過年度分も含めて、すべての市税事務所・区役所・区役所出張所で閲覧・取得できるほか、コンビニエンスストアでも取得できます。

このように自治体によって取得できる場所が多少異なりますが、確実なのは、政令指定都市であれば固定資産の所在する区の区役所、政令指定都市以外の市町村であれば市町村の役所です(東京23区は都税事務所)。

固定資産課税台帳の閲覧・取得ができるのは、主に次のいずれかに該当する人です。

- 固定資産税の納税義務者(共有者も含みます)、その相続人

- 借地人、借家人等、賃借権その他の使用又は収益を目的とする権利(対価が支払われるものに限る)を有する人

- 訴えを提起する人(取得のみ。閲覧は不可)

- その他法令等に基づく正当な理由を有すると総務省令で定められている人

- 賦課期日後の所有者

閲覧は窓口のみですが、取得については郵送でも可能です。

固定資産課税台帳の見方

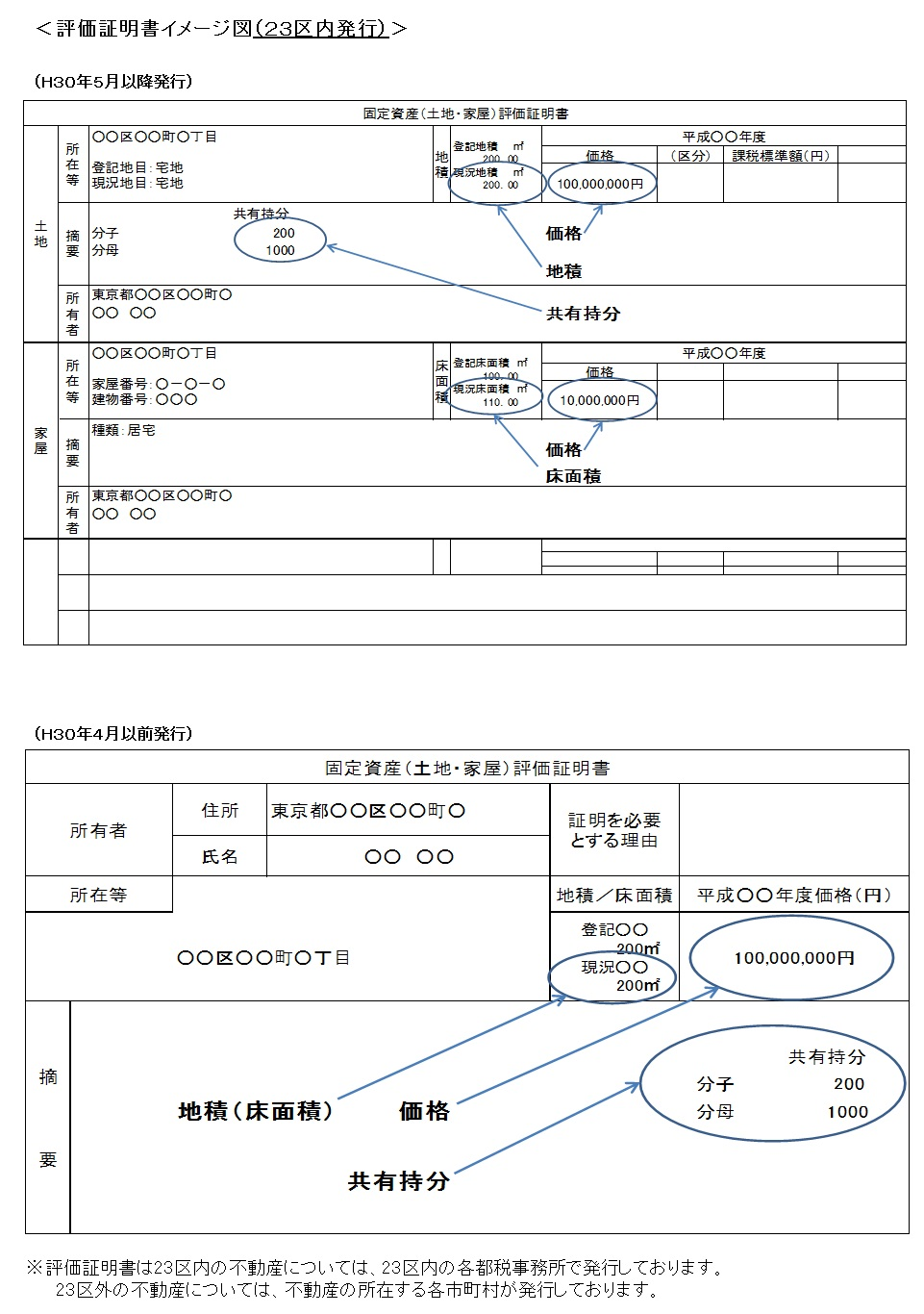

固定資産税課税台帳の証明書(評価証明書)は、下図のようになっています。

単独所有ではなく共有の場合は、上図のとおり、「摘要」欄に共有持分についての記載があります。

上図の例では、「1000分の200」つまり20%の共有持分があることになります。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す