法定相続割合の計算方法をパターンごとに図で説明!割合の変更方法も

相続の必須知識「法定相続割合」について説明します。

故人の財産は遺言で指定されていない限り、原則として法定相続割合に従って遺産相続されます。

法定相続割合は配偶者がいるかどうかで計算方法が異なります。配偶者がいない場合は、相続人の数で均等に割るだけです。

一方配偶者がいる場合は、相続人の組み合わせによって異なります。また、養子がいる場合や相続放棄した人がいると、さらに変わってきます。

今回は法定相続割合について、具体例を挙げて詳しく解説していきます。

[ご注意]

記事は、公開日(2019年7月24日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続問題でお悩みの方は

まずは弁護士にご相談ください

目次

相続割合とは?

「相続割合」とは、共同相続人の相続すべき割合のことをいいます。

なお、民法では、相続割合と同じ意味で、「相続分」という言葉が使われています。

法律で使われているので、「相続割合」よりも「相続分」の方が正式なのですが、一般の人にとって「相続割合」という言葉の方が意味がイメージしやすいかと思われますので、この記事では「相続割合」ということにします。

相続割合は遺言で指定できる

相続分は遺言で指定することができます。

例えば、「全財産の3分の2を○○に、3分の1を××に相続させる」というように指定します。

遺言によって相続割合が指定されている場合は、遺言による指定が、後述の法定相続割合よりも優先されます。

なお、特定の人に偏った相続割合を指定した場合、他の相続人の遺留分を侵害してしまうことがあります。

遺留分とは

遺留分とは、故人(被相続人)の配偶者や子など一定の範囲の相続人に留保された相続財産の割合のことです。

遺贈(遺言者が死後に財産を人に無償で譲与すること)や贈与が行われると、遺贈や贈与を受けられなかった相続人が、遺産をあまり取得できないことがあります。

そのような場合に、民法では、一定の範囲の相続人に対して、法定相続分の一定割合を遺留分として相続できるようにしているのです。

そして、遺留分を侵害された人は、贈与や遺贈を受けた人に対し、遺留分侵害の限度で贈与や遺贈された財産の返還を請求することができます(なお、2019年7月1日以降に開始された相続については、贈与や遺贈された財産そのものの返還ではなく、遺留分侵害額に相当する金額を請求できるように、相続法が改正されます)。

遺言書の作成については理解の難しい仕組みや制度がたくさんあります。正しく、そして不利益が出ないようにするために、ぜひ専門家に相談してみることをご検討ください。

相続割合が遺言で指定されていない場合は原則として法定相続割合に従う

遺言がない場合等、相続割合が遺言で指定されていない場合は、原則として法定相続割合に従います。

法定相続割合とは、民法の定めにのっとった相続割合のことです。法定相続割合について説明する前に、相続順位について理解していなければなりません。

相続順位については、こちらの記事をご参照ください。

それでは、法定相続割合の計算方法について説明します。

法定相続割合の計算方法

法定相続割合は、配偶者がいる場合と配偶者がいない場合とによって、計算方法が大きく異なります。

配偶者がいない場合は単純です。相続人の数で均等割りするだけです。

例えば、相続人が子2人の場合の相続割合は2分の1ずつで、子3人の場合は3分の1ずつです。

配偶者がいる場合は、少し複雑です。配偶者の相続割合は、相続人の組み合わせによって異なります。

子と配偶者の場合の配偶者の相続割合は2分の1、直系尊属と配偶者の場合は3分の2、兄弟姉妹と配偶者の場合は4分の3です。

| 血縁相続人 | 血縁相続人の相続割合 | 配偶者の相続割合 |

|---|---|---|

| 子 | 1/2 | 1/2 |

| 直系尊属 | 1/3 | 2/3 |

| 兄弟姉妹 | 1/4 | 3/4 |

そして、残りの相続割合を他の相続人で均等割りします。

例えば、相続人が配偶者と子2人の場合、配偶者が2分の1となり、子2人が残りの2分の1の相続割合を均等割りするので、(1/2)×(1/2)=1/4で、4分の1ずつとなります。

ただし、兄弟姉妹が相続人となる場合、異母兄弟や異父兄弟の相続割合は、通常の兄弟姉妹の相続割合の2分の1となります。

例えば、相続人が、被相続人と両親を同じくする兄弟Aと異母兄弟Bの併せて2人がいたとします。この場合、Aの相続割合は3分の2、Bの相続割合は3分の1になります。

養子の相続割合はどうなる?

実子でも養子でも相続割合に違いはありません。養子に出された子も実子なので相続割合は変りません。

違いが生じるのは、代襲相続した孫が、養子でもあるというケースです。

その場合は、孫は代襲相続人としての立場と、養子としての立場の両方をもっているので、この場合の相続割合は、それぞれの立場に応じた相続割合を足した分になります。

例で説明します。

Aには、BとCという実子がいたとします。BにはDという子がいました。DはAの養子になりました。

Bが亡くなりました。続いてAも亡くなりました。

このケースのAの遺産の相続人は、CとDの2人です。

そして、Dは、Bの代襲相続人としての相続割合と、Aの養子としての相続割合をもっています。それぞれの相続割合は、次のようになります。

| Cの相続割合 | 1/3 |

|---|---|

| Bの代襲相続人としてのDの相続割合 | 1/3 |

| Aの養子としてのDの相続割合 | 1/3 |

そうすると、Dの相続割合は、

(1/3)+(1/3)=2/3 3分の2になります。

非嫡出子の相続割合はどうなる?

現在は嫡出子でも非嫡出子でも法定相続割合は変りません。

2013年9月4日までは、非嫡出子の相続割合は嫡出子の半分でしたが、民法が改正され、非嫡出子についての2013年の9月5日以降に生じた相続については、非嫡出子の相続割合は、嫡出子の相続割合と同じになりました。

配偶者の法定相続割合は婚姻期間によって変わらないの?

配偶者の法定相続割合は婚姻期間によって変わりません。

昨日結婚したばかりの人も、金婚式を迎えた夫婦も配偶者の法定相続割合は同じです。

なお、法定相続割合とは違いますが、婚姻期間20年以上の配偶者を対象とした配偶者居住権の新設を内容とする民法の一部改正が、衆参両院で可決されました。原則として、改正民法施行日以降の相続開始分については、婚姻期間が20年以上の夫婦間で居住用不動産が遺贈・贈与された場合は、その不動産は遺産分割の計算対象とはみなされなくなります。

法定相続割合の計算の具体例

それでは、法定相続割合の計算について、代表的なパターンを例に具体的に紹介しましょう。

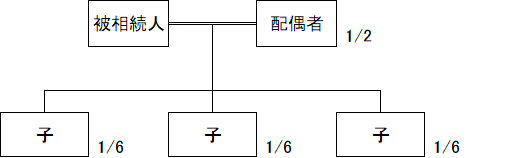

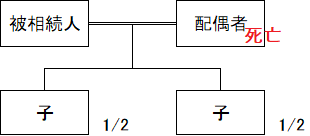

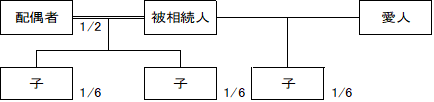

配偶者と子がいる場合

原則

配偶者は2分の1、子3人は子の相続割合2分の1を等分するので各6分の1が相続割合になります。

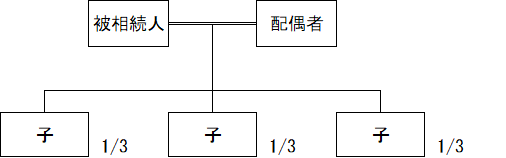

配偶者が相続放棄したとき

配偶者が相続放棄をした場合、配偶者は被相続人の相続に関しては最初から相続人ではなかったものとみなされる結果、子3人が相続人になり、3人で等分します。

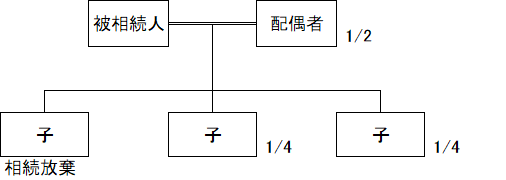

子が相続放棄したとき

子の一部が相続放棄をした場合、その子は最初からいなかったものとみなされ、子の相続割合2分の1を残りの2人の子で等分することになります。

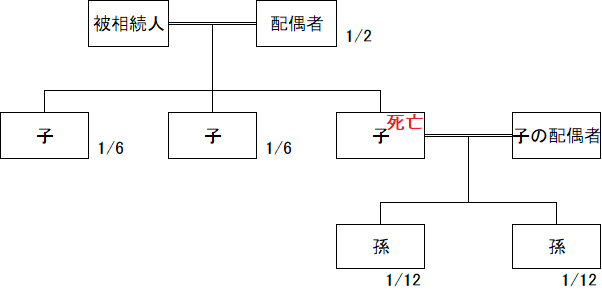

子が先に死亡しているとき

子の一人が被相続人より先に死亡していた場合、子の相続割合1/6を代襲者が代襲相続します。代襲者が数人あるときは、等分します。

上の例では孫2人が等分することになるので、各1/12が相続割合になります。

ただし、先に述べたとおり、養子の場合には注意が必要です。

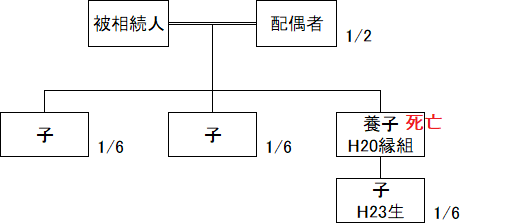

養子縁組をした後に、養子に子が生まれた場合

上の図では、平成20年に養子縁組をした後、養子に子どもが生まれています。

養子縁組によって被相続人と養子との間に養親子関係ができた後に生まれた子どもですから、被相続人の直系卑属になります。

したがって、被相続人より先に養子が死亡している場合には、養子の子は代襲相続することができます。

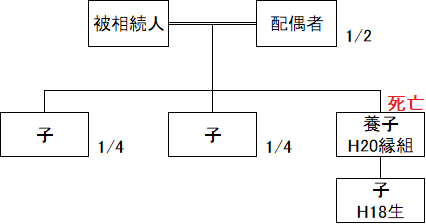

養子縁組をした前に、養子に子が生まれた場合

これに対して、養子縁組前に養子の子どもが生まれている場合、養子縁組をしても養子の子は養親の直系卑属にはなりません。

したがって、上の図のような場合、被相続人より先に養子が死亡している場合であっても、養子の子は代襲相続ができないので、実子2人で子の相続割合2分の1を等分することになります。

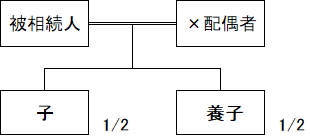

配偶者はいないが子がいる場合

原則

被相続人が配偶者と離婚していたり、配偶者が先に死亡しているような場合、子だけが相続人になります。

実子と養子がいるとき

子が養子である場合も同じです。

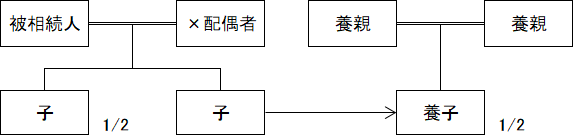

実子と養子に出した実子がいるとき

子を養子に出しても、親子関係がなくなるわけではありません。したがって、養子に出した子も、実親の相続人になります。

ただし、特別養子縁組の場合、法律上、実親との親子関係がなくなるので、実親の相続人にはなりません。

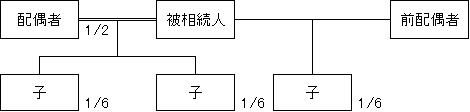

離婚した前の配偶者との間にも子がいるとき

離婚した配偶者との間に子がいた場合、たとえ離婚後一切のかかわりがなかったとしても、親子関係は切れないので相続人になります。

愛人との間に子がいるとき

民法改正によって、平成25年9月5日以降の相続については、認知された非嫡出子(婚姻関係のない男女の間に生まれた子)と嫡出子と間の法定相続割合の区別がなくなりました。

したがって、嫡出・非嫡出にかかわらず、子が等分することになります。

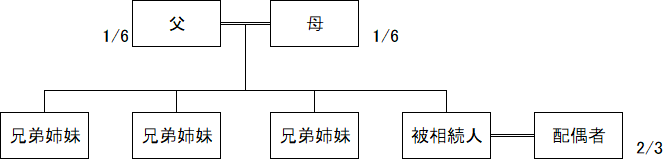

配偶者はいるが子がいない場合

配偶者と直系尊属がいるとき

直系尊属がいるので、兄弟姉妹は相続人にはなりません。

配偶者と直系尊属が相続人になりますから、法定相続割合は配偶者3分の2、父母が各6分の1になります。

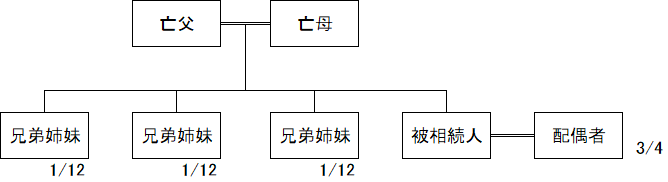

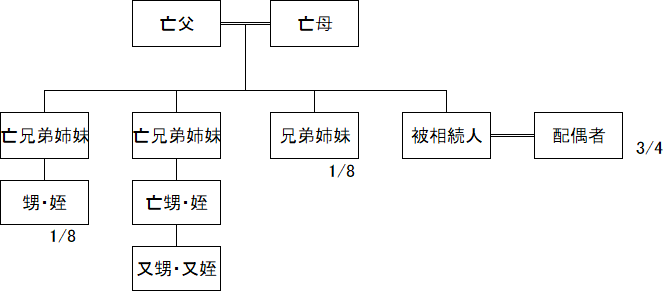

配偶者と兄弟姉妹がいるとき

直系尊属がいない場合は、兄弟姉妹が相続人になります。

相続割合は配偶者4分の3、兄弟姉妹が4分の1を等分にします。

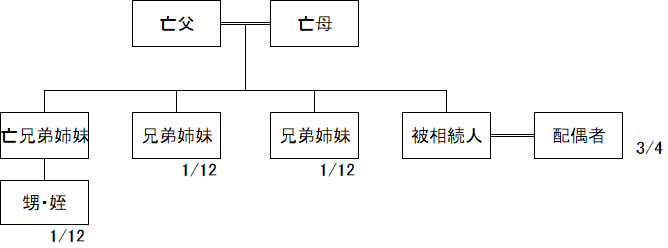

配偶者と兄弟姉妹と甥・姪がいるとき

兄弟姉妹の子は代襲相続することができます。

したがって、被相続人の相続開始以前に兄弟姉妹が亡くなっている場合、兄弟姉妹の子(甥・姪)が、兄弟姉妹の相続割合を取得することになります。

代襲者が複数いる場合には、等分します(たとえば、亡くなった兄弟姉妹に子が3人いる場合、1/12を3等分して各自1/36になります。)

これに対し、兄弟姉妹の子も相続開始以前に死亡していた場合、再代襲相続は認められません。

したがって、上の図のように、残る兄弟姉妹と、兄弟姉妹の子が相続人になり、兄弟姉妹の相続割合4分の1を等分して8分の1ずつ相続することになります。

寄与分や特別受益がある場合

寄与分や特別受益がある場合は、その点を加味して相続割合を計算します。

寄与分とは

寄与分とは、被相続人の生前に、相続人が、被相続人の財産の増加や維持に寄与した程度のことです。

寄与分がある相続人は、他の相続人に比べて、その分多くの財産を相続することができます。

特別受益とは

特別受益とは、相続人が複数いる場合に、一部の相続人が、被相続人からの遺贈や贈与などによって特別に受けた利益のことです。

特別受益を受けた相続人がいる場合は、遺産分割における当該相続人の取得分を、特別受益を受けた価額に応じて減らす必要があるので、特別受益の価額を相続財産の価額に加えて相続割合を算定し、その相続分から特別受益の価額を控除して特別受益者の相続割合が算定されます。

なお、寄与分や特別受益の存在や金額について争いがある場合は、寄与分や特別受益を主張する方が立証しなければなりません。

相続割合は遺産分割協議で変更することができる

遺言によって相続割合が指定されている場合でも相続人全員の同意があれば、指定と異なる相続割合で相続することができます。

また、遺言がない場合に、法定相続割合と異なる相続割合で相続することも、同様に、相続人全員の同意があれば可能です。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す