財産評価基準書とは?見方をわかりやすく丁寧に説明!

[ご注意]

記事は、公開日(2020年12月28日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

財産評価基準書とは?

財産評価基準書とは、相続、遺贈又は贈与により取得した財産に係る相続税及び贈与税の財産を評価する場合に適用する財産評価基準を示した文書のことをいいます。 財産評価基準書には、すべての財産評価基準が示されているわけではなく、法令で別段の定めのあるもの及び別に通達するものについては、そちらによって評価します。 財産評価基準書は、主に土地の評価に用います。土地の評価方法

相続、遺贈又は贈与により取得した土地の評価方法について説明します。 まずは評価対象地の地目区分を確認 土地の評価方法は、地目区分によって異なります。 したがって、まずは、評価対象地の課税時期(相続・遺贈の場合は被相続人が亡くなった時、贈与の場合は贈与により財産を取得した時)における地目区分を確認しなければなりません。 地目区分とは土地の用途による区分のこといいます。 地目区分には次の9つがあります。| 名称 | 概要 |

|---|---|

| 宅地 | 建物の敷地及びその維持若しくは効用を果たすために必要な土地 |

| 田 | 農耕地で用水を利用して耕作する土地 |

| 畑 | 農耕地で用水を利用しないで耕作する土地 |

| 山林 | 耕作の方法によらないで竹木の生育する土地 |

| 原野 | 耕作の方法によらないで雑草、かん木類の生育する土地 |

| 牧場 | 家畜を放牧する土地 |

| 池沼 | かんがい用水でない水の貯留池 |

| 鉱泉地 | 鉱泉(温泉を含む。)の湧出口及びその維持に必要な土地 |

| 雑種地 | 以上のいずれにも該当しない土地 |

宅地の評価方法

ここでは、宅地の評価方法について説明します。 農地(田・畑)、雑種地については、関連記事をご参照ください。- 国税庁の「財産評価基準書」のサイトにアクセス

- 課税時期(相続・遺贈の場合は被相続人が亡くなった時、贈与の場合は贈与により財産を取得した時)の年のボタンをクリック

- 土地のある都道府県をクリック

- 「評価倍率表」欄の下の「一般の土地等用」をクリック

- 土地のある区市町村をクリック

- 「町(丁目)又は大字名」欄と「適用地域名」欄で評価対象地がある地域を探し、「固定資産税評価額に乗ずる倍率等」欄の「宅地」欄の表示を確認

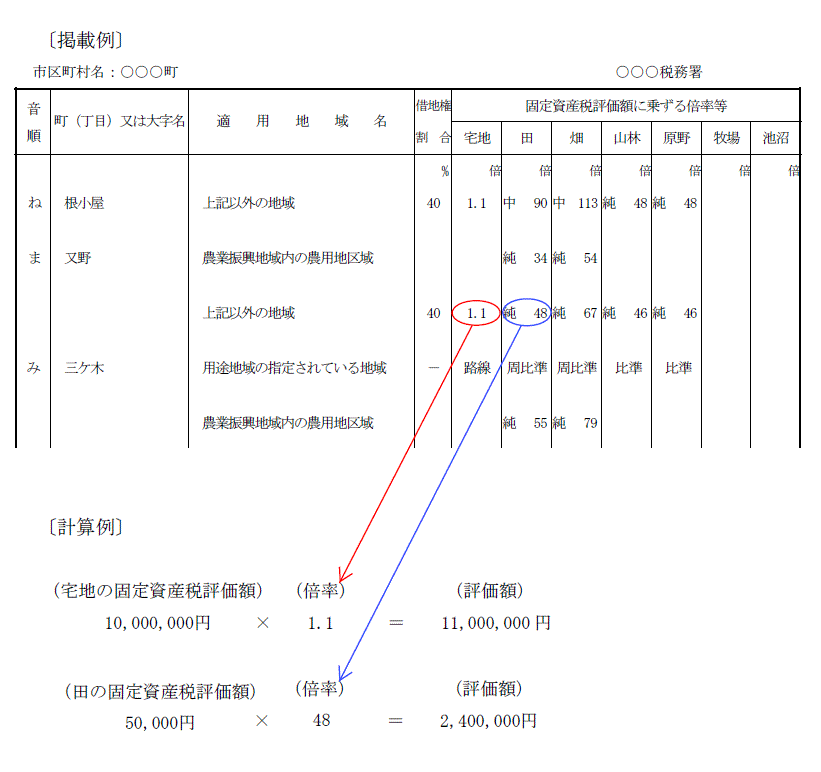

出典:国税庁「評価倍率表(一般の土地等用)の説明」

「宅地」欄に「路線」と記載されていれば路線価地域、数字が記載されていれば倍率地域です。

路線価方式

路線価方式による評価方法は複雑なので、別の記事にまとめてあります。次の2つの記事をご参照ください。

倍率方式

倍率方式による場合は、「評価対象地の固定資産税評価額×評価倍率」で評価します。

出典:国税庁「評価倍率表(一般の土地等用)の説明」

「宅地」欄に「路線」と記載されていれば路線価地域、数字が記載されていれば倍率地域です。

路線価方式

路線価方式による評価方法は複雑なので、別の記事にまとめてあります。次の2つの記事をご参照ください。

倍率方式

倍率方式による場合は、「評価対象地の固定資産税評価額×評価倍率」で評価します。

固定資産税評価額は、次のいずれかの書類で確認することができます。

固定資産税評価額は、次のいずれかの書類で確認することができます。

- 固定資産評価証明書 ※固定資産課税台帳登録事項証明書または固定資産課税台帳記載事項証明書という名称になっている自治体もあります

- 固定資産税の課税明細書

よくある質問

以上、財産評価基準書について説明しました。 最後にまとめとして、よくある質問とその回答を示します。財産評価基準書とは?

財産評価基準書とは、相続、遺贈又は贈与により取得した財産に係る相続税及び贈与税の財産を評価する場合に適用する財産評価基準を示した文書のことをいいます。財産評価基準書には、すべての財産評価基準が示されているわけではなく、法令で別段の定めのあるもの及び別に通達するものについては、そちらによって評価します。財産評価基準書は、主に土地の評価に用います。土地の評価方法は?

土地の評価方法は地目区分によって異なります。地目区分が宅地の場合の評価方式は路線価方式又は倍率方式によって評価します。地目区分の確認方法は?

土地の地目は固定資産評価証明書又は固定資産税の課税明細書で確認できます。登記地目と現況地目が記載されていますが、現況地目の方を参照してください。記載されている現況地目と本当の現況地目が異なる場合は、本当の現況地目に基づいて評価します。また、一つの土地を複数の地目で利用している場合は、地目ごとに相続税評価額を算出します。評価方式の確認方法は?

評価対象地の所在地が、路線価地域と倍率地域のいずれに該当するのかについては、次の手順で確認できます。 (1)国税庁の「財産評価基準書」のサイトにアクセス(2)課税時期(相続・遺贈の場合は被相続人が亡くなった時、贈与の場合は贈与により財産を取得した時)の年のボタンをクリック(3)土地のある都道府県をクリック(4)「評価倍率表」欄の下の「一般の土地等用」をクリック(5)土地のある区市町村をクリック(6)「町(丁目)又は大字名」欄と「適用地域名」欄で評価対象地がある地域を探し、「固定資産税評価額に乗ずる倍率等」欄の「宅地」欄の表示を確認(7)「宅地」欄に「路線」と記載されていれば路線価地域、数字が記載されていれば倍率地域です。この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す