間口狭小補正率とは?表の見方と間口の狭小な宅地等の評価方法

間口が狭い宅地を相続した場合、その分価値が低くなるとして評価額を下げることができます。つまり、相続税の金額も安くなると言えます。

しかし、この評価額の計算がやっかい。間口狭小補正率表があるので該当する値と、路線価、地積をかけて計算しますが、これは一般の方には難しいかもしれません。

自力で土地の評価を行ったために相続税の過小申告があったり、逆に払いすぎてしまうことも(税務署は払いすぎても教えてくれません)。少しでも心配があれば、土地の評価が得意な税理士に相談することをおすすめします。

この記事では、間口狭小補正率や間口の狭い土地の評価について詳しく解説します。

目次

[ご注意]

記事は、公開日(2020年8月24日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

間口狭小補正率とは?

間口狭小補正率とは、相続税の計算上、間口の狭小な宅地等を評価する際に、その宅地の路線価に乗じることができる割合をいいます。

読み方は、「まぐちきょうしょうほせいりつ」です。

間口が狭小な宅地等は、使い勝手が悪く、その分、価値が低くなるため、相続税の計算上の評価額も同様に低くなるように、路線価から価額を補正できるようにしてあるのです。

相続問題でお悩みの方は

まずは弁護士にご相談ください

間口補正は路線価地域のみ

宅地の評価方式には、路線価方式と倍率方式がありますが、間口狭小補正を行うのは路線価方式の場合のみです。

倍率地域のある土地には適用できません。

間口狭小補正率表

間口狭小補正率は、地区区分と間口距離に応じて、下の表のとおり定められています。

間口狭小補正率表

間口狭小補正率は、地区区分と間口距離に応じて、下の表のとおり定められています。| 地区区分 \ 間口距離(メートル) | ビル街地区 | 高度商業地区 | 繁華街地区 | 普通商業・併用住宅地区 | 普通住宅地区 | 中小工場地区 | 大工場地区 |

|---|---|---|---|---|---|---|---|

| 4未満 | – | 0.85 | 0.90 | 0.90 | 0.90 | 0.80 | 0.80 |

| 4以上6未満 | – | 0.94 | 1.00 | 0.97 | 0.94 | 0.85 | 0.85 |

| 6以上8未満 | – | 0.97 | 1.00 | 0.97 | 0.90 | 0.90 | |

| 8以上10未満 | 0.95 | 1.00 | 1.00 | 0.95 | 0.95 | ||

| 10以上16未満 | 0.97 | 1.00 | 0.97 | ||||

| 16以上22未満 | 0.98 | 0.98 | |||||

| 22以上28未満 | 0.99 | 0.99 | |||||

| 28以上 | 1.00 | 1.00 |

間口が狭小な宅地等の具体的な評価方法

以下、設例を基に、間口が狭小な宅地等の具体的な評価方法を説明します。

- 地区区分:普通住宅地区

- 間口距離:4メートル

- 奥行距離:10メートル

- 路線価:1,000,000円

- 地積:40平方メートル

地区区分と間口距離から、間口狭小補正率表により、この設例の間口狭小補正率は0.94であることが分かります。

そうすると、この土地の間口狭小補正後の評価額は「1,000,000円×0.94×40=37,600,000円」となります。

なお、この設例では、奥行長大補正の適用も可能です。奥行長大補正については、関連記事をご覧ください。

奥行長大補正率が0.98だとすると、間口狭小補正と奥行長大補正の両方を適用した後の価額は、「1,000,000円×0.94×0.98×40=36,848,000円」となります。

間口距離の求め方

間口距離は、原則として道路と接する部分の距離によります。

次の図のような形状の宅地の間口距離はいずれによるのでしょうか。

Aの場合はa、Bの場合はa+cによります。Cの場合はbによりますが、aによっても差し支えありません。

また、Aの場合で私道部分を評価する際には、角切で広がった部分は間口距離に含めません。

下の図のように、宅地が屈折路に面している場合の間口距離はどのようにして求めるのでしょうか。

屈折路に面する不整形地の間口距離は、その不整形地に係る想定整形地の間口に相当する距離と、屈折路に実際に面している距離とのいずれか短い距離となります。

このことから、Aの場合にはa(<「b+c」)が、Bの場合には「b+c」(<a)がそれぞれ間口距離となります。

なお、屈折路に面する不整形地に係る想定整形地は、いずれかの路線からの垂線によって又は路線に接する両端を結ぶ直線によって、評価しようとする宅地の全域を囲むく形又は正方形のうち最も面積の小さいものとします。

間口距離の求め方がわかっても、土地の正確に計測した図面がなければ、実際に計算することはできません。

この点、図面は法務局で入手できる場合があります。

法務局で入手できることがある図面には、地図、地積測量図、公図の3つがあります。

左から順に精度が高いので、その優先順位で確認するとよいでしょう。

なお、土地の形状が複雑な場合は、一般の方には図面から間口距離を正確に測るのは難しいでしょう(CADというプロ用のソフトを使いこなす必要があります)。

また、図面がない場合は測量しなければなりませんが、一般の方が自分で正確に測量することは難しいでしょう。

したがって、図面がない場合や、図面があっても土地の形状が複雑な場合は、相続税の申告を税理士に依頼することをお勧めします。

土地の評価に精通した税理士に依頼すれば、あらゆる評価減を駆使して、税額を最大限に下げることが可能です。

地区区分の調べ方

地区区分は、路線価図上の、土地の接している道路に付されている記号によって確認できます。

地区区分は、下の表のとおり、7つあります。

| 地区区分 | 路線価図の記号 |

|---|---|

| ビル街地区 |  |

| 高度商業地区 |  |

| 繁華街地区 |  |

| 普通商業・併用住宅地区 |  |

| 普通住宅地区 | |

| 中小工場地区 |  |

| 大工場地区 |  |

なお、記号の上部又は下部(路線の向きによっては右又は左)が「黒塗り」又は「斜線」で表示されていることがありますが、その場合の地区区分は、次のルールに基づいて判定します。

- 「黒塗り」の場合、その地区区分は「黒塗り」側の路線の道路沿いのみが該当します。

- 「斜線」の場合、その地区区分は「斜線」側の路線には該当しません。

- 「黒塗り」又は「斜線」ではない「白抜き」の場合、その地区区分はその路線全域に該当します。

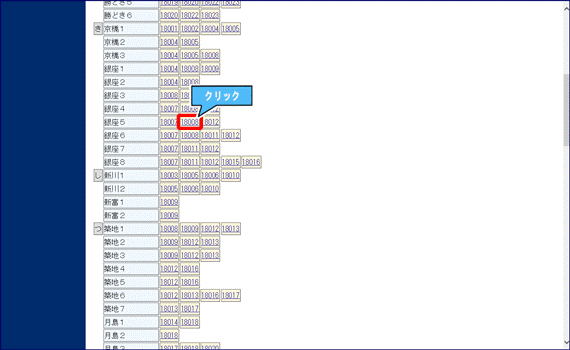

路線価図は、次の手順で開くことができます。

- 国税庁の「財産評価基準書」のサイトにアクセス

- 相続又は贈与によって土地を取得した年のボタンをクリック

- 土地のある都道府県をクリック

- 「路線価図」という文字をクリック

- 土地のある市区町村をクリック

- 土地のある町丁の右の数字(路線価図ページ番号)をクリック

※一つの町丁に対して右の数字が複数ある場合は、順にクリックして土地が掲載されている路線価図ページを探す

国税庁「路線価図・評価倍率表」 を加工して作成

路線価の調べ方

路線価も、路線価図に記載されています。地区区分を調べる際に確認した、路線価図上の記号を改めてご覧ください。

記号の中央に、数字とアルファベットの組み合わせが記載されているでしょう。

この数字が千円単位の路線価を表しています。

例えば、「12,500C」と記載されていれば、その土地の路線価は、12,500,000円ということになります。

地積の調べ方

地積は固定資産評価証明書又は固定資産税の課税明細書で確認できます。

登記地積と現況地積が記載されていますが、現況地積の方を参照してください。

記載されている現況地積と本当の現況地積が異なる場合は、本当の現況地積に基づいて評価します。

固定資産評価証明書を取得するには交付手数料が必要ですが、登記の際には固定資産評価証明書が必要なので取得しても無駄にはなりません。

登記を司法書士に依頼する場合は、代行して取得してくれることが多いでしょう。

また、固定資産税の課税明細書は、毎年4月~6月頃(役所によって異なります)に納税義務者に届く「固定資産税 納税通知書」に同封されています(別送の場合もあります)。

間口の狭小な不整形地

不整形地とは、整形地(長方形(正方形も含む)の土地)ではない土地のことをいいます。

不整形地は、土地の使い勝手が悪いので、不整形地補正によって、低く評価することができます。

不整形地補正の対象となる場合は、間口狭小補正は不整形地補正とまとめて計算します。

「間口狭小補正率×不整形地補正率表の補正率」の値を不整形地補正率とし、これを土地の路線価に乗じて評価します。

不整形地補正率は、0.6を下限として、小数点以下2位未満を切捨てして計算します。

なお、不整形地補正率表の補正率の代わりに、奥行長大補正率を利用することもできます。

まとめ

以上、間口狭小補正率について説明しました。

土地の評価については、この記事で紹介した間口狭小補正、不整形地補正、奥行長大補正以外にも様々なルールがあり、一般の方が抜け漏れなくすべてのルールを適用させることは極めて難しいものです(他のルールについては関連記事をご参照ください)。

一般の方がご自分で土地の評価をしたがために、土地の評価方法を間違ってしまい税務調査によって過少申告が指摘され追徴課税がなされたり、反対に高く評価してしまい税額も高くなってしまったり(この場合、税務署は「もっと安くなりますよ」とは言ってくれません)といったケースが多数生じています。

また、税理士でも、土地の評価に精通した税理士と、そうでない税理士では、評価額に大きな差が生じます。

土地の評価に精通した税理士なら、あらゆる評価減の制度を駆使して、評価額を目一杯下げることが可能です。

土地を相続や贈与によって取得した場合、税の申告は、土地の評価に精通した税理士に相談して進めることを強くお勧めします。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す