tungsten

遺産相続弁護士ガイドでは

無料の電話相談を行っています。

相続でお悩みの方は、ぜひ一度、

専門家にご相談ください。

※当サイトは東証プライム上場・鎌倉新書が運営しています。

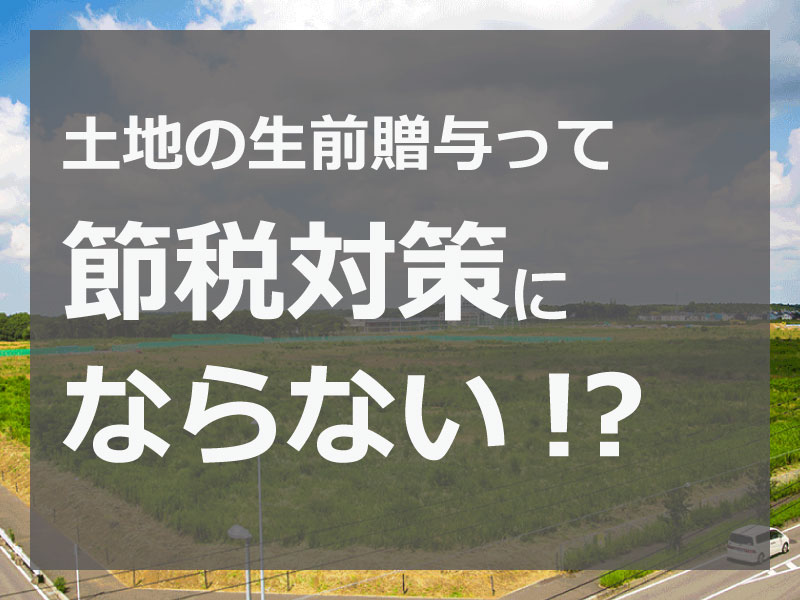

「現金を少しずつ贈与することで節税になる」は生前贈与のセオリーですが、土地を生前贈与したい場合はどうでしょうか?

土地も持ち分を分割して生前贈与することができます。しかし、毎年贈与契約書を作成したり登記したりと、意外と手間がかかると考えたほうが良いでしょう。

さらに、そもそも

生前贈与より普通に相続したほうが節税になる場合があります。例えば、相続税には基礎控除があり、遺産の課税価格の合計が基礎控除額以下であれば相続税はかかりません。加えて、自宅等の土地については相続時に「小規模宅地等の特例」を適用することで、

生前贈与するよりも税金がずっと安くなる可能性があります。

生前贈与と相続、どちらが良いかを判断するには、十分な知識と正確な評価額の計算が必要になります。まずはこちらの記事で制度を理解しておきましょう。

この記事では、土地の生前贈与について詳しく解説するとともに、相続税の計算や特例についても解説していきます。

土地の生前贈与をお考えの方などは是非、参考にしてください。

[ご注意]

記事は、公開日(2019年3月5日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

location_onご希望の地域から弁護士を探す

土地を生前贈与する前に、相続とどちらが得か、よく検討することが重要

土地を生前贈与する前に、相続とどちらが得かをよく検討することをお勧めします。

生前贈与は相続税対策として有効なケースがありますが、相続よりも税額や費用が高くついてしまうこともあるので、生前贈与をすべきかどうかは、個別の事情に当てはめて具体的に検討すべきです。

まず、大前提として、

相続税には基礎控除があり、遺産の課税価格の合計額が基礎控除額以下の場合は、相続税がかからないので、相続税対策として生前贈与を検討する必要もないということです。

基礎控除額は、以下の計算式によって計算することができます。

3000万円+600万円×法定相続人の数

法定相続人とは、相続することができると法律で定められた人のことです。法定相続人の数え方については以下の記事で詳しく説明しています。

上記の式に当てはめると、相続税の基礎控除額は、法定相続人の数ごとに次のようになります。

| 法定相続人の数 |

基礎控除額 |

| 1人 |

3600万円 |

| 2人 |

4200万円 |

| 3人 |

4800万円 |

| 4人 |

5400万円 |

| 5人 |

6000万円 |

| 以降も法定相続人が1人増えるごとに600万円を加算 |

以下では、相続財産の課税価格の合計額が基礎控除額を超えることが想定される前提で、土地を生前贈与するメリットとデメリットについて、それぞれ説明していきます。

土地を生前贈与するメリット(相続との比較)

土地を生前贈与する場合と相続とを比べたメリットとしては、次のような点が考えられます。

- 暦年贈与によって年間110万円以内の基礎控除を適用できる

- 小分けにして暦年贈与することによって、税率を抑えられる

- 「住宅取得等資金の贈与税の非課税」を適用できることがある

- 「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を適用できることがある

- 贈与対象の土地から得られる収益がある場合や、土地の値上がりが予想される場合は、早めの贈与が相続税対策になる

以下、それぞれの点について説明します。

なお、本当にメリットとなっているかどうかは、個別の事情に当てはめて検討する必要があり、この点についても、各項目の説明の中で併せて説明します。

暦年贈与によって年間110万円以内の基礎控除を適用できる

生前贈与には贈与税がかかりますが、贈与税の課税方式には、「暦年課税」と「相続時精算課税」の2つがありますが、暦年課税方式では、贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

したがって、

1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

暦年課税方式による贈与のことを暦年贈与といいます。

土地の場合は、評価額が110万円を超えることが多いと思われますが、その場合でも、持分を分けて贈与することによって、1年間当たりの贈与額を110万円以下に抑えることができます。

例えば、

評価額が2200万円の土地であれば、20分の1ずつの持分を毎年贈与することで、贈与税がかからなくなります。

しかし、贈与契約書を毎年作成して贈与しても、贈与による持分の変動を毎年登記しなければ、贈与の成立を税務署に認めてもらうことは難しいでしょう。

贈与の成立が認められなければ、贈与したつもりの土地の所有権は元の所有者の元に留まったままであり、相続が開始されれば相続税の対象となってしまいます。かといって、毎年贈与契約書を作成して持分変動を登記するとなると、それなりの費用と手間がかかります。

仮に、司法書士報酬を5万円、贈与契約書の作成の手間等を1万円と費用換算すると、毎年6万円の費用をかけて、110万円分の贈与の控除を受けることになります。

割合にすると、5~6%なので、ベースの相続税率よりは安くなりますが、相続税が各種控除を利用する等して、あまりかからない場合は、返って割高になってしまうおそれがあります。

小分けにして暦年贈与することによって、税率を抑えられる

贈与税は、相続税のよりもベースとなる税率が高いので、一見、生前贈与の方が不利に思えます。しかし、

生前贈与の場合は、小分けにして暦年贈与することによって、税率を抑えることができます。

贈与税・相続税は、課税価格が小さいと税率も低くなり、課税価格が大きいと税率も高くなるという累進課税になっています。したがって、小分けにして贈与することによって税率を抑えることができるのです

この点、

相続は小分けにすることはできないので、生前贈与が有利な点といえます。

また、せっかくなので、贈与税と相続税の税率についても説明します。

贈与税の税率は、特例贈与財産と一般贈与財産とで異なり、特例贈与財産の方が税率が低く設定されています。

特例贈与財産とは、直系尊属(親や祖父母等)から、贈与を受けた年の1月1日時点で20歳以上の直系卑属(子や孫等)への贈与財産のことで、一般贈与財産とは、特例贈与財産に該当しない財産のことです。

一般贈与財産の税率は下表のとおりです。

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

- |

| 200万円超300万円以下 |

15% |

10万円 |

| 300万円超400万円以下 |

20% |

25万円 |

| 400万円超600万円以下 |

30% |

65万円 |

| 600万円超1000万円以下 |

40% |

125万円 |

| 1000万円超1500万円以下 |

45% |

175万円 |

| 1500万円超3000万円以下 |

50% |

250万円 |

| 3000万円超 |

55% |

400万円 |

特例贈与財産の税率は下表のとおりです。

| 基礎控除後の課税価格 |

税率 |

控除額 |

| 200万円以下 |

10% |

– |

| 200万円超400万円以下 |

15% |

10万円 |

| 400万円超600万円以下 |

20% |

30万円 |

| 600万円超1000万円以下 |

30% |

90万円 |

| 1000万円超1500万円以下 |

40% |

190万円 |

| 1500万円超3000万円以下 |

45% |

265万円 |

| 3000万円超4500万円以下 |

50% |

415万円 |

| 4500万円超 |

55% |

640万円 |

贈与税の計算の仕方を簡単に説明します。

例えば、一年間に父母から受けた贈与の総額が1000万円であったとします。

1000万円から基礎控除額110万円を控除すると、1000万円-110万円=890万円となります。

父母から贈与された財産は特例贈与財産に該当するので、特例贈与財産の税率表によって、贈与税額を計算します。

890万円は、「600万円超1000万以下」に該当するので、その並びの税率30%と控除額90万円を適用します。

そうすると、890万円×30%-90万円=177万円が贈与税額となります。

また、

相続税の税率は下表のとおりです。

| 法定相続分に応ずる取得金額 |

税率 |

控除額 |

| 1000万円以下 |

10% |

- |

| 1000万円超3000万円以下 |

15% |

50万円 |

| 3000万円超5000万円以下 |

20% |

200万円 |

| 5000万円超1億円以下 |

30% |

700万円 |

| 1億円超2億円以下 |

40% |

1,700万円 |

| 2億円超3億円以下 |

45% |

2,700万円 |

| 3億円超6億円以下 |

50% |

4,200万円 |

| 6億円超 |

55% |

7,200万円 |

税率は相続税の方が低く設定されているので、一括贈与の場合は、生前贈与は相続よりも税金面で損になることが多いでしょう。

「住宅取得等資金の贈与税の非課税」を適用できることがある

「住宅取得等資金の贈与税の非課税」とは、

父母や祖父母等の直系尊属から、自分が住むための家の新築、取得、増改築等(そのための土地の取得も含まれます)のためのお金を贈与された場合で、一定の要件を満たすときに、法律で定められた非課税限度額まで、贈与税を非課税にするという制度です。

非課税限度額は、家屋の種類(省エネ等住宅かどうか)、契約締結日、消費税率によって異なります。

なお、契約締結日とは、家屋を建築するための請負契約等の契約締結日のことです。

贈与契約の締結日ではありません。

また、省エネ等住宅というのは、省エネ等基準に適合することを証明された住宅のことです(

省エネ等基準について詳しくはこちら)。

この特例と贈与税の基礎控除(年間110万円)は併用できるので、特例の非課税限度額+110万円の贈与をその年に非課税で受けることができます。

なお非課税限度額は、消費税率が10%になる前と、なった後とで異なります。

下の表では2019年10月1日以降については、消費税率10%で算出されています。

| 契約締結日 |

省エネ等住宅 |

省エネ等住宅以外の住宅 |

| 2016年1月1日~2019年9月30日 |

1200万円 |

700万円 |

| 2019年10月1日~2020年3月31日 |

3000万円 |

2500万円 |

| 2020年4月1日~2021年3月31日 |

1500万円 |

1000万円 |

| 2021年4月1日~2021年12月31日 |

1200万円 |

700万円 |

「住宅取得等資金の贈与税の非課税」の適用を受けるに当たって気を付けなければならないのは、「小規模宅地等の特例」の適用を受けられなくなることがあるということです。

「小規模宅地等の特例」とは、自宅の評価額を330㎡まで8割減できる大変お得な特例です。

「小規模宅地等の特例」が適用できるのは、配偶者、同居の親族、家を持っていない親族のいずれかですが、子が「住宅取得等資金の贈与税の非課税の特例」の適用を受けて自宅を取得すると、「小規模宅地等の特例」の適用を受けることができなくなります。

小規模宅地等の特例とどちらが得になるかは慎重に判断すべきですが、多くの場合は、小規模宅地等の特例の適用を受けられるのであれば、そちらを受けた方が得になることが多いでしょう。

小規模宅地等の特例について詳しくは以下の記事で説明しています。

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を適用できることがある

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」とは、

婚姻期間が20年を超えた夫婦の間で、「居住用不動産」または「居住用不動産を取得するための金銭」の贈与が行われた場合で、贈与を受けた年の翌年3月15日までに贈与により取得した国内の居住用不動産又は贈与を受けた金銭で取得した 居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであることが認められた場合に基礎控除110万円のほかに最高2000万円まで控除できるという特例です。

この制度についても、「住宅取得等資金の贈与税の非課税」と同様、土地が一つしかない場合は、この制度を利用することによって、「小規模宅地等の特例」を適用するための土地がなくなってしまいます(一つの土地の持分を分けても構いません)。

また、配偶者には、「配偶者の税額軽減」(「相続税の配偶者控除」とも呼ばれます。)という制度があり、配偶者の遺産取得額から、配偶者の法定相続分か1億6000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ相続税がかかる決まりになっています。

差し引く金額の方が大きい場合は、課税されません。

つまり、法定相続分の範囲内なら、配偶者は相続税が課されることはないのです。

法定相続分を超えて遺産を取得した場合にのみ、相続税が課される可能性が生じますが、それでも1億6000万円までは課税されないので、ほとんどの家庭では配偶者はまったく課税されないということになります。

したがって、配偶者の税額軽減や小規模宅地等の特例を駆使しても相続税がかかるような場合でなければ(少なくとも、配偶者が法定相続分を超えて遺産を取得し、かつ、その額が1億6千万円以上であることが必要)、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を適用する税金面でのメリットはないといえます。

贈与対象の土地から得られる収益がある場合や、土地の値上がりが予想される場合は、早めの贈与が相続税対策になる

相続税対策の基本は、なるべく税金がかからないかたちで、上の世代から下の世代に財産を引き継ぐことです。

贈与対象の土地に賃貸収入が生じている場合等は、土地を生前贈与することによって、贈与時以降の賃貸収入が贈与税や相続税がかからずに、下の世代ものになるというメリットがあります。

相続による場合は、土地の賃貸収入の貯えを相続する際には、相続税の課税対象となります。

また、値上がりが予想される場合もまた、相続税対策になります。

評価額が低い時は、贈与税額も低くなるためです。

土地を生前贈与するデメリット

土地を生前贈与する場合と相続とを比べたデメリット

土地を生前贈与する場合と相続とを比べたデメリットとしては、次のような点が考えられます。

- 不動産取得税がかかり、登録免許税が高くなる

- 持分を小分けにして贈与する場合は手間と費用がかさむ

- 贈与税は相続税よりもベースとなる税率が高い

- 「小規模宅地等の特例」が適用されなくなることがある

- 維持費を受贈者が負担することになるので相続税対策と逆行する(土地の値下がりが予想される場合然り)

メリットの項目で説明済みものは割愛して、一番上と一番下の2点のみ説明します。

不動産取得税がかかり、登録免許税が高くなる

不動産取得税と登録免許税の割り増し分以上に節税メリットがなければ、生前贈与を相続税対策として利用する意味はないといえます。

以下、不動産取得税と登録免許税について説明します。

不動産取得税

不動産取得税は、不動産の取得に際して課税される税金です。

取得不動産の固定資産税評価額の4%が課税されます(2021年3月31日までに取得した土地・住宅については3%)。

自宅用の不動産の場合等、様々な軽減措置があるので、不動産の贈与を受ける場合は、各都道府県の税金に関する問い合わせ窓口で確認するとよいでしょう(不動産取得税は国税ではないので、税務署では答えられません。)。

東京都の場合は、

東京都主税局ウェブサイトの「軽減制度」ページを参考にしてください。

なお、相続の場合は、不動産取得税は課税されません。

節税策として不動産の生前贈与を考えている場合は、不動産取得税分も含めてトータルで節税になっているか計算しましょう。

登録免許税

登録免許税は不動産の登記等に対して課税される税金です。

贈与の場合は、固定資産税評価額の2%が課税されます。

相続の場合は0.4%なので、登録免許税も不動産取得税と同様、贈与の場合は不利になります。

登録免許税も軽減措置があるので、該当するものがないか、

国税庁ウェブサイトの「登録免許税の税額表」ページで確認するとよいでしょう。

維持費を受贈者が負担することになるので相続税対策と逆行する(土地の値下がりが予想される場合も同様)

相続税対策の基本は、前述のとおり、なるべく税金がかからないかたちで、上の世代から下の世代に財産を引き継ぐことです。

土地には固定資産税や管理費といった維持費がかかります。

生前贈与がなければ、土地の維持費は上の世代が負担し、その分、相続財産を減らせることになりますが、生前贈与があると、以降は、維持費を下の世代が負担することになるので、相続税対策の考え方と逆行します。

贈与によって下の世代が負担することとなった維持費分の相続税額よりも、贈与による節税メリットの方が大きくなければ意味がなくなってしまいます。

土地の取得者は遺言でも指定できる

生前贈与の場合は、誰に取得させるかについて、贈与者が決められるのに対し、

相続の場合は、相続人間の遺産分割協議によって取得者が決まるという違いがあります。

しかし、この点、遺言でも、遺言者が誰に取得させるかを決めることができ、かつ、相続と同様、贈与税ではなく相続税の対象となります。

土地の生前贈与の流れ

土地の生前贈与は次の流れで行います。

- 贈与契約書の作成、記名・捺印

- 所有権移転登記

- 贈与税申告

贈与契約書については、「

贈与契約書の注意点とすぐに使える豊富な種類のひな形一覧(Word、PDF)」をご参照ください。

登記については、5万円ほどの報酬が必要になりますが、司法書士に依頼するとよいでしょう。

ご自分での登記をご検討される方は、土地を管轄する法務局にご相談ください。

ただし、法務局の職員は、あまり手取り足取りは教える時間はないことが通常です。

登記に必要な書類等は、次のとおりです。

- 登記申請書

- 贈与を証する書面(土地・建物の贈与契約書の原本等)

- 贈与をした人(登記義務者)が所持している土地・建物の登記済証(又は登記識別情報)

- 贈与をした人の印鑑証明書(作成後3か月以内のもの)

- 贈与を受けた人(登記権利者)の住民票の写し

- 委任状(代理人が申請する場合)

- 登録免許税(通常は収入印紙で納付)

登記申請書の様式と記入例は、以下のリンクからダウンロードしてご利用ください。

▼贈与税申告について詳しく知りたい方へおすすめの記事▼

まとめ

以上、土地の生前贈与について説明しました。

生前贈与と相続のどちらが税金面で得になるかは、ケースによりけりです。

土地は価額が高いので、節税によるインパクトが大きいので、特に慎重に検討した方がよいでしょう。

土地の生前贈与を検討する際は、相続税や贈与税に精通した税理士に相談されることをお勧めします。

相談と依頼は別なので、まずは気軽に相談してみるとよいでしょう。

また、登記については司法書士に相談しましょう。

生前贈与には贈与税がかかりますが、贈与税の課税方式には、「暦年課税」と「相続時精算課税」の2つがありますが、暦年課税方式では、贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

暦年課税方式による贈与のことを暦年贈与といいます。

土地の場合は、評価額が110万円を超えることが多いと思われますが、その場合でも、持分を分けて贈与することによって、1年間当たりの贈与額を110万円以下に抑えることができます。

例えば、評価額が2200万円の土地であれば、20分の1ずつの持分を毎年贈与することで、贈与税がかからなくなります。

しかし、贈与契約書を毎年作成して贈与しても、贈与による持分の変動を毎年登記しなければ、贈与の成立を税務署に認めてもらうことは難しいでしょう。

贈与の成立が認められなければ、贈与したつもりの土地の所有権は元の所有者の元に留まったままであり、相続が開始されれば相続税の対象となってしまいます。かといって、毎年贈与契約書を作成して持分変動を登記するとなると、それなりの費用と手間がかかります。

仮に、司法書士報酬を5万円、贈与契約書の作成の手間等を1万円と費用換算すると、毎年6万円の費用をかけて、110万円分の贈与の控除を受けることになります。

割合にすると、5~6%なので、ベースの相続税率よりは安くなりますが、相続税が各種控除を利用する等して、あまりかからない場合は、返って割高になってしまうおそれがあります。

生前贈与には贈与税がかかりますが、贈与税の課税方式には、「暦年課税」と「相続時精算課税」の2つがありますが、暦年課税方式では、贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりません(この場合、贈与税の申告は不要です。)。

暦年課税方式による贈与のことを暦年贈与といいます。

土地の場合は、評価額が110万円を超えることが多いと思われますが、その場合でも、持分を分けて贈与することによって、1年間当たりの贈与額を110万円以下に抑えることができます。

例えば、評価額が2200万円の土地であれば、20分の1ずつの持分を毎年贈与することで、贈与税がかからなくなります。

しかし、贈与契約書を毎年作成して贈与しても、贈与による持分の変動を毎年登記しなければ、贈与の成立を税務署に認めてもらうことは難しいでしょう。

贈与の成立が認められなければ、贈与したつもりの土地の所有権は元の所有者の元に留まったままであり、相続が開始されれば相続税の対象となってしまいます。かといって、毎年贈与契約書を作成して持分変動を登記するとなると、それなりの費用と手間がかかります。

仮に、司法書士報酬を5万円、贈与契約書の作成の手間等を1万円と費用換算すると、毎年6万円の費用をかけて、110万円分の贈与の控除を受けることになります。

割合にすると、5~6%なので、ベースの相続税率よりは安くなりますが、相続税が各種控除を利用する等して、あまりかからない場合は、返って割高になってしまうおそれがあります。

贈与税は、相続税のよりもベースとなる税率が高いので、一見、生前贈与の方が不利に思えます。しかし、生前贈与の場合は、小分けにして暦年贈与することによって、税率を抑えることができます。

贈与税・相続税は、課税価格が小さいと税率も低くなり、課税価格が大きいと税率も高くなるという累進課税になっています。したがって、小分けにして贈与することによって税率を抑えることができるのです

この点、相続は小分けにすることはできないので、生前贈与が有利な点といえます。

また、せっかくなので、贈与税と相続税の税率についても説明します。

贈与税の税率は、特例贈与財産と一般贈与財産とで異なり、特例贈与財産の方が税率が低く設定されています。

特例贈与財産とは、直系尊属(親や祖父母等)から、贈与を受けた年の1月1日時点で20歳以上の直系卑属(子や孫等)への贈与財産のことで、一般贈与財産とは、特例贈与財産に該当しない財産のことです。

一般贈与財産の税率は下表のとおりです。

贈与税は、相続税のよりもベースとなる税率が高いので、一見、生前贈与の方が不利に思えます。しかし、生前贈与の場合は、小分けにして暦年贈与することによって、税率を抑えることができます。

贈与税・相続税は、課税価格が小さいと税率も低くなり、課税価格が大きいと税率も高くなるという累進課税になっています。したがって、小分けにして贈与することによって税率を抑えることができるのです

この点、相続は小分けにすることはできないので、生前贈与が有利な点といえます。

また、せっかくなので、贈与税と相続税の税率についても説明します。

贈与税の税率は、特例贈与財産と一般贈与財産とで異なり、特例贈与財産の方が税率が低く設定されています。

特例贈与財産とは、直系尊属(親や祖父母等)から、贈与を受けた年の1月1日時点で20歳以上の直系卑属(子や孫等)への贈与財産のことで、一般贈与財産とは、特例贈与財産に該当しない財産のことです。

一般贈与財産の税率は下表のとおりです。

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」とは、婚姻期間が20年を超えた夫婦の間で、「居住用不動産」または「居住用不動産を取得するための金銭」の贈与が行われた場合で、贈与を受けた年の翌年3月15日までに贈与により取得した国内の居住用不動産又は贈与を受けた金銭で取得した 居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであることが認められた場合に基礎控除110万円のほかに最高2000万円まで控除できるという特例です。

この制度についても、「住宅取得等資金の贈与税の非課税」と同様、土地が一つしかない場合は、この制度を利用することによって、「小規模宅地等の特例」を適用するための土地がなくなってしまいます(一つの土地の持分を分けても構いません)。

また、配偶者には、「配偶者の税額軽減」(「相続税の配偶者控除」とも呼ばれます。)という制度があり、配偶者の遺産取得額から、配偶者の法定相続分か1億6000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ相続税がかかる決まりになっています。

差し引く金額の方が大きい場合は、課税されません。

つまり、法定相続分の範囲内なら、配偶者は相続税が課されることはないのです。

法定相続分を超えて遺産を取得した場合にのみ、相続税が課される可能性が生じますが、それでも1億6000万円までは課税されないので、ほとんどの家庭では配偶者はまったく課税されないということになります。

したがって、配偶者の税額軽減や小規模宅地等の特例を駆使しても相続税がかかるような場合でなければ(少なくとも、配偶者が法定相続分を超えて遺産を取得し、かつ、その額が1億6千万円以上であることが必要)、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を適用する税金面でのメリットはないといえます。

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」とは、婚姻期間が20年を超えた夫婦の間で、「居住用不動産」または「居住用不動産を取得するための金銭」の贈与が行われた場合で、贈与を受けた年の翌年3月15日までに贈与により取得した国内の居住用不動産又は贈与を受けた金銭で取得した 居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであることが認められた場合に基礎控除110万円のほかに最高2000万円まで控除できるという特例です。

この制度についても、「住宅取得等資金の贈与税の非課税」と同様、土地が一つしかない場合は、この制度を利用することによって、「小規模宅地等の特例」を適用するための土地がなくなってしまいます(一つの土地の持分を分けても構いません)。

また、配偶者には、「配偶者の税額軽減」(「相続税の配偶者控除」とも呼ばれます。)という制度があり、配偶者の遺産取得額から、配偶者の法定相続分か1億6000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ相続税がかかる決まりになっています。

差し引く金額の方が大きい場合は、課税されません。

つまり、法定相続分の範囲内なら、配偶者は相続税が課されることはないのです。

法定相続分を超えて遺産を取得した場合にのみ、相続税が課される可能性が生じますが、それでも1億6000万円までは課税されないので、ほとんどの家庭では配偶者はまったく課税されないということになります。

したがって、配偶者の税額軽減や小規模宅地等の特例を駆使しても相続税がかかるような場合でなければ(少なくとも、配偶者が法定相続分を超えて遺産を取得し、かつ、その額が1億6千万円以上であることが必要)、「夫婦の間で居住用の不動産を贈与したときの配偶者控除」を適用する税金面でのメリットはないといえます。

土地を生前贈与する場合と相続とを比べたデメリットとしては、次のような点が考えられます。

土地を生前贈与する場合と相続とを比べたデメリットとしては、次のような点が考えられます。