養子縁組による相続税対策と、養子が死亡したときの相続について徹底解説!

養子だから財産がもらえない、ということはありません。しかも、節税目的で養子縁組を行う場合もあるとか…。これは養子縁組により法定相続人の人数が増えれば、相続税の基礎控除額が増え、相続税が抑えられるからです。

しかし、これにはメリット・デメリットがあります。例えば相続税の基礎控除額が増える一方、デメリットとしては孫にかかる相続税は2割増しになります(2割加算)。

さらに、養子を法定相続人にできる人数にも限りがあります。実子がいる場合は1人まで、いないときは2人までです。

このように節税目的で養子縁組を検討するときは、関係者と話し合いを重ね、綿密に計画を立てることが必要です。しかも養子縁組は本人が同意しないと、解消することができません。

この記事では、養子縁組の種類や、相続手続き、さらに節税対策の方法についても、詳しく解説していきます。

養子の相続について知りたい…とお考えの方などは是非、参考にしてください。

[ご注意]

記事は、公開日(2018年12月17日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

養子縁組とは

養子縁組とは、実の親子ではない(血縁関係のない)人の間に親子関係を生じさせる制度です。

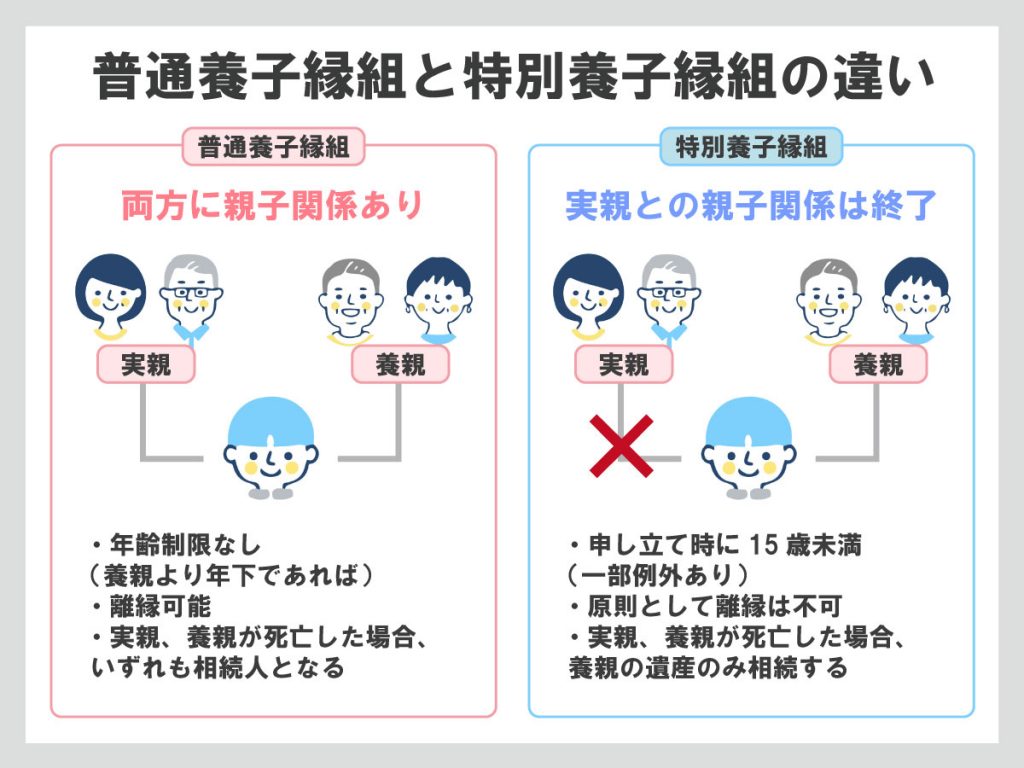

養子縁組には普通養子縁組と特別養子縁組があり、実親との親子関係を解消しているかが違います。また、誰の財産を相続できるかも異なります。

普通養子縁組の相続

普通養子縁組では、養親との親子関係が成立したあとも実親との親子関係は解消されません。つまり、普通養子縁組で養子になった人は、2組の親をもつことになります。

そのため、実方(実親側の親族)と養方(養親側の親族)の両方の相続権や扶養を受ける権利を持ちます。

いわゆる婿養子や、相続税対策のために孫を養子にする場合などは、ほぼ普通養子縁組です。

普通養子縁組で養子となった人は、実子と同じように遺産を相続できます。法定相続分(法律で定められた財産の取り分)も実子と同じです。

しかし養親の片方としか養子縁組をしていない場合は、養子縁組をしている方しか相続権をもちません。

特別養子縁組の相続

特別養子縁組では、実親との親子関係が解消されているため、実親の財産を相続する権利や、扶養される権利はありません。

特別養子縁組も、養親の財産は実子と同様に相続することができます。

ちなみに、特別養子縁組は必ず夫婦揃って養親となるため、「養親の片方からしか財産をもらえない」ということはありません。

養子縁組と代襲相続

代襲相続とは、法定相続人(法律で定められた相続人)が既に亡くなっている場合、その法定相続人の代わりに相続することを言います。

例えば故人の子どもが既に亡くなっており、その子どもに子(故人から見た孫)がいる場合、孫が代わりに法定相続人(法律で定められた相続人)となって遺産を相続できます。

同様に、養親が既に亡くなっていても、養子は祖父母の遺産を代襲相続することができます。

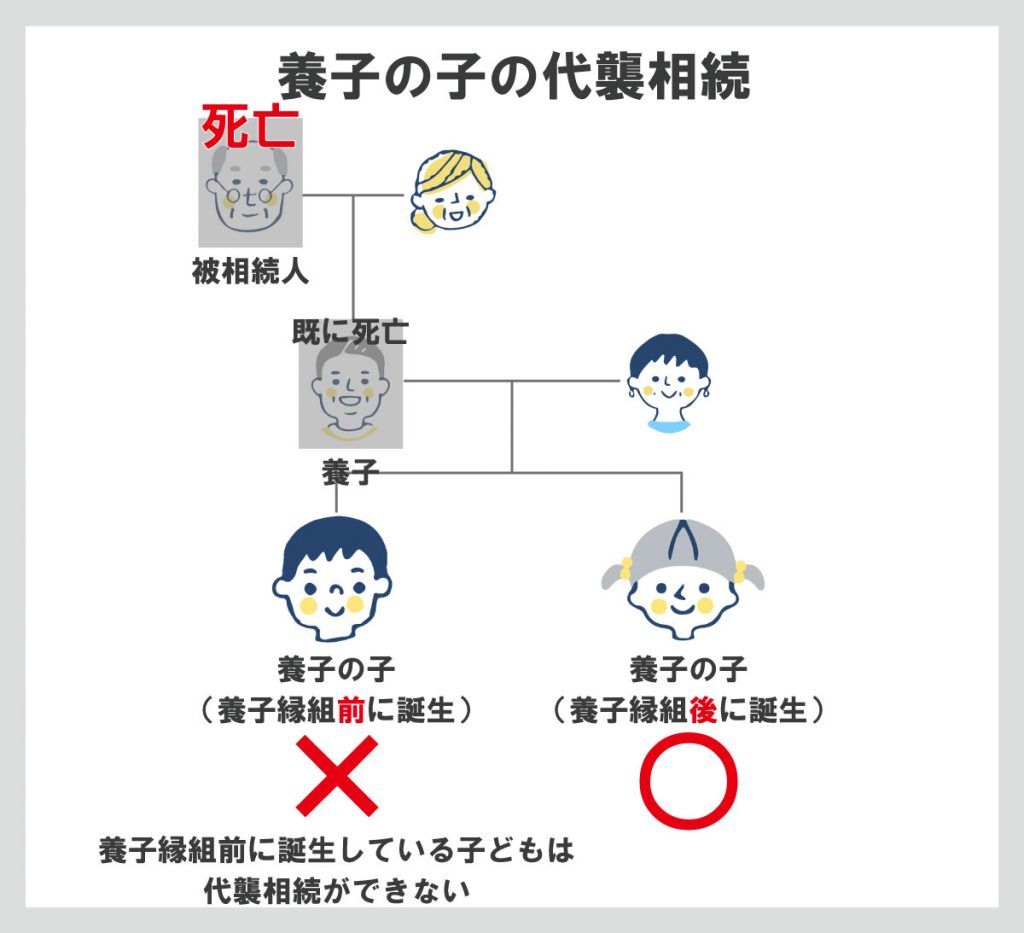

また、養子に子どもがおり、養子が既に亡くなっているケースでは、養子の子ども(養親から見た孫)は養親の財産を相続できるのでしょうか?

養子の子どもが代襲相続できるかは、生まれたのが養子縁組の先か後かで変わります。養子縁組の前に養子の子どもが生まれていた場合、代襲相続人にはなれません。

一方、養子縁組の後に養子の子どもが生まれていれば、養子の子どもは代襲相続人となります。

相続税対策で養子縁組をするメリット

「孫を養子にして節税対策をする」など聞き覚えのある人もいるのではないでしょうか?

その人の資産の規模にもよりますが、確かに養子縁組をすることで相続税が減らせることがあるようです。具体的には、以下の4つが挙げられます。

- 相続税の基礎控除

- 生命保険の非課税枠

- 死亡退職金の非課税枠

- 適用税率が低くなる

相続税の基礎控除

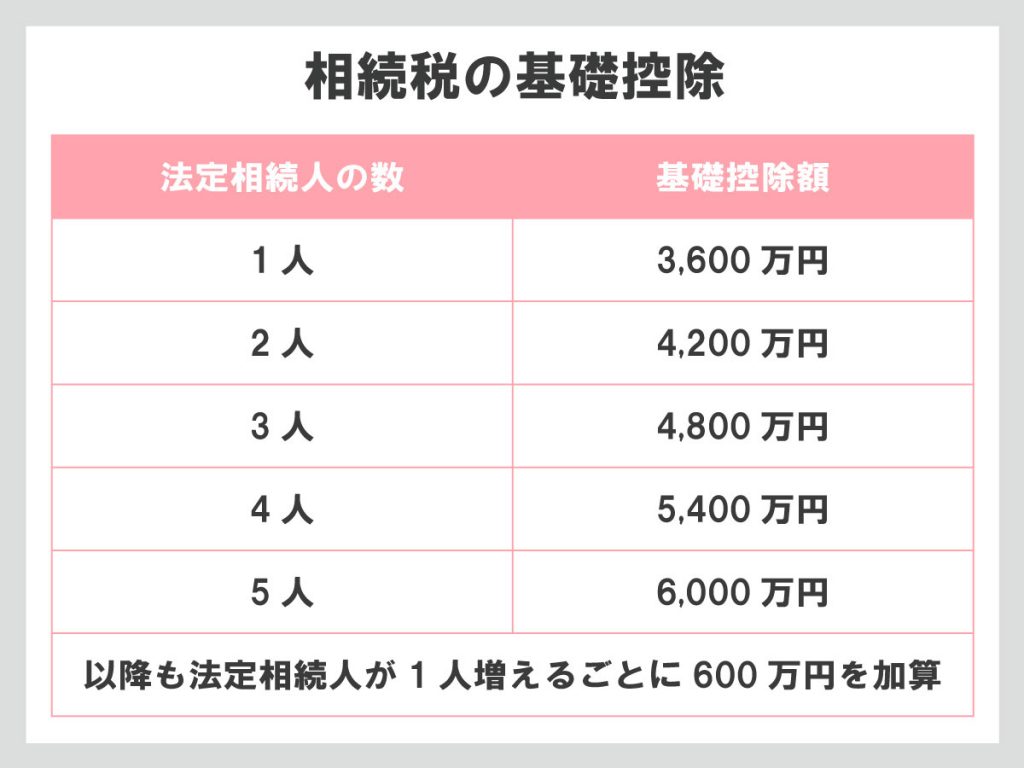

養子縁組をすることで、法定相続人が増えます。したがって基礎控除額が減少し、相続税がかからない金額の範囲が大きくなります。

基礎控除とは

基礎控除とは「相続財産のうち、ここまでの金額までは相続税をかけません」という最低保障された金額です。

遺産の総額が基礎控除額より少なければ相続税を支払う必要はなく、基礎控除額を超えていれば相続人が相続税を納めます。

基礎控除額は、以下の計算式で求めることができます。

養子は実子と同じ扱いですから、養子縁組によって法定相続人の数が増えるということです。1人増えるごとに600万円基礎控除額が増えます。

生命保険金の非課税枠

被相続人(亡くなった人)が死亡することで支払われる生命保険金には非課税枠があり、その金額までは相続税がかかりません。

生命保険金の非課税枠の計算式は、以下の通りです。

したがって、法定相続人が3人の場合は「500万円×3人=1,500万円」まで課税されません。

死亡保険金の非課税枠

死亡保険金にも、非課税枠を超える金額に対して相続税がかかります。ですが、法定相続人が増えることによって、非課税枠がアップします。

死亡保険金の非課税枠も生命保険金と同様に、以下の計算式で求められます。

500万円×法定相続人の数

適用される相続税率が低くなる

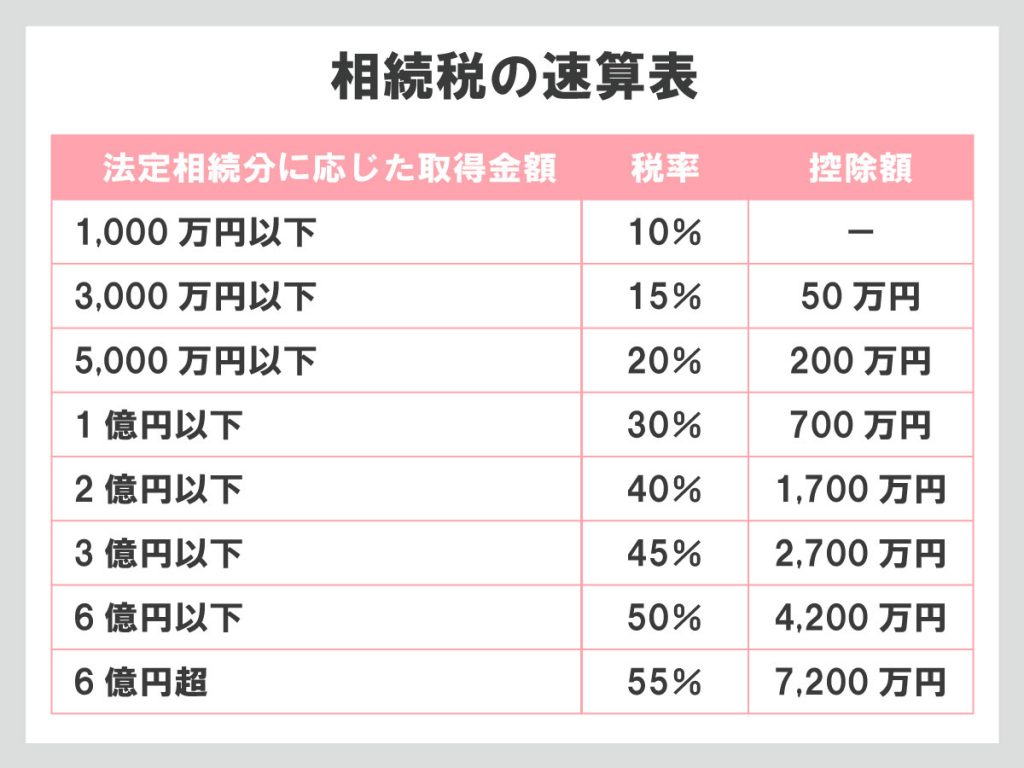

法定相続人が増えることによって、各相続人が受け継ぐ財産が少なくなります。

相続税は、相続財産を法定相続人が法定相続分にしたがって継承すると仮定して計算するため、各相続人に割り振られる財産が少なくなるほど、相続税率も低くなります。

相続税率が低くなることに伴い、相続税の金額も減少します。

相続税対策で養子縁組をするデメリット

メリットがある一方、相続税対策で養子縁組をするデメリットもあります。デメリットとしては、下記が挙げられます。

- 法定相続人の数に含められる養子の数に制限がある

- 相続税の2割加算が適用される

- 離縁した後は相続できない

- 他の相続人とトラブルになる可能性も

法定相続人の数に含められる養子の数に制限がある

法定相続人にできる養子の人数は決まっています。被相続人(亡くなった人)に実子がいない場合は2人まで、いるときは1人までしか法定相続人にできません。

したがって、「たくさん養子縁組をすれば相続税がゼロになる」ことにはなりません。

相続税の2割加算が適用される

孫を養子にする際には注意が必要です。相続税の2割加算が適用されてしまうからです。

孫を養子にして相続させた場合でも、相続税法上「相続税を2割増しで払うこと」と定められています。

相続税の2割加算とは

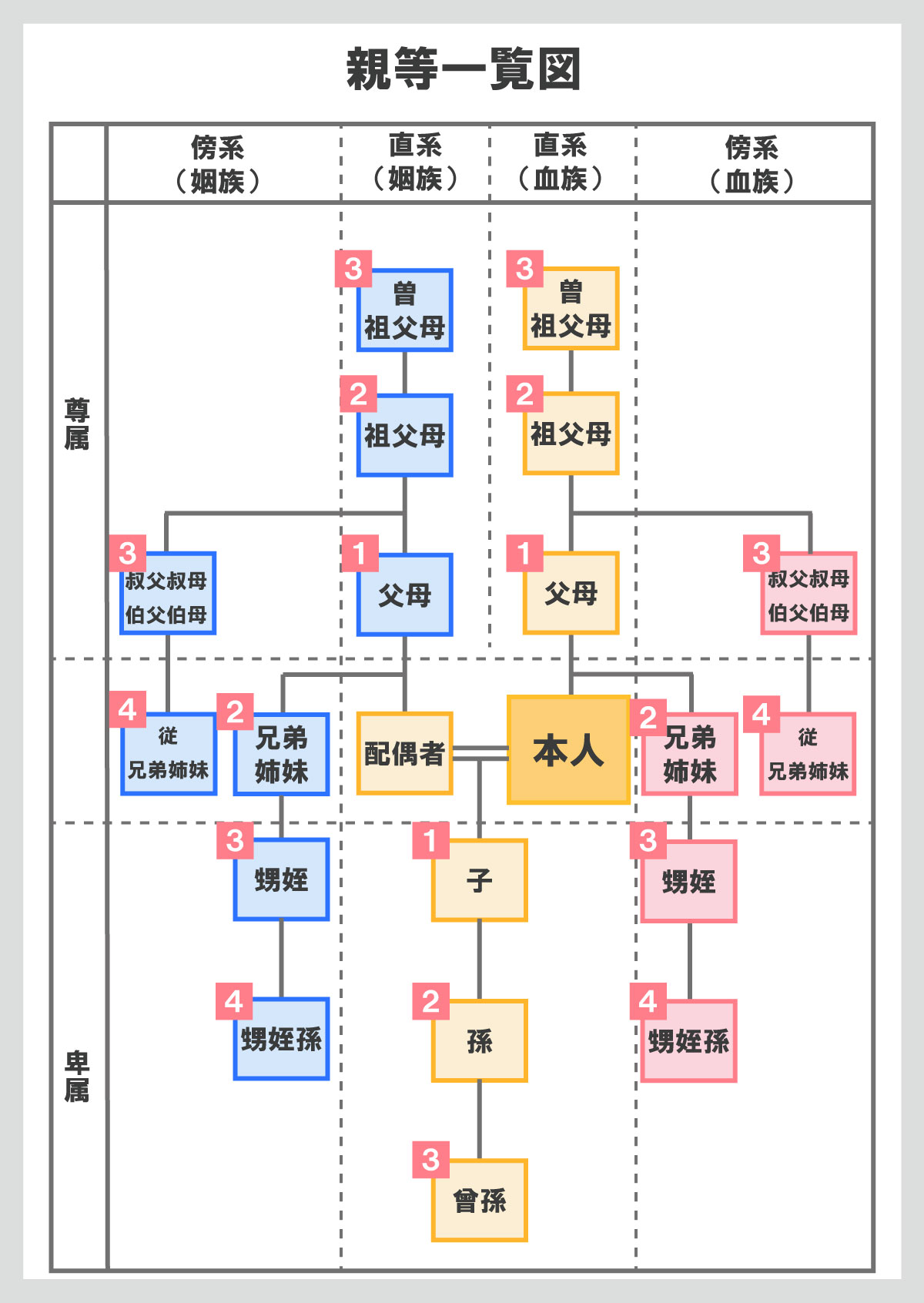

相続や遺贈(遺言によって財産を無償で与えること)などによって財産を取得した人が、被相続人(亡くなった人)の一親等の血族(代襲相続人を含む)と配偶者以外の人の場合には、相続税額にその2割に相当する金額が加算される制度です。

2割加算の対象である「一親等の血族(代襲相続人を含む)と配偶者以外の人」とは、祖父母、孫(代襲相続人でない)、兄弟姉妹などが該当します。

離縁した後は相続できない

普通養子縁組では離縁(養子縁組による親子関係を解消すること)ができますが、離縁後は養親の遺産を相続することはできません。

養子縁組をしたが離婚したい

結婚するときに配偶者の親と養子縁組する場合があります。いわゆる「婿養子」などと呼ばれ、相続税対策や家業を継ぐために行います。

しかし、夫婦関係が悪化して離婚しまったら、養子縁組はどうなるのでしょうか?

養親と養子の双方が納得すれば、離縁届を提出すれば問題ありません。しかしどちらかが反対していると、調停や裁判を経なければ養子縁組を解消できないことも。

特に婿養子を組むような資産家の養親であれば、養子縁組のメリットた大きいため養子縁組を解消したくないこともあるでしょう。

離婚をしたのに離縁ができないと、婿養子をした先の戸籍から出られない状態になってしまいます。

他の相続人とトラブルになる可能性も

養子縁組によって節税になったとしても、他の相続人にとっては取り分が減ってしまいます。それにより遺産分割で揉めることも…。

例えば養子縁組によって子どもが3人に増えた場合、養子ではない子ども2人の取り分が1/2から1/3になってしまいます。「養子縁組をしたからもらえる遺産が減った」と実子が思えば、養子に対する印象も悪くなるでしょう。

養子縁組を検討する前に、他の家族や養子縁組を組もうとしている相手とよく話し合うことが必要です。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す