相続税の2割加算で損するケースと得するケースを計算例で徹底検証

[ご注意]

記事は、公開日(2018年12月14日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続税額の2割加算とは?

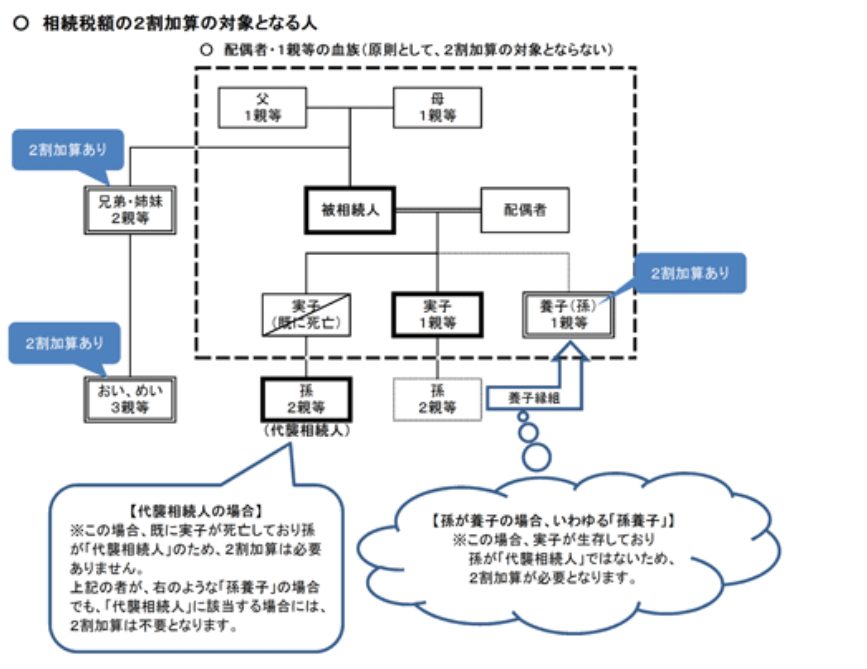

相続税額の2割加算とは、相続や遺贈(遺言によって財産を与えること)などによって財産を取得した人が、被相続人(亡くなった人)の一親等の血族(代襲相続人を含む)と配偶者以外の人の場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されるという制度です。相続税額の2割加算の対象となる人

2割加算の対象となるのは、先述の通り、「被相続人の一親等の血族(代襲相続人を含む)」と「配偶者以外の人」です。一親等の血族とは?

一親等の血族とは、父母と子(養子を含む)のことです。 配偶者の父母や連れ子は一親等の血族ではありませんが、連れ子でも養子にした場合は一親等の血族になります。 なお、養子でも、代襲相続人でない被相続人の孫は、例外的に2割加算の対象となります。 ▼親族について詳しく知りたい方におすすめの記事▼代襲相続人とは?

また、代襲相続とは、被相続人の子や兄弟姉妹が生きていれば法定相続人であったが相続開始以前に死亡していたというとき(相続欠格や廃除によって相続権を失ったときも含む)に、その人の子が代襲して相続人となることができる制度で、代襲して相続人となった人のことを、代襲相続人または代襲者と言います。 ▼代襲相続についてもっと詳しく知りたい方におすすめの記事▼代襲相続人が養子でもある場合はどうなる?

ここで少し複雑なケースについて説明します。 例えば、Aには子Bがいて、Bには子C(Aの孫)がいたとします。 AとCが養子縁組をして、CはAの養子となりました。 その後、Bが亡くなり、それからAが亡くなったとします。 この場合、CはAの遺産の法定相続人となりますが、それには、Aの養子としての立場と、Bを代襲した代襲相続人としての立場の両方があることになります。 Aの養子としての立場では、前述の通り、相続税額の2割加算の対象ですが、Bを代襲した代襲相続人としての立場では、相続税額の2割加算の対象ではありません。 このような両方の立場が併存する場合、Cは相続税額の2割加算の対象とならない決まりになっています。2割加算対象者の一覧表

2割加算対象になる人ならない人の例を表にまとめました。| 対象外の人の例 | 対象の人の例 |

|---|---|

|

|

引用:国税庁「No.4157 相続税額の2割加算」

引用:国税庁「No.4157 相続税額の2割加算」

相続税の対象となる財産の承継方法

なお、相続税の対象となる財産の承継方法には、相続のほか、遺贈、死因贈与、相続時精算課税の適用を受けた贈与、相続税の課税価格への加算の適用を受ける贈与(相続開始前3年以内の贈与)などがあります。相続時精算課税を選択後、離縁したケースは?

細かな点ですが、養子が養親から受けた贈与について相続時精算課税を選択し、その後、離縁して、相続が開始された場合は、相続開始時は一親等の血族に当たりませんが、贈与時に一親等の血族なので、一親等の血族であった時に贈与により取得した相続時精算課税適用財産に係る相続税については、2割加算は適用されないことになっています ▼相続時精算課税について詳しく知りたい方へおすすめの記事▼贈与税には2割加算はない

相続開始から3年以上前に行われた贈与については、相続税ではなく贈与税の対象となります。 贈与税には2割加算の制度はありません。 ▼贈与税について詳しく知りたい方におすすめの記事▼世代飛ばしで2割加算でも節税になるケース

世代飛ばしとは?

相続税対策の一つに、「世代飛ばし」という手法があります。 相続では、通常、一世代下の子の世代に財産が引き継がれます。 そして、次の相続で、子の世代から、孫の世代に財産が引き継がれます。 そうすると、孫の世代に財産が引き継がれるまでに、2回の相続を経ることになり、2回分の相続税がかかってしまいます。 そこで、子の世代を飛ばして、遺贈や贈与によって孫の世代に直接引き継ぐことで相続税を節税しようというのが世代飛ばしです。世代飛ばしと2割加算回避はどちらが得か?

しかし、先述の通り、遺贈によって孫の世代に引き継ぐと相続税が2割加算になってしまいます。 この場合、世代飛ばしの節税メリットと2割加算のデメリットのどちらが大きいか比較しておくべきでしょう。 遺産総額が1億円、子一人、孫一人のケースで考えてみます。例:世代飛ばしをしないケース

世代飛ばしをせずに、代々相続した場合の相続税は、以下のように計算することができます。 まず、子の世代への相続について計算します。 相続税の基礎控除額は、以下の計算式で算出します。例:世代飛ばしをするケース

次に、全額を孫に遺贈するケースで計算してみます。 先述の例で相続人が1人の場合の相続税額は、1,220万円(計算式:6,400万円×30%-700万円)でしたので、 孫への遺贈は2割加算ですので、1,464万円(1,220万円×1.2)を納税します。全額を孫が相続したので子は相続税額0円です。 以上から、2割加算のデメリットよりも、世代飛ばしのメリットの大きく、610万円(計算式:2,074万円-1,464万円)得することが分かります。子が存命で孫を養子にしたら基礎控除額が増える

さらに、孫を養子にすることによって、法定相続人が一人増え、基礎控除が600万円増えます。 その場合の課税遺産総額は5,800万円(計算式:1億円-(3,000万円+600万円×2人))となり、2割加算前の相続税額は1,040万円(計算式:5,800万円×30%-700万円)となり、2割加算しても1,248万円(計算式:1,040万円×1.2)にとどまり、さらなる節税となります。例:一部世代飛ばしをして、一部しないケース

また、基礎控除の枠内であれば、子が相続する分を残した方が2割加算がない分節税になるはずなので、そのケースを計算してみます。 孫を養子にしている場合の2割加算前の相続税額は先述の通り、1,040万円です。 子が4,000万円、孫が6,000万円をそれぞれ取得したとすると、子の相続税額は416万円(計算式:1,040万円×(4,000万円/1億円))、孫の相続税額は748万8千円(計算式:{1,040万円×(4,000万円/1億円)}×1.2)で合計1,164万8千円が納税額です。 子から孫への相続の際は、遺産総額が3,584万円(計算式:4,000万円-416万円)となり、基礎控除以下のため、相続税はかかりません。 そうすると、このケースの総相続税額は、一次相続時の1,164万8千円(計算式:416万円+748万8千円)となり、孫に全額遺贈したケースよりもさらに節税になります。世代飛ばしは生前贈与も組み合わせるとより効果的

子独自の資産形成がない前提で計算しましたが、実際は、子自身も蓄財するでしょうから、その場合は子の蓄財によって基礎控除額が埋まることもあり得るので、全額を世代飛ばしした方が節税になる可能性が高いでしょう。 そして、これに生前贈与を組み合わせることによってさらに節税することができます。 ▼孫への生前贈与について詳細を知りたい方へおすすめの記事▼法定相続人が兄弟姉妹のケース

また、世代飛ばしと2割加算が関連するケースに、兄弟姉妹が法定相続人のケースがあります。 この場合、甥姪に遺贈することで世代飛ばしによる節税が可能になります。 そして、兄弟姉妹が相続する場合でも、甥姪に遺贈させる場合でも、このケースではどちらも2割加算が適用されます。 したがって、甥姪に遺贈した方が節税になります。 兄弟姉妹や甥姪を養子にすると2割加算を避けることができます。 しかし、推定相続人を養子にすると、基礎控除額の算定の元となる法定相続人の数が減ってしまって、却って相続税額が増えることがあるのでご注意ください。 基礎控除額の算定の元となる法定相続人の数に算入することができる養子の数には、法律によって一定の制限が設けられています。 実子がいる場合は1人まで、実子がいない場合は2人までが限度です。2割加算で損するケースは遺贈⁉

世代飛ばしにならない「遺贈」は、単純な2割加算になるので、節税という観点からは損することになるでしょう。 しかし、節税を意識するあまり、財産を渡したい人に財産を渡せないのでは本末転倒です。 遺贈を検討し、かつ、節税も考えたい場合は、養子や生前贈与といった対策を中心に検討するとよいでしょう。 節税対策は以下の記事で詳しく説明しています。まとめ

以上、相続税額の2割加算について説明しました。 節税方法を比較検討する際は、「加算」等のような言葉のイメージに踊らされず、相続税額を試算して検討することが有用です。 記事内で紹介した計算では、事例をわかりやすく単純化しましたが、実際の事例はより複雑で、また、税額控除の種類は多岐に渡るため、様々な控除を組み合わせて節税手段をコーディネートすることが有用です。 相続税の課税価格が基礎控除額を超える人は、まずは、相続に詳しい税理士に早めに相談することをお勧めします。 相続までの年数が少なくなると、とれる対策が限られてきます。 適切に相続税対策を行って、より多くの財産を下の世代に残せるようにしましょう。この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す