名義預金には相続税と贈与税が⁉名義預金とみなされないための対策とは

「いざという時のために、孫や子どもたちの名前で預金しておいてあげよう」

そう思って、家族の名前で口座を作ってコツコツと貯金。でも、それを“名義預金”と呼ぶことをご存知でしたか?

”名義預金”は相続財産として、遺産分割の対象になってしまい、相続人で分けることになるのです。折角の思いやりが実現しないことに…。

そこでこの記事では、どのようなものが名義預金になるか、相続対策をどうするか、などをわかりやすく説明していきます。

[ご注意]

記事は、公開日(2019年1月2日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続問題でお悩みの方はまずは弁護士にご相談ください

目次

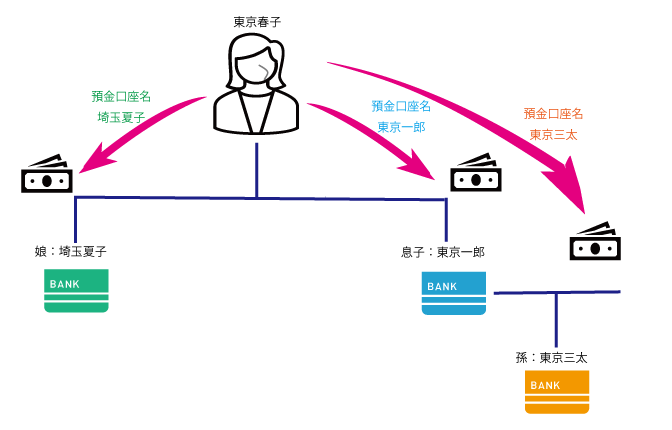

名義預金とは?

名義預金とは、口座名義人と真の預金者が異なる預金のことで、借名預金と呼ばれることもあります。

例えば、口座名義人は子供でも、実際には親が口座を管理していて真の預金者は親である場合、その預金は名義預金です。

真の預金者は次のように考えているかもしれません。

「(子供や孫たちのために)お金貯めてあげている」

「相続財産として(子供や孫たちの)口座に分けておいた」

しかし、真の預金者が亡くなり、その口座が名義預金と認定されると、どちらのケースもその思いのとおりにならない可能性があるのです。

どうしてでしょうか。例をあげて説明していきます。

名義預金認定されたら贈与にならない⁉

例えば、親が子供名義の口座に毎年入金しているときは「本人(口座名義人)が知らないだけで、預金してあげている、だから贈与をしているのと同じで相続とは関係ない。」と思っていたかもしれません。

しかし、このケースは親から子供への”贈与は成立していない”のです。

子供名義の口座であっても、親が通帳、届印、キャッシュカードを管理していて、子供が自由に引き出して使用することができない状況であった場合や、入金を子供に伝えていなかった場合は、贈与が成立したと認められずに親の名義預金となり、相続税の課税対象となってしまいます。

贈与の成立が否定されると、次の2つのデメリットがあります。

- 暦年贈与による年間110万円の基礎控除が使えず、相続税対策が無効になる

- 贈与税の時効の成立が否定される

以下、それぞれについて説明します。

デメリット1:暦年贈与による相続税対策が無効になる

例えば、親が子供名義の口座に毎年100万円ずつ入金していたとします。贈与が成立していれば、暦年贈与の110万円の基礎控除を活用できるので贈与税がかかりません。

しかし、名義預金と認定されてしまったら、相続税の課税対象となります。

暦年贈与とは?

暦年課税の適用を受ける贈与のことです。

暦年課税とは、1月1日から12月31日までの1年間に取得した贈与財産に対して贈与税を課す制度で、年間110万円の基礎控除があります。

この暦年課税の基礎控除を活用して、例えば、親が子供と毎年贈与契約を交わして年間110万円以内で20年間贈与したとします。この場合、上限2,200万円までを税負担なく子供に譲り渡すことできます。

暦年贈与の注意点

毎年同じ額の贈与を続けた結果、「連年贈与」とみなされると、贈与の初年度にさかのぼって課税対象(となりますので注意が必要です(名義預金と認定されることを回避するための対策は後述します)。

▼暦年贈与について詳しく知りたい方へおすすめの記事▼

デメリット2:贈与税の時効の成立が否定される

贈与税は、その申告及び納付の期限の日から、長くても7年が経過すると、時効で免税されます。

しかし、先述のように、親が通帳や届印、キャッシュカードを管理していて、子供が自由に引き出して使用することができない状況であった場合や、入金を子供に伝えていなかった場合は、贈与が成立したと認められません。

つまり、贈与が成立していなければ、贈与税の対象ではなく、贈与税の時効が成立することもありません。

結果、名義預金として、相続税の課税対象となります。

▼贈与税の時効について詳しく知りたい方へおすすめの記事▼

税務署はどうして贈与でないと分かるのか

税務署は口座の出入金を把握することはできても、その原因については調査をしない限り把握できません。

贈与でなければ、当然、贈与税の対象とならないので、税務調査をしなければ贈与税の申告漏れを指摘することはできないのです。

税務署もマンパワーに限りがありますから、一つひとつの入金に対して逐一調査を行うことはできません。

「税務調査が高確率で行われるのは、相続税の申告後」です。

相続税の申告後に行われる税務調査の際に、被相続人(亡くなった人)からかつて受けた贈与の贈与税の申告漏れが発覚するのです。

贈与を受けてから贈与者が亡くなって税務調査が入るまでの間に、既に時効期間が経過していることもありますが、そのような場合でも、そう簡単には税務署が時効の完成を認めてくれることはありません。

受贈者が時効が完成した贈与財産と主張する財産について、税務署は本当は被相続人の名義預金ではないかと疑うのです。

このように、相続税の仕組みや計算方法には難しい点がたくさんあります。正しく、そして不利益が出ないようにするために、ぜひ専門の税理士などに相談してみることをご検討ください。

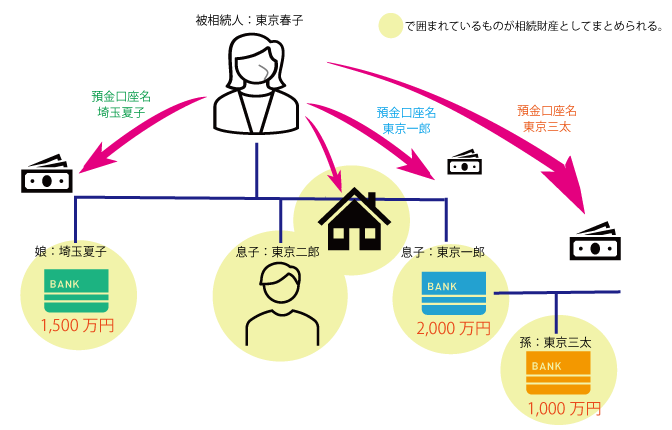

名義預金なら口座名義は関係なく相続人全員のものに⁉

名義預金として、相続税の課税対象となるということは、相続財産に含めて相続人の間で配分をおこなわなければなりません。

相続が開始されると、預金以外にも遺産があれば相続財産としてまとめたのち遺産分割をおこないます。遺言書がなければ法定相続分で配分します。

その場合には、口座名ごとに預金されていた金額そのままで渡される可能性が低くなります。

▼何が相続財産になるのか詳しく知りたい方へおすすめの記事▼

名義預金で親族のトラブルも⁉

名義預金かどうかが問題となるのは、税務調査の時ばかりではありません。遺産分割時にも名義預金がトラブルになることがあります。

名義預金ではなければ名義人の財産であり相続財産ではないので遺産分割の対象ではありませんが、被相続人の名義預金は相続財産なので遺産分割の対象となります。

それで、名義人は名義預金でないと主張し、名義人以外の相続人は名義預金であると主張し、互いに譲らずトラブルとなることがあるのです。

当事者間の協議で結論が出ない場合は、遺産分割調停の場で調停委員を介して協議したり、遺産確認の訴え(遺産確認訴訟)を提起して裁判で争われることになります

▼遺産分割調停について詳しく知りたい方へおすすめの記事▼

相続問題でお悩みの方はまずは弁護士にご相談ください

名義預金の認定基準とは?

それでは、どのような場合に名義預金とされてしまうのでしょうか?

この点、「このような場合は名義預金となり、このような場合は名義預金とならない」というような、一般の人でも判断できるような明確な基準があるわけではなく、次のような点から総合的に判断されることになります。

- 預金の原資を拠出したのは誰か

⇒原資の拠出者が口座名義人でない場合は名義預金とされやすいが、贈与が成立していれば名義預金とはならない - 預金の管理者は誰か

⇒通帳、届印、キャッシュカードの管理者や登録された住所の居住者が口座名義人でない場合は名義預金とされやすい - 生じた利益を受け取って申告しているのは誰か(有価証券等の場合。預金の場合は関係ない)

⇒利益の受領者や税の申告者が名義人でない場合は、名義財産とされやい - 口座名義人になった経緯

⇒口座名義人が自ら口座を開設していない場合は名義預金とされやすい

名義預金と認定された過去の裁判のケース

裁判で名義預金と認定されたケースの一例として、次のものがあります。

- 夫から受け取った毎月の生活費の残金を少しずつ臍繰り(へそくり)として貯めたケース

- 子や孫の名義で定期積立預金をしていたケース

- 夫婦それぞれの口座を持っているが、資金移動がある等、それぞれの口座にある預金がそれぞれの所有財産ではないケース(預金の一部を名義預金と認定)

- 口座名義人以外の人が所有する賃貸不動産の賃料や有価証券の配当や運用益が入金されているケース

- 子供が家に入れたお金や親に預けていたお年玉等を親がこっそり子供名義の口座に積み立てていたケース

名義預金と認定されることを回避するための対策

名義預金と認定されることの回避策として、特に重要なポイントは、次の2点です。

- 口座名義人が自由に預金を引き出して使用することができる状態であること(通帳、届印、キャッシュカードを口座名義人が管理していること)

- 預金原資の拠出者が口座名義人でない場合は、贈与が成立していること(口座名義人が贈与を受けたことを認識していること)

贈与が成立していることを税務署に認めてもらいやすくするためには、贈与の度に贈与契約書を作成することが重要です。

また、暦年課税の基礎控除額(110万円)を超える額の贈与を受けた場合は、贈与税の申告と納付を必ずおこないましょう。

▼贈与契約書について詳しく知りたい方へおすすめの記事▼

名義預金でよくある疑問

名義預金の解約手続きは?

名義預金の解約手続きや税金の取り扱いは、真の預金者の相続が開始しているかどうかよって異なります。

相続開始前の解約

真の預金者が存命の場合は、口座名義人が金融機関で解約手続きをすることになります。

預金を口座名義人が取得する場合は、預金は贈与税の課税対象となります。

複数年に渡って入金されていたとしても、解約した年に一括贈与を受けたことになり、暦年課税の基礎控除は、解約した年の分(110万円)のみ適用されます。

また、名義預金を解約して真の預金者の元に戻すことも可能です。

その場合、贈与税の課税対象とはなりません。

相続開始後の解約

真の預金者の相続開始後に解約する場合、名義預金であることを金融機関に告げずに口座名義人が解約することもできるとは思いますが、名義預金として遺産分割の対象としたのであれば、遺産分割協議書等の必要書類を金融機関に持参し、相続手続きとして解約手続きを行った方がよいでしょう。

名義預金として取得した財産は、他の遺産と同様に相続税の課税対象となります。

遺産分割協議書へはどうやって記載する?

名義預金について遺産分割の対象とした場合は、遺産分割協議書にも記載します。

遺産分割協議書の記載例としては、次のようなかたちが想定されます(あくまで一例)。

|

1.甲は、以下の遺産を取得する (1)預貯金 〇〇銀行〇〇支店 |

通常は、口座名義人欄には被相続人の氏名が記載されることになりますが、名義預金の場合は、口座名義人欄に被相続人でない人の氏名が記載されることになります。

遺産分割協議によって口座名義人ではない人が名義口座を取得することも可能です。

▼遺産分割協議書について詳しく知りたい方へおすすめの記事▼

名義預金でないのに相続財産として相続税を払ったら取り消せる?

申告後に更正の請求をして、払い過ぎた相続税を取り戻すこともできますが、その場合の立証責任は請求者にあります。

つまり、相続税の申告時に名義預金として相続財産に組み込んでいない預金について、税務調査の際に税務署が名義預金と認定するためには、税務署が名義預金であることを立証します。

しかし、一度、名義預金として申告したものを、後から名義預金ではなかったとするためには、申告者の方が名義預金ではないことを立証しなければならなくなるのです。

間違っていても後から訂正すればよいと考えず、相続税の申告前に、どこまでが贈与財産で、どこからが名義預金か慎重に検討しましょう。

まとめ

以上、名義預金について説明しました。

先述の通り、どういったケースで名義預金になって、どういったケースで名義預金にならないかというのは、簡単に判断できるものではありません。

名義預金を相続財産に算入していないと加算税が課されるので、名義預金は始めから相続財産に算入して申告しましょう。

しかし、名義預金にしなくてもよいのに名義預金としてしまうと、その分、相続税が高くなってしまうことがあり、損してしまうのは防ぎたいところです。

当サイト等を活用し、相続税対策に精通した税理士を探して、相談してみることをお勧めします。

相続問題でお悩みの方はまずは弁護士にご相談ください

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す