未分割の場合の相続税の申告方法と申告書の書き方、デメリット

遺産分割協議が長引いてしまい、遺産が未分割のまま相続税の申告期限を迎えてしまうことがあります。

しかし相続税申告をしない、というのはNG。無申告加算税や延滞税などの過料が発生する可能性があります。

未分割のまま相続税申告をする場合、申告書の書き方が少し違います。また「申告期限後3年以内の分割見込書」を提出することで、配偶者の税額軽減などの特例が受けられるようになります。

今回は、未分割のときの相続税申告の仕方や、未分割で相続税申告をするデメリットなどについて、詳しく解説します。

[ご注意]

記事は、公開日(2020年11月20日)時点における法令等に基づいています。

公開日以降の法令の改正等により、記事の内容が現状にそぐわなくなっている場合がございます。

法的手続等を行う際は、弁護士、税理士その他の専門家に最新の法令等について確認することをおすすめします。

相続問題でお悩みの方は

まずは弁護士にご相談ください

相続税の申告が必要な場合

遺産を相続したら必ず相続税を申告しなければならないわけではありません。

遺産が少ない場合は、相続税を申告しなくてもよい場合があるので、初めに説明しておきます。このことについて分かっている方はこの項目は読み飛ばして次の項目に進んでください。

相続税の申告が必要な人は、被相続人(亡くなった人)から相続、遺贈(遺言によって財産を取得させること)や相続時精算課税に係る贈与によって財産を取得した各人の課税価格の合計額が、遺産に係る基礎控除額を超える場合に、その財産を取得した人です。

「遺産に係る基礎控除額」は、3,000万円+(600万円×法定相続人の数)の算式で計算します。

相続税申告の要否を簡易的に判定するには、国税庁ホームページの「申告要否の簡易判定シート」又は「相続税の申告要否判定コーナー」を利用するとよいでしょう。

前者は申告要否を簡易的に判定するためのもので、後者は申告要否の判定に加えて税額の概算についても簡易的に計算できます(あくまで概算であり、正確に計算するためには相続税申告書に基づいて計算する必要があります)。

また、課税価格の合計額が基礎控除額を超える場合であっても、未成年者控除、障害者控除及び相次相続控除の適用を受けることによって納付すべき税額が無くなる場合は、申告不要です。

相続税の申告期限

次に相続税の申告期限について説明します。申告期限について理解している方は、読み飛ばして次の項目に進んで構いません。

相続税の申告期限は、その相続の開始があったことを知った日の翌日から10か月以内です。

相続は死亡によって開始します。

つまり、「その相続の開始があったことを知った日」とは、「被相続人(死亡して財産を残す人)の死亡を知った日」のことです。

例えば、被相続人の死亡を知ったのが1月1日だとすると、その翌日は1月2日、その10か月以内の最終日は11月1日なので、この場合の相続税の申告期限は11月1日ということになります。

なお、被相続人の死亡を知った日が死亡日より後でも、税務署は、通常、死亡日から起算します。

税務署は、申告義務者が被相続人の死亡を知った日について、「社会通念上死亡を知り得た日」と解釈し、基本的には、死亡日ということになるのです。

税務署に、死亡を知った日が死亡日以降であることを認めてもらうことは容易ではありませんから、死亡を知った日が死亡日以降であっても、死亡日から起算した期限内に申告・納付を間に合わせることをお勧めします。

なお、税務署は土曜日、日曜日及び祝日は開庁しておらず、相続税を申告することはできません。

そのため、申告期限の最終日が土曜日、日曜日又は祝日の場合は、その翌開庁日である次の平日が申告期限となります。

未分割のまま相続税を申告するデメリット

未分割のまま相続税を申告すると次のようなデメリットがあります。

- 配偶者の税額軽減(配偶者控除)を受けられない

- 小規模宅地等の特例を受けられない

- 特定計画山林の特例が受けられない

- 特定受贈同族会社株式等に係る特定事業用資産の特例が受けられない

- 物納ができない

- 「農業相続人が農地等を相続した場合の納税猶予の特例」を受けられない

- 事業承継税制を受けられない

1~4については、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して提出しておき、相続税の申告期限から3年以内に分割された場合には、特例の適用を受けることができます。この点について後ほど詳述します。5~7については、このような救済措置はなく、適用を受けるためには申告前に遺産分割を済ませておかなければなりません。

配偶者の税額軽減(配偶者控除)を受けられない

1の配偶者の税額軽減(相続税の配偶者控除)は、配偶者が遺産分割や遺贈により取得した遺産額から、配偶者の法定相続分相当額か1億6000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ課税するという制度です。多くの場合、この特例を受けることで被相続人の配偶者には相続税がかからなくなります。

小規模宅地等の特例を受けられない

2の小規模宅地等の特例は、被相続人の自宅の土地や、被相続人が事業に使っていた土地を相続する場合に、一定の条件を満たせば、相続税を計算する際の土地の評価額を最大8割引にしてくれる制度です。

特定計画山林の特例が受けられない

3の特定計画山林の特例は、一定の要件を満たす相続人等が、相続等によって取得した一定の要件を満たす山林で、この特例の適用を受けるものとして選択したものについて、その相続等に係る相続税の申告期限まで引き続きその山林の全てを有している場合(これに準ずる場合を含みます。)には、相続税の課税価格に算入すべき価額の計算上、5%を減額するという制度です。詳しくは、国税庁の手引き「2 相続税の申告」の「4 相続税はどのように計算するのでしょうか」の「(5) 特定計画山林の特例」をご参照ください。

特定受贈同族会社株式等に係る特定事業用資産の特例が受けられない

4の特定受贈同族会社株式等に係る特定事業用資産の特例とは、個人が、平成21年3月31日以前に相続時精算課税に係る贈与(贈与税の申告の際に一定の届出をしたものに限ります。)によって取得した特定受贈同族会社株式等でこの特例の適用を受けるものとして選択したものについて、一定の要件を満たす場合には、相続税の課税価格に算入すべき価額の計算上、10%を減額(上限1億円)するという制度です。詳しくは、国税庁の手引き「2 相続税の申告」の「4 相続税はどのように計算するのでしょうか」の「(7) 特定受贈同族会社株式等に係る特定事業用資産の特例」をご参照ください。

物納ができない

5の物納は、相続税を金銭で納付することを困難とする事由がある場合に、不動産などの相続財産で納付する制度です。

「農業相続人が農地等を相続した場合の納税猶予の特例」を受けられない

6の「農業相続人が農地等を相続した場合の納税猶予の特例」は、農業を営んでいた被相続人等から相続や遺贈によって農地を取得し、その人も農業を営む場合等に、相続税の一部又は全部の納税が猶予され、さらに一定の要件を満たすと猶予中の相続税の納税が免除されるというものです。

事業承継税制を受けられない

7の事業承継税制は、「中小企業における経営の承継の円滑化に関する法律」による都道府県知事認定を受けている非上場会社の株式等を、会社の後継者が、相続等により取得した場合において、その非上場株式等に係る相続税等について、一定の要件のもと、その納税を猶予し、さらに後継者の死亡等により、その納税が免除される制度です。

未分割の場合の相続税の申告方法

相続税の申告時に未分割の財産については、法定相続分どおりに分割したと仮定して税の申告及び納付をしなければなりません。

申告後に遺産分割し、その結果、各人の相続税額に変更が生じることがありますが、各人の相続税額の合計に変更がない場合は、相続人間で税負担の調整を行えばよく、修正申告や更正の請求は必要ありません。

修正申告とは、申告した税額が実際よりも少なかったときに正しい額に訂正する申告のことをいい、修正申告をすると不足額を追加で納付しなければなりません。

更正の請求とは、申告した税額が実際よりも多かったときに正しい額への訂正を求めることをいい、これが認められると過大に納付した額が還付されます。

なお、各人の相続税額の合計に変更がない場合でも、遺産分割によって税額が少なくなった相続人が更正の請求をした場合は、税額が多くなった相続人は修正申告をしなければなりません。

また、前述のとおり、期限内申告時に「期限後3年以内の分割見込書」を提出し、相続税の申告期限から3年以内に分割された場合は、分割後に配偶者の税額軽減の特例や小規模宅地等の特例を受けることができ、その結果、税額が下がり、更正の請求をすることで、下がった分の税額の還付を受けることができます。

この場合の更正の請求の期限は、分割が行われた日の翌日から4か月以内です。期限内に更正の請求をしなかった場合は税額の還付を受けることができません。

なお、相続等に関する訴えが提起されているなど一定のやむを得ない事情があって相続税の申告期限の翌日から3年以内に遺産が分割できない場合には、申告期限後3年を経過する日の翌日から2か月を経過する日までに、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出し、その申請につき所轄税務署長の承認を受けた場合には、判決の確定の日など一定の日の翌日から4か月以内に分割されたときに、これらの特例の適用を受けることができます。適用を受ける場合は、分割が行われた日の翌日から4か月以内までに「更正の請求」を行ってください。

未分割の場合の相続税申告書の書き方

未分割の場合の相続税申告書の書き方について説明します。

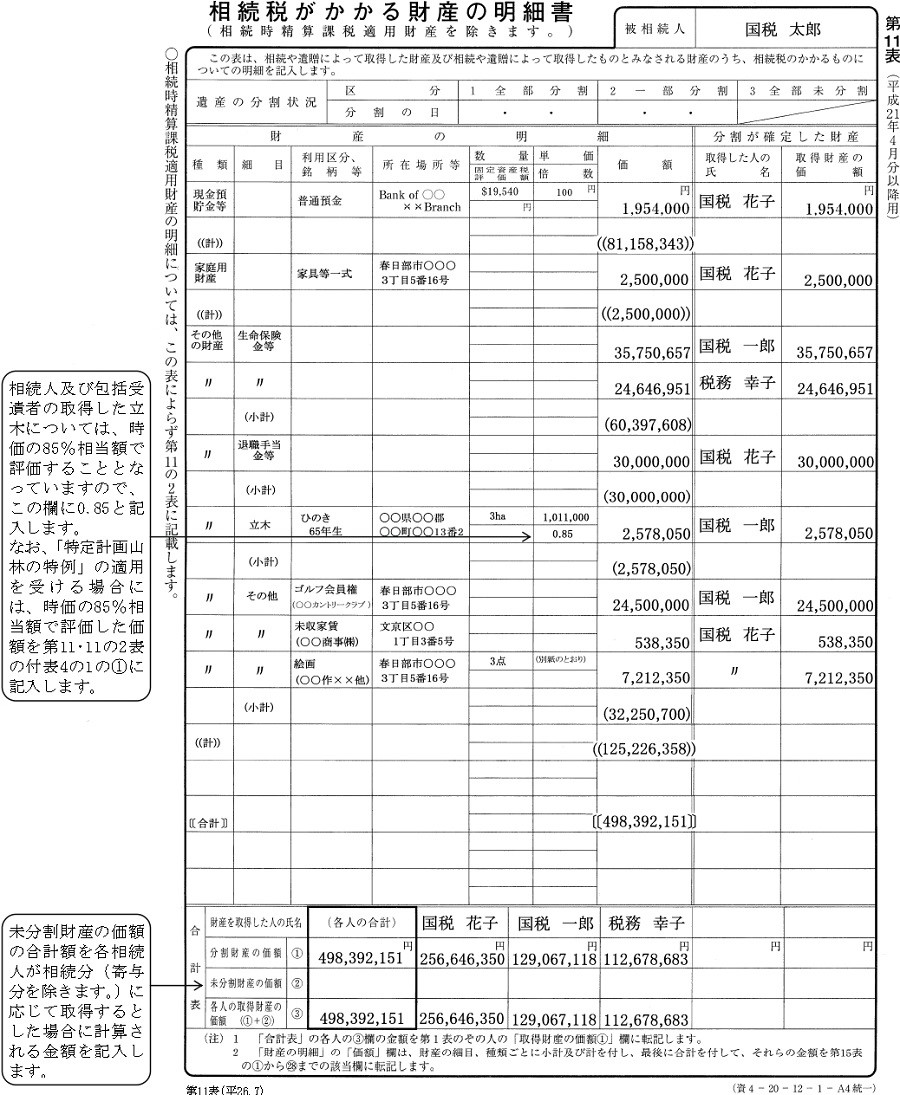

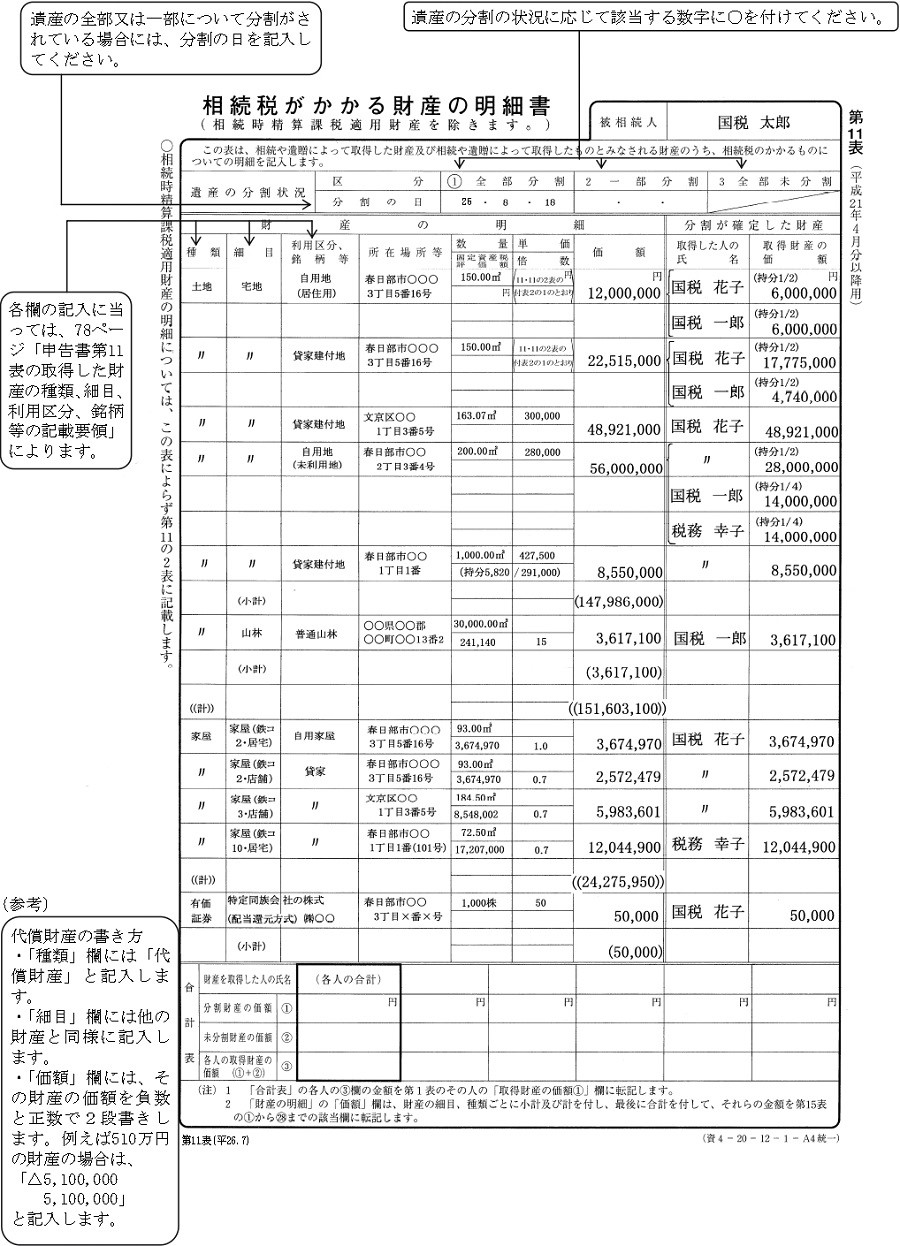

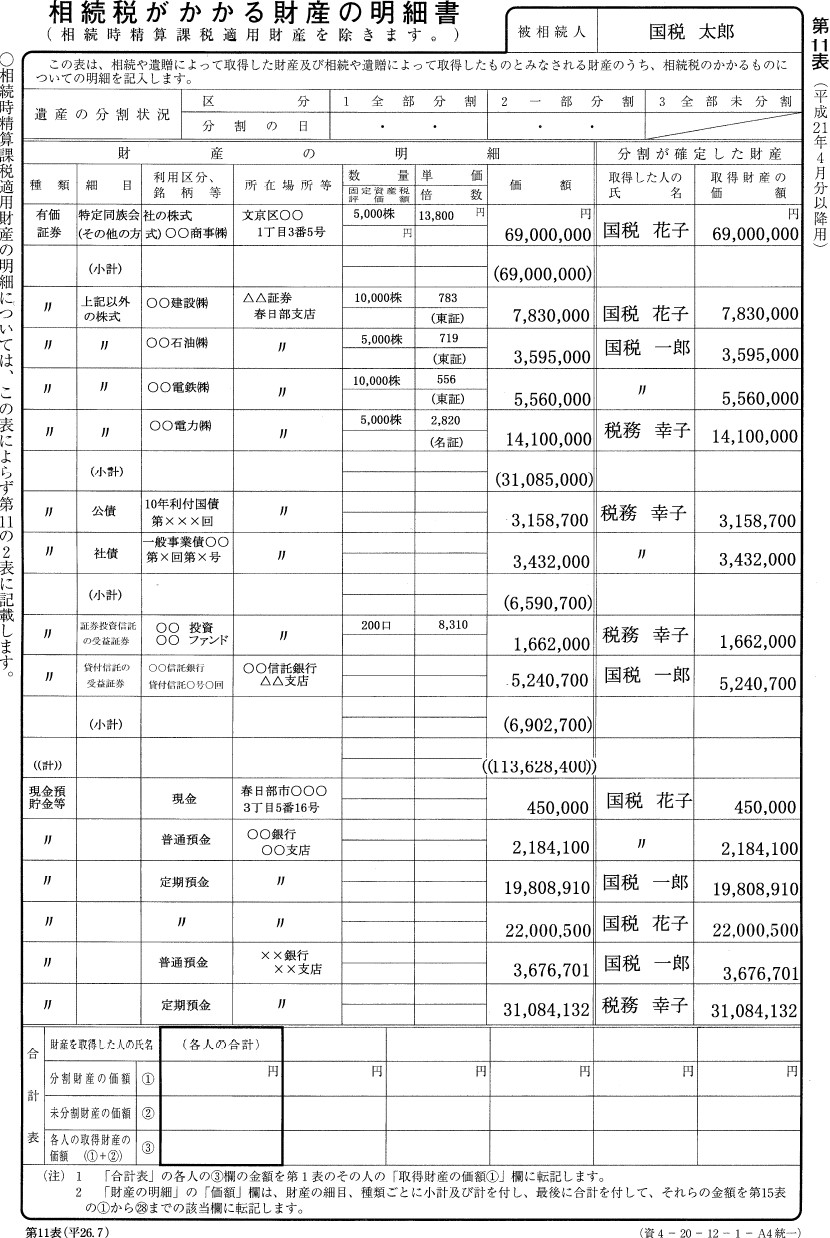

未分割か既分割かによって書き方が変わるのは、主に第11表です。

第11表の一般的な記載例は以下のとおりです(未分割のものではありません)。

財産が多い場合は、このように複数枚を使って記入します。

上の記載例では、「遺産の分割状況」の「区分」欄について、「全部分割」を表す「1」に〇が付いていますが、全部未分割の場合は「3」に○を付けます。なお、一部分割の場合は「2」に〇を付け、「分割の日」欄に記入します。なお、財産の数が多く第11表が複数枚に及ぶ場合、「遺産の分割状況」欄は1枚目のみ記入します。

次に、上の記載例では「分割が確定した財産」欄の「取得した人の氏名」欄及び「取得財産の価額」欄にそれぞれ記載がありますが、未分割財産についてはこれらの欄には記入しません。

最後に、「合計表」の「未分割財産の価額」欄に各人の法定相続分に応じた価額を記入します。全部未分割の場合は、「分割財産の価額」欄には記入せず、「未分割財産の価額」欄と「各人の取得財産の価額」欄には同じ額を記入します。なお、財産の数が多く第11表が複数枚に及ぶ場合、「合計表」欄は最終ページのみ記入します。

相続税申告書の基本的な書き方については「相続税申告書を自分で作成するために知っておくべき書き方と添付書類」をご参照ください。

まとめ

以上、遺産が未分割の場合の相続税について説明しました。

未分割のまま相続税申告期限を迎える場合、特例を適用できないことで相続税を損してしまわないように、「申告期限後3年以内の分割見込書」の提出等、手続きを抜かりなく進めなければなりません。

そのためには、相続税に強い税理士に申告を依頼した方がよいでしょう。

無料相談に応じている税理士も多くいるので、一度、相談してみることをお勧めします。

この記事を書いた人

相続専門のポータルサイト「いい相続」は、相続でお悩みの方に、全国の税理士・行政書士など相続に強い、経験豊富な専門家をお引き合わせするサービスです。

「遺産相続弁護士ガイド」では、遺産分割や相続手続に関する役立つ情報を「いい相続」編集スタッフがお届けしています。また「いい相続」では、相続に関連する有資格者の皆様に、監修のご協力をいただいています。

▶ いい相続とは

▶ 監修者紹介 | いい相続

ご希望の地域の専門家を探す